Bằng các giao dịch chéo (cross trade), Nick Leeson với tài khoản 88888 đã khiến Ngân hàng Baring lỗ đến 1,4 tỷ USD, qua đó Baring đã phá sản sau 225 năm hoạt động.

Giao dịch chứng khoán phái sinh đã phá hủy đế chế tài 200 năm tuổi Barings

Năm 1995, Barings PLC là một ngân hàng thương mại lâu đời nhất nước Anh (233 năm tuổi). Trong lịch sử của mình, Barings đã tài trợ cho giao dịch Lousiana – thương vụ giúp tăng gấp đôi diện tích đất của Hoa Kỳ. Cùng với đó, ngân hàng cũng giúp chính phủ Anh trong cuộc chiến chống lại Napoleon bằng các khoản cho vay và huy động tiền để trả cho lính và mua trang thiết bị. Barings gần như đã phá sản vào năm 1980 khi chịu thua lỗ lớn ở Argentina nhưng đã được Ngân hàng Anh giải cứu.

Nick Leeson là một nhà giao dịch chứng khoán phái sinh 28 tuổi của chi nhánh Barings tại Singapore. Leeson đã khiến Barings thua lỗ tổng cộng 1,4 tỷ đô la khi đặt cược vào chỉ số tương lai của Nikkei. Khoản thua lỗ này đã thổi bay vốn tự có của Barings và đẩy ngân hàng này vào tình trạng phá sản về mặt kỹ thuật. Leeson tiến hành các giao dịch tương lai giao dịch dựa trên sự biến động của chỉ số Nikkei-225, bộ chỉ số của các cổ phiếu hàng đầu Nhật Bản. Ông đã giao dịch trên thị trường chứng khoán phái sinh Osaka của Nhật và Sàn giao dịch tiền tệ quốc tế Singapore (Simex).

Ban đầu, Leeson đã mua các hợp đồng quyền chọn trên Simex và bán trên Osaka với mục đích tận dụng chênh lệch giá trị của cùng một hợp đồng tương lai được niêm yết trên hai sàn giao dịch. Ông lẽ ra phải kiếm lợi nhuận từ sự chênh lệch giữa chỉ số tương lai Nikkei 225 niêm yết trên Sở giao dịch chứng khoán OSAKA (OSE) ở Nhật và SIMEX. Sự chênh lệch này bao gồm cả mua các hợp đồng tương lai trên một thị trường và đồng thời bán chúng trên thị trường khác.

Tuy nhiên, chiến lược kinh doanh của Leeson có vẻ như đã phát triển hơn cả buôn bán chứng khoán. Thay vì phòng vệ vị thế của mình, ông bắt đầu đánh cược, đầu cơ theo hướng tương lai của thị trường Nhật Bản. Ông bắt đầu thực hiện điều này vào cuối tháng 1 năm 1995. Vị thế không được bảo vệ của ông đã leo thang nhanh chóng. Đến ngày 23 tháng 2/1995, Leeson đã mua 7 tỷ USD bộ chỉ số chứng khoán tương lai và bán ra 20 tỷ USD trái phiếu và các hợp đồng tương lai lãi suất. Hầu hết các khoản lỗ của Barings đến từ thị trường chứng khoán tương lai.

Nhưng Leeson đã bắt đầu ‘chơi cờ bạc’ khi quyết định đồng thời mua và bán các chỉ số chứng khoán tương lai dựa trên Nikkei 225. Những giao dịch này, được gọi là ‘Hợp đồng lựa chọn hai chiều’, đem lại lợi nhuận cho người bán các quyền chọn với điều kiện thị trường cho thấy ít biến động hơn so với mức giá quyền chọn đã dự báo, nghĩa là bất kỳ sự sụt giá quá lớn hoặc tăng giá quá mạnh của Nikkei 225 sẽ dẫn đến thua lỗ.

Theo đó, ngoài tài khoản số 92000 giao dịch Chứng khoán Nikkei và Kinh doanh Arbitrage JGB của Barings tại Nhật Bản và tài khoản 98007 - tài khoản kinh doanh Arbitage JGB của Barings London và tài khoản 98009 là tài khoản kinh doanh Arbitrage Euroyen của Barings London, Leeson còn có thêm một tài khoản mang số 88888.

Leeson đã thực hiện các giao dịch chéo giữa 88888 và các tài khoản khác. Theo đó, ông đã cùng bán “Quyền chọn mua” và “Quyền chọn bán” với cùng mức giá, cùng kỳ hạn thanh toán. Tài khoản này cũng là vỏ sò để Leeson qua mặt tất cả.

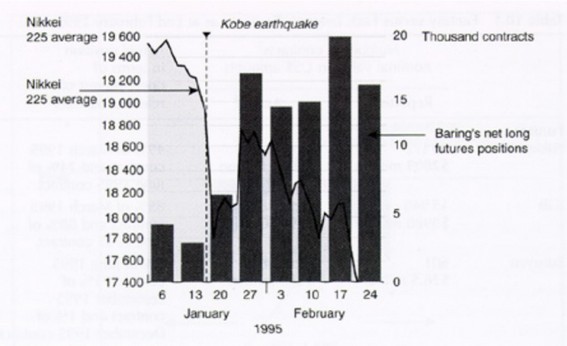

Leeson đã bán đến 40.000 hợp đồng quyền chọn đó và chỉ số Nikkei 225 phải dao động trong mức 18.500 – 19.500 để đảm bảo kế hoạch của Leeson thành công. Đen thay, trận động đất vào ngày 17/1/1995 đã khiến Nikkei rung lắc.

Lo ngại thị trường sẽ giảm mạnh xuống dưới 18.500, Leeson có vẻ như đã mua chỉ số tương lai Nikkei trên quy mô lớn trong nỗ lực thúc đẩy chỉ số này tăng trưởng. Điều này chẳng dễ dàng, bởi đây là thị trường đứng thứ hai trên thế giới về qui mô. Và vào ngày 23/2, thị trường chứng khoán Tokyo sụt giảm 1.000 điểm xuống dưới mức 17.800 điểm. Leeson càng liều lĩnh mua nhiều hơn hợp đồng chỉ số tương lai Nikkei để đẩy thị trường đi lên. Vì thế, khi thất bại, những tổn hại khổng lồ này đã nhấn chìm Barings.

Vị thế của Barings (cột) càng tăng trong khi chỉ số Nikkei (đường) càng giảm

Câu hỏi được đặt ra ở đây là tại sao Barings không quản lý hoạt động của Lesson trước khi mọi thứ trở nên quá muộn? Một khả năng là Lesson chính là Barings Future Singapore (BFS). Trước khi trở thành Giám đốc Giao dịch, Leeson được điều đến Singapore vào năm 1992 để nhận vị trí Giám đốc Kinh doanh. Ông ta có vẻ thành công. Vào năm 1994, tài khoản giao dịch tương lai của Barings tăng từ 2 triệu đô la lên 20 triệu đô.

Một điều đáng kinh ngạc là Leeson nắm cả khâu kinh doanh lẫn khâu kiểm soát. Đây được coi là điều hiếm thấy trong kinh doanh ngân hàng. Ở hầu hết các ngân hàng, hai chức năng này đều được tách riêng. Như thế, việc cho phép một 'trader' giải quyết các thỏa thuận của mình đồng nghĩa với việc tiếp tay cho anh ta che giấu các rủi ro mà anh ta thực hiện, hoặc số tiền anh ta đang lỗ. Ngân hàng cũng thiếu đơn vị quản lý rủi ro độc lập để kiểm tra các giao dịch của Leeson.

Tất cả những điều này đã khiến các nhà quản lý của Barings không nhận ra số tiền khổng lồ mà Barings Futures phải trả cho SIMEX và OSE để hỗ trợ cho chính vị thế tương lai của mình trong tài khoản 88888.

Kết quả là, ngày 26/2/1995, Ngân hàng Anh buộc phải thực hiện tiến trình tương tự với chương 11 (tái cấu trúc) của bộ luật phá sản Mỹ. Sau này, Barings đã được Internationale Nederlanden Groep (IGN) - một tập đoàn tài chính của Hà Lan mua lại với giá ... 1 bảng.

Bảo Linh

Theo Nhà đầu tư