Trong lĩnh vực ngân hàng và bảo hiểm, nhà đầu tư nước ngoài thường chấp nhận trả giá cao hơn so với giá trị sổ sách cho những công ty họ có ý định M&A.

HSBC từng là cổ đông chiến lược trong hơn 10 năm tại Techcombank.

Trong một báo cáo mới đây của Công ty Chứng khoán Bảo Việt (BVSC) cho hay, các giao dịch M&A trong lĩnh vực tài chính (ngân hàng và bảo hiểm), đặc biệt là những giao dịch lô lớn thường có sự tham gia của nhà đầu tư nước ngoài.

Trong đó, nhà đầu tư nước ngoài thường chấp nhận trả giá cao hơn so với giá trị sổ sách cho những công ty họ có ý định M&A.

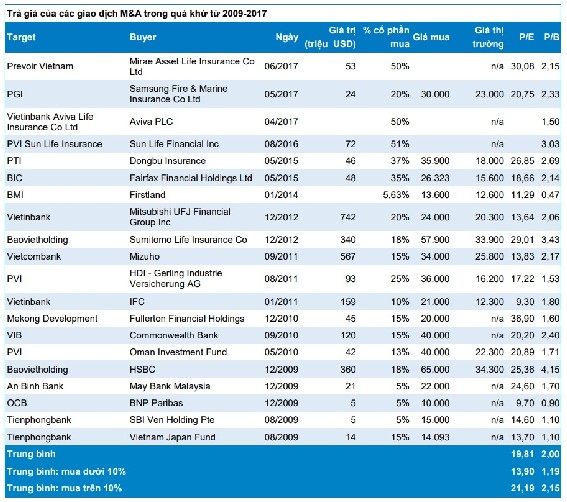

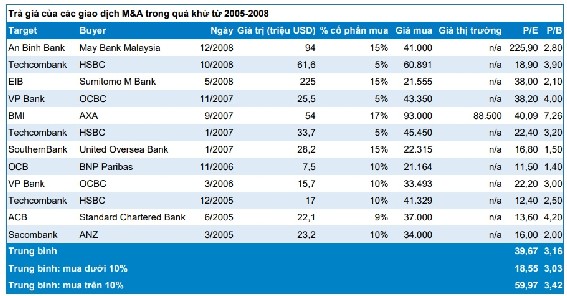

BVSC chia các giao dịch M&A thành 2 giai đoạn: Giai đoạn 2009-2017 khi thị trường tài chính ít biến động; và giai đoạn 2005-2008 khi mà thị trường tăng trưởng nóng khiến cho việc trả giá trong các giao dịch M&A trở nên đắt đỏ hơn.

Đối với giai đoạn từ năm 2009 cho đến nay, P/B bình quân của các giao dịch M&A dao động quanh mức 2 lần. Giá trị cộng thêm này cũng có sự phân hóa giữa các giao dịch mua dưới 10% và giao dịch mua trên 10%.

Nhà đầu tư nước ngoài thường chấp nhận P/B ở mức 1,19 lần đối với những giao dịch mua dưới 10%; trong khi đó, sẵn sàng chi trả P/B 2,15 lần đối với những giao dịch mua trên 10%.

Nguồn: BVSC

Đối với giai đoạn trước đó 2005-2008 khi mà nền kinh tế vĩ mô cũng như thị trường chứng khoán Việt Nam có sự tăng trưởng cao, mức P/B bình quân cho các giao dịch M&A được trả giá quanh mức 3,2 lần, báo cáo BVSC cho biết.

Sự phân hóa giữa các giao dịch mua trên và dưới 10% cũng không lớn như trong giai đoạn 2009-2017. Đối với các giao dịch mua trên 10%, P/B ở mức 3,4 lần và đối với các giao dịch mua dưới 10%, P/B ở mức 3,0 lần.

Nguồn: BVSC

Với cách tiếp cận này, BVSC cho rằng các giao dịch M&A trong giai đoạn từ 2009-2017 có mức độ tham chiếu tốt hơn giai đoạn 2005-2008.

Nhìn lại các giao dịch M&A các doanh nghiệp bảo hiểm trong 3 năm gần đây, các công ty thuộc top 5, thường được các nhà đầu tư nước ngoài trả giá trên mức 2 lần giá trị sổ sách khi thực hiện các giao dịch M&A:

Năm 2017, PGI bán 20% cổ phần cho SamSung tại mức khoảng 2,33 lần giá trị sổ sách. Năm 2015, PTI bán 37% cổ phần cho Dongbu tại mức 2,69 lần giá trị sổ sách. Năm 2015, BIC bán 35% cổ phần cho Fairfax tại mức 2,14 lần giá trị sổ sách.

Tiến Vũ

Theo Kinh tế & Tiêu dùng