Mới đây, Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank - TCB) công bố kết quả kinh doanh quý 3/2022. Theo đó, tính đến 30/9/2022, tổng tài sản của Techcombank đạt 671,4 nghìn tỷ đồng, tăng 23,9% so với cùng kỳ năm 2021.

Ảnh minh họa.

Lợi nhuận tăng trưởng bền vững trong quý 3/2022 được thúc đẩy bởi tài sản sinh lãi và thu nhập phí

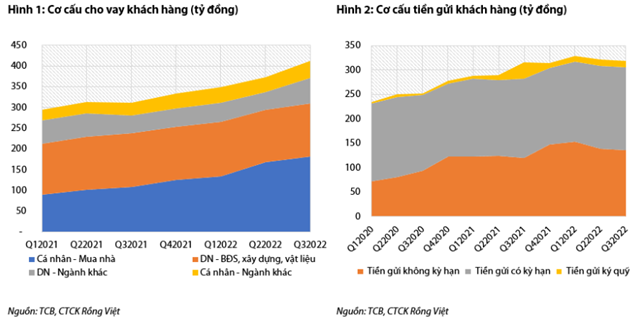

Chứng khoán Rồng Việt (VDSC) mới đây vừa có báo cáo phân tích đối với ngành ngân hàng, cụ thể là ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank - TCB). VDSC cho biết, tính đến thời điểm hiện tại, TCB được cấp hạn mức tăng trưởng tín dụng khá khiêm tốn so với các năm trước, 11,7% đối với ngân hàng mẹ. Đến cuối quý 3/2022, cho vay khách hàng tăng 18,2% trong khi trái phiếu doanh nghiệp giảm 30%, dẫn đến tăng trưởng tín dụng ở mức 10,7%. Mặc cho hạn mức khiêm tốn, TCB đã mở rộng bảng cân đối thông qua việc tăng L/C UPAS trong quý 3/2022 (+ 107% YTD).

Về cơ cấu cho vay, ngay cả khi ngân hàng chuyển hướng sang nhóm SME và bán lẻ, TCB vẫn tiếp tục giải ngân cho các khoản vay mua nhà. Vào cuối tháng 9/ 2022, dư nợ cho vay mua nhà và chủ đầu tư kinh doanh bất động sản, xây dựng, nguyên vật liệu chiếm khoảng 82% và 68% trong dư nợ cho vay của doanh nghiệp và bán lẻ, tương ứng.

Nguồn: Báo cáo VDSC

Báo cáo phân tích của VDSC cũng cho biết, tiền gửi khách hàng tăng nhẹ 1% YTD và giảm 1% theo quý khiến TCB chịu áp lực huy động trên thị trường liên ngân hàng, dẫn đến mức tăng 59% so với đầu năm. Tính đến thời điểm hiện tại, tăng trưởng tiền gửi và tín dụng của khách hàng có một khoảng cách nhất định, khoảng 8% tính đến ngày 28 tháng 10 năm 2022, do (1) cung tiền giảm và (2) Tiền gửi của hộ gia đình và doanh nghiệp đã được rút ra để phục vụ nhu cầu chi tiêu và đầu tư trong bối cảnh dư địa tín dụng bị hạn chế hoặc vòng quay tiền tương đối chậm. Tỷ lệ CASA giảm 400 bps xuống 46,5 / -100 bps theo quý trong bối cảnh lãi suất huy động tăng. VDSC dự đoán rằng TCB khó có thể duy trì mức CASA cao trong thời gian tới.

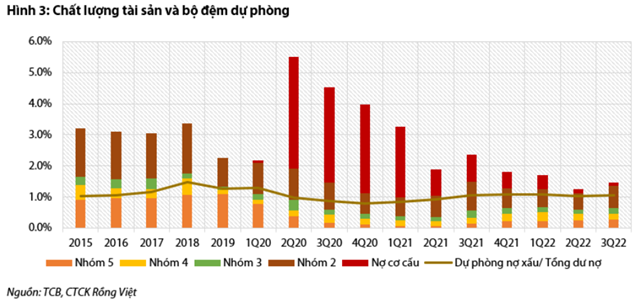

Cũng theo VDSC, chất lượng tài sản giảm nhẹ trong quý 3/2022 do giai đoạn cơ cấu các khoản vay liên quan đến Covid đã kết thúc, tỷ lệ nợ xấu tăng nhẹ từ 0,6% trong quý 2 lên 0,65% trong quý 3, nhưng không đổi so với đầu năm. Trong đó, nhóm SME là nhóm đóng góp chính vào tỷ lệ nợ xấu, tăng từ 0,7% trong quý 1 lên 0,8%/1% trong quý 2/3 năm 2022. Tỷ lệ nợ xấu hình thành ròng trong quý 3 tăng đáng kể lên hơn 450 tỷ đồng so với 21 tỷ trong quý 2/2022. Tuy nhiên, chi phí tín dụng biên đã giảm xuống 0,41% trong quý 3/2022 từ 0,44% trong quý 2/2022 và 0,69% vào cuối năm 2021. Từ đó, VDSC cho rằng TCB kỳ vọng khách hàng tái cơ cấu sẽ phục hồi mạnh mẽ trong thời gian tới.

Nguồn: Báo cáo VDSC

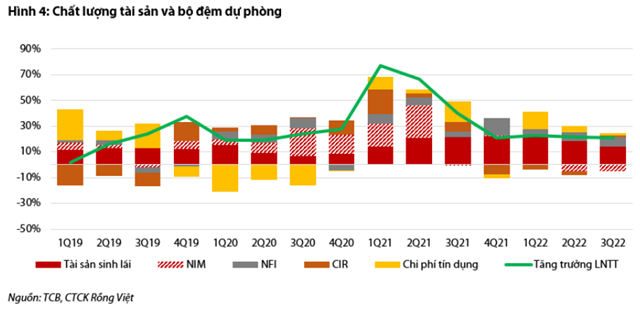

Vì vậy, NIM tiếp tục giảm xuống còn 5,2% do chi phí huy động tăng cao. Dựa trên ước tính của VDSC, tỷ lệ này giảm 26 bps theo quý và 36 bps so với cùng kỳ năm trước. Xu hướng này hiện đang đồng pha với các ngân hàng khác vốn có thế mạnh khai thác nguồn CASA.

Thu nhập phí tăng 38% YoY, cao hơn so với mức tăng của quý 2 (34%) mặc dù phí IB giảm 39% YoY. Ngược lại, doanh thu ngoại hối và phí banca tăng lần lượt 163% YoY và 86% YoY.

Hệ số CIR năm 2022 tăng khiêm tốn theo kế hoạch do chi phí đầu tư và marketing gia tăng nhưng dần giảm theo quý xuống 29,2% từ mức 30,7% vào đầu năm 2022. Lợi nhuận tăng trưởng từ đầu năm đến nay nhờ vào việc mở rộng tài sản. Cụ thể, việc mở rộng tài sản sinh lãi khiến LNTT trong quý 3/2022 tăng 14% trong khi thu nhập phí thuần và chi phí tín dụng giảm lần lượt là 7% và 1%. Mặt khác, chi phí dự phòng bắt đầu tăng, +123% theo quý nhưng thấp hơn so với quý 3/2021.

Nguồn: Báo cáo VDSC

Động lực tăng trưởng của TCB có thể chậm lại trong những quý tới

Trong những quý tiếp theo, VDSC cho rằng, trong bối cảnh thị trường trái phiếu hiện tại, tương đối khó khăn so với giai đoạn 2020-2021, phí bảo lãnh và liên quan đến phát hành trái phiếu của TCB sẽ chịu áp lực giảm cho đến khi thị trường trái phiếu có dấu hiệu khởi sắc trở lại.

Ngoài ra, vì là tăng trưởng mạnh dựa trên sự hưng thịnh của thị trường bất động sản, hoạt động kinh doanh được lợi từ hệ sinh thái liên quan đến bất động sản trong những năm qua, VDSC e ngại rằng sự tăng trưởng của TCB cũng sẽ hãm lại trong những quý tiếp theo.

Và điều quan trọng nhất là, chất lượng tài sản của TCB cũng sẽ có khả năng suy giảm dần khi thị trường bất động sản đi vào giai đoạn trầm lắng. Thị trường bất động sản được dự báo sẽ tương đối khó khăn khi (1) Lãi suất ngày càng tăng và (2) Sự hạn chế về nguồn vốn từ ả vốn vay và trái phiếu doanh nghiệp theo nghị định 65. Do đó, chất lượng tài sản của TCB có khả năng suy giảm khi thị trường bất động sản có sự điều chỉnh mạnh. Tuy nhiên VDSC đánh giá cao chiến lược và tệp khách hàng của TCB, do đó thời điểm này và trong tương lai gần sẽ là giai đoạn thử thách việc quản lý và chất lượng tài sản của ngân hàng. Do đó, nhà đầu tư cần quan sát những biến động và chính sách trên thị trường bất động sản. VDSC cho biết hiện đang cập nhật dự phóng và định giá TCB và sẽ cập nhật giá mục tiêu trong báo cáo tiếp theo.

Nhật Minh

Theo KTĐU