Với các chính sách tích cực hỗ trợ sản xuất ô tô trong nước, sản lượng xe nội bán ra trong giai đoạn từ tháng 7 - 10/2020 đã tăng đột biến so với cùng kì năm trước, trong khi xe nhập khẩu lại có xu hướng giảm.

Ảnh minh họa

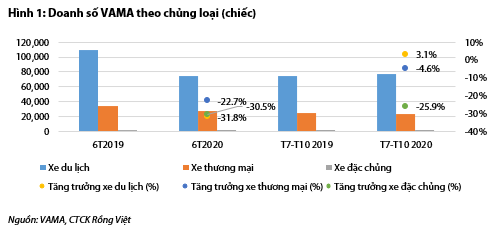

Theo báo cáo phân tích của Công ty Cổ phần Chứng khoán Rồng Việt (VDSC), 6 tháng năm 2020, Covid-19 ảnh hưởng tiêu cực đến ngành ô tô, khiến doanh số bán hàng của các thành viên VAMA giảm 30% YoY, xuống còn 102.720 chiếc.

Tuy vậy, với những chính sách hỗ trợ từ phía Chính phủ như giảm 50% phí trước bạ ô tô sản xuất, lắp ráp trong nước và áp thuế nhập khẩu 0% với nguyên liệu, linh kiện, vật tư trong nước chưa sản xuất được giúp giảm chi phí mua xe, khôi phục nhu cầu của người dân. Doanh số xe từ tháng 7 đến tháng 10 đạt 104.424 chiếc (+1% YoY). Sau 10T2020, ngành ô tô ghi nhận sụt giảm 17% YoY, chỉ đạt 204.144 chiếc.

Các chính sách nêu trên đã kích cầu xe du lịch nên doanh số từ tháng 7 đến tháng 10 đã tăng 3,1% YoY, lên 77.022 chiếc. Đà giảm doanh số xe thương mại và đặc chủng đã chậm lại khi hết cách ly xã hội và nền kinh tế tăng trưởng trở lại từ Q3-2020.

Nguồn: Báo cáo VDSC

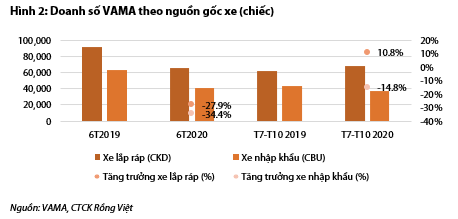

Theo nguồn gốc xuất xứ, từ tháng 7 đến tháng 10, trong khi lượng xe lắp ráp trong nước bán ra tăng 10,8% YoY (đạt 68.066 chiếc), doanh số xe nhập khẩu tiếp tục giảm 14,8% (còn 37.160 chiếc). Nguyên nhân do các chính sách của Chính phủ chỉ hỗ trợ giảm chi phí sản xuất và chi phí mua xe cho xe nội địa.

Nguồn: Báo cáo VDSC

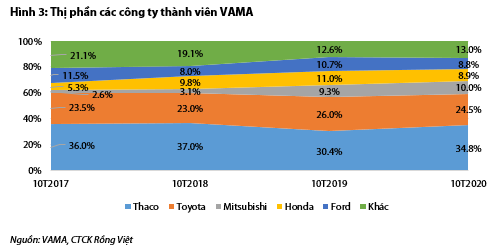

Theo thị phần, Thaco tiếp tục là công ty có thị phần lớn nhất với 34,8%. Tiếp sau là các thương hiệu đến từ Nhật Bản như Toyota, Honda, Mitsubishi. Trong đó, thị phần Mitsubishi tiếp tục tăng trưởng nhờ sự ưa chuộng của người mua với mẫu xe Mitsubishi Xpander. Ford - đơn vị “thống lĩnh” phân khúc xe bán tải - đứng ở vị trí thứ 5 với 8,8%. Thông thường, các công ty lớn sẽ có lợi thế về giá thành sản xuất nhờ quy mô lớn, giúp giá bán phù hợp với túi tiền của người mua hơn. Điều này làm giảm khả năng cạnh tranh của các công ty nhỏ, qua đó thị phần của các công ty khác giảm dần qua các năm.

Nguồn: Báo cáo VDSC

Dựa theo báo cáo phân tích của VDSC, chúng tôi xin trích lược lại như sau:

Nhiều tiềm năng tăng trưởng trong thời gian tới

Cơ hội: Các chính sách hỗ trợ từ phía Chính phủ. Từ ngày 10/7/2020, Nghị định 57/2020/NĐ-CP cho phép các doanh nghiệp sản xuất, lắp ráp ô tô trong nước đạt chuẩn (hiện có 9 đơn vị như Toyota, Thaco, TC Motor, Hyundai,…) được hưởng thuế nhập khẩu 0% đối với nguyên liệu, linh kiện, vật tư trong nước chưa sản xuất được. Điều này giúp chi phí sản xuất giảm 2-5%, hỗ trợ giảm giá bán và kích thích nhu cầu mua xe của người dân. Ngoài ra, Chính phủ đang xem xét (1) miễn thuế tiêu thụ đặc biệt những linh kiện đã được nội địa hóa (hiện mức thuế cao khiến chi phí sản xuất tại Việt Nam cao hơn các nước trong khu vực từ 10-20%) và (2) hình thành gói tín dụng ưu đãi cho ngành công nghiệp ô tô và công nghiệp hỗ trợ.

Tiềm năng tăng trưởng dựa trên 3 yếu tố quy mô dân số, thu nhập bình quân đầu người và số lượng xe trên 1.000 dân. Hiện Việt Nam đang đứng thứ 15 thế giới về dân số với tổng số dân hiện tại ở mức 97,6 triệu người và đến năm 2025 dự kiến sẽ đạt 101,1 triệu người. GDP bình quân đầu người năm 2019 ở mức USD 2.590 nên dự kiến sẽ sớm vượt mức USD 3.000 trong vài năm tới, khi đó xu thế ô tô hóa sẽ diễn ra và tiến tới tỷ lệ 50 xe/1.000 dân (thường khi mức GDP bình quân của 1 quốc gia vượt mốc USD 3.000, tỷ lệ tăng trưởng ngành ô tô sẽ cao hơn). Theo công ty khảo sát BMI, Việt Nam là quốc gia có tỷ lệ sở hữu xe ô tô thấp trong khu vực với chỉ 23 xe/1.000 dân. Do đó, dự báo doanh số xe năm 2021 trở đi sẽ đạt trên 500.000 xe (+25% so với năm 2019).

Hệ thống giao thông cải thiện, kích thích nhu cầu sử dụng xe ô tô. Bộ GTVT dự kiến sẽ có 48 dự án giao thông được khởi công và hoàn thành trong năm 2020, cao nhất trong vòng 4 năm qua. Ngoài ra, các tuyến metro nội đô của Hà Nội và thành phố Hồ Chí Minh sẽ sớm đưa vào sử dụng trong năm 2021 sẽ giảm bớt tình trạng ùn tắc giao thông.

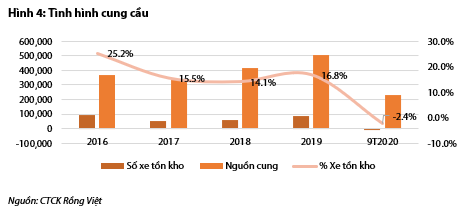

Áp lực thanh lý hàng tồn kho thấp hơn các năm trước. 9T2020, dịch bệnh đã làm hạn chế nguồn cung trong và ngoài nước (các nhà máy trong nước phải đóng cửa đợt cách ly xã hội tháng 4, khó khăn trong việc nhập khẩu linh kiện, phụ kiện và sản xuất Thái Lan sụt giảm khiến cung xe nhập khẩu giảm) nên ước tính số xe tiêu thụ đã vượt tổng nguồn cung. Qua Q4, chúng tôi dự kiến tổng cung đạt 127.000 chiếc, tổng cầu đạt 122.000 chiếc, nên năm 2020 tồn kho không đáng kể.

Nguồn: Báo cáo VDSC

Thách thức: Còn nhiều khó khăn khi cạnh tranh với các sản phẩm ngoại nhập. Hiện cả nước có tầm 50 doanh nghiệp lắp ráp ô tô với tỷ lệ nội địa hóa khoảng 10-15%, thấp hơn nhiều so với Thái Lan, Malaysia và Indonesia (70%). Điều này khiến giá thành ô tô sản xuất tại Việt Nam cao hơn 10-20%, giảm tính cạnh tranh so với các mẫu xe nhập khẩu.

Kết luận lại, VDSC cho rằng doanh số bán hàng ngành ô tô sẽ tăng trưởng ở Q4-2020 và năm 2021 nhờ tình hình kinh tế tích cực và những chính sách hỗ trợ từ phía Chính phủ. Nhiều khả năng biên LNG không cải thiện do cạnh tranh cao nhưng nhờ chi phí bán hàng được tiết giảm (không còn phải đưa ra các chính sách khuyến mãi để kích cầu như nửa đầu năm 2020 hay để thanh lý hàng tồn kho như năm 2019) sẽ giúp LNST của các công ty ô tô tăng trưởng.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành

Theo KTDU