Với kết quả kinh doanh ấn tượng cùng những sửa đổi pháp lý quan trọng trong năm 2017, các ngân hàng có nhiều trợ lực để củng cố nền móng hoạt động và tạo đà cho tăng trưởng trong dài hạn. Dưới đây là một số dự báo triển vọng về một số ngân hàng đang niêm yết trong năm 2018 của Công ty Chứng khoán Rồng Việt (VDSC).

VCB - Thu nhập bất thường từ thoái vốn và bán 10% vốn cho nước ngoài

Theo VDSC, tăng trưởng dư nợ tín dụng và tiền gửi năm nay của Vietcombank (Mã: VCB) có thể đạt lần lượt là 16% và 17%. Đóng góp của thu nhập lãi thuần và dịch vụ vào tổng thu nhập hoạt động lần lượt là 76,7% và 9,5%, tương ứng tăng 11,6% và 20% so với cùng kỳ năm trước. Lợi nhuận sau thuế tăng trên 17,6% và EPS ở mức 2.353 đồng.

Ngoài ra, nếu VCB có thể thoái vốn thành công từ EIB, MBB và phần vốn còn lại tại OCB vào năm 2018 thì PBT từ thoái vốn sẽ là hơn 3.000 tỷ đồng vào năm 2018.

VCB chiếm khoảng 8% tổng giá trị vốn hóa của HSX và có hơn 9% room dành cho các nhà đầu tư nước ngoài, VCB được được đánh giá là có thể đầu tư đối với các quỹ ngoại ;Triển vọng tích cực cho ngành ngân hàng năm 2018, VCB sẽ có lợi ích đáng kể nhờ vào thị phần cao về cho vay, tiền gửi và dịch vụ.

VDSC cũng cho rằng triển vọng kế hoạch phát hành riêng lẻ của VCB (khoảng 10% vốn điều lệ hiện tại cho các nhà đầu tư chiến lược hoặc nhà đầu tư tài chính) trở nên rõ ràng hơn khi các phương pháp định giá phát hành linh hoạt hơn, sẽ không chỉ dựa trên mô hình định giá mà cả giá thị trường hiện tại của VCB.

CTG - Kỳ vọng tăng vốn cấp 1 thông qua cổ tức bằng cổ phiếu

Tăng trưởng dư nợ cho vay và tiền gửi của VietinBank (Mã: CTG) dự kiến lần lượt là 17% và 15%. Thu nhập lãi thuần và thu nhập từ dịch vụ đóng góp vào tổng thu nhập hoạt động là 86% và 6%, tương ứng với mức tăng lần lượt là 14,6% và 15%. Lợi nhuận sau thuế tăng 33,7%, EPS đạt mức 2.082 đồng.

Vietinbank chiếm trên 10% thị phần cho vay, nhu cầu vốn của nền kinh tế cải thiện sẽ thúc đẩy tăng trưởng thu nhập của Ngân hàng, bù đắp cho sự gia tăng chi phí hoạt động và dự phóng. Hơn nữa, với việc ngân hàng này đã hoàn thành nhiệm vụ với trái phiếu đặc biệt, theo đó chi phí dự phòng trong năm 2018 của VietinBank sẽ giảm đáng kể và đưa lợi nhuận trước thuế tăng trưởng.

Vietinbank đang được giao dịch ở mức giá hấp dẫn nhất trong số các ngân hàng niêm yết. Thêm vào đó, VDSC kỳ vọng kế hoạch tái tổ chức mô hình hoạt động của CTG sẽ cho kết quả khả quan từ năm 2018. Ngoài ra, nếu được phép trả cổ tức bằng cổ phiếu trong năm nay sẽ giúp VietinBank giải quyết được vấn đề tăng vốn cấp 1 đáp ứng yêu cầu Basel II cận kề.

MBB - Tìm đối tác chiến lược để huy động thêm 10% vốn, MCredit có thể lãi 300 tỷ đồng

Theo dự báo của VDSC, MBBank (Mã: MBB) có thể đạt tăng trưởng vay và tiền gửi được kỳ vọng lần lượt là 18% và 13%. Lãi thuần và thu nhập từ dịch vụ sẽ đóng góp lần lượt 85% và 9,5% vào tổng thu nhập, thể hiện mức tăng lần lượt 8,5% và 20%. Lợi nhuận sau thuế sẽ tăng 46,4%, qua đó EPS ở mức 1.353 đồng.

Tỷ lệ thu nhập lãi cận biên (NIM) của MBB tăng nhẹ lên 3,8% từ 3,6% vào năm 2017. Trong năm 2018, VDSC cho rằng tăng trưởng tín dụng khách hàng của MBB sẽ cao hơn tăng trưởng tiền gửi khách hàng. NIM của MBB sẽ vào khoảng 3,8-3,9% và tỷ lệ thu nhập từ lãi (NII) sẽ tăng 9% so với cùng kỳ năm trước.

Theo VDSC, chi phí dự phóng của ngân hàng này sẽ giảm đáng kể vào năm 2018 bởi Ngân hàng đã hoàn thành việc lập dự phóng trái phiếu đặc biệt vào năm 2017, do đó lãi trước thuế dự kiến tăng mạnh.

Ngoài ra, MCredit sẽ là động lực tăng trưởng mới khi tập trung phát triển hai nhóm cho vay chính: cho vay trả góp và cho vay tiền mặt. Trong năm 2018, ngân hàng đặt kế hoạch dư nợ cho vay của MCredit sẽ vào khoảng 4.000-4.500 tỷ đồng và lợi nhuận trước thuế 300 tỷ đồng.

ACB - Kỳ vọng khoản hoàn nhập dự phòng lớn liên quan đến nợ xấu

VDSC dự báo dư nợ vay và tiền gửi Ngân hàng Á Châu (Mã: ACB) tăng lần lượt 18% và 20% trong năm 2018. Thu nhập từ lãi ròng và thu nhập từ dịch vụ sẽ tăng lần lượt 17,5% và 20%, chiếm lần lượt 76,4% và 11,2% tổng thu nhập. Lợi nhuận đạt 72% so với năm 2017 và EPS ở mức 3.613 đồng.

Năm 2017 đánh dấu chương mới trong hoạt động của ACB khi đã giải quyết các khoản tồn đọng từ năm 2012 cũng như khoản nợ phải trả từ việc trích lập quỹ phát hành trái phiếu đặc biệt. Nhờ vào tăng trưởng cao trong năm 2017, ACB có thể tăng chi phí dự phóng cho các khoản nợ xấu qua đó khiến hệ số dự phòng (LLR) cao.

Phần lớn tài sản thế chấp của nợ tồn đọng là cổ phiếu, đà tăng của thị trường chứng khoán sẽ có lợi cho ACB thu hồi các khoản nợ xấu này. VDSC kỳ vọng ACB sẽ có khoản hoàn nhập dự phòng lớn liên quan đến nợ xấu, góp phần vào tăng trưởng lợi nhuận năm 2018.

Bên cạnh đó, lợi nhuận của ACB sẽ tiếp tục được cải thiện từ 2018 đền 2019 khi ngân hàng này có kế hoạch tập trung vào mảng tín dụng bán lẻ, phân khúc khách hàng truyền thống (SMEs và khách hàng cá nhân), cùng lúc với việc đánh vào mảng khách hàng có thu nhập cao (Privilege Banking). Ngoài ra, thanh khoản và các tỷ số an toàn vốn đang tốt và cao hơn mức yêu cầu của Ngân hàng Nhà nước, ACB có không gian rộng để tái cơ cấu danh mục cho vay bằng việc tăng tỷ trọng nợ cho vay có lãi suất cao.

Đến giữa năm 2017, CAR hợp nhất của ACB là 12,7%, cao hơn yêu cầu 9% theo Thông tư 36, do đó ACB không chịu áp lực tăng vốn.

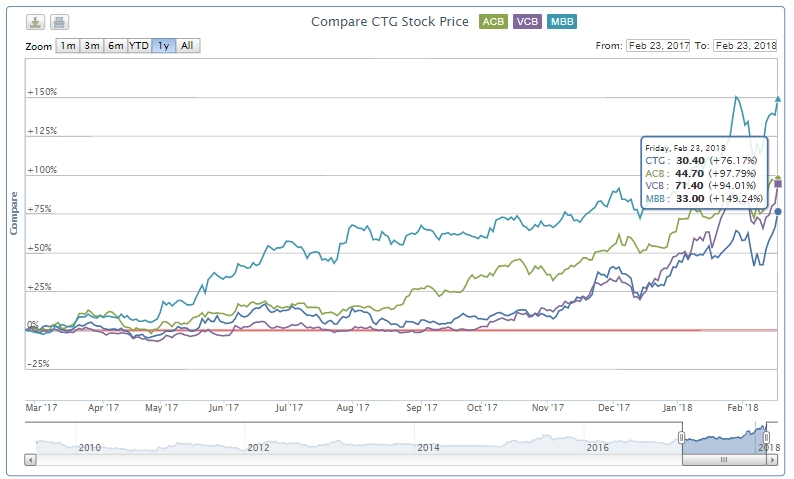

Thị giá cổ phiếu VCB, CTG, MBB, ACB tăng trưởng trong một năm qua. (Nguồn: VNDirect)

Thảo Nguyên

Theo KTTD, Vietnambiz