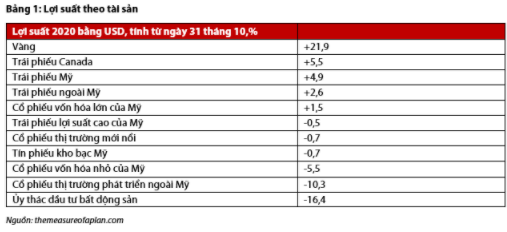

Cho đến năm 2020, loại tài sản có tỷ suất sinh lợi tốt nhất là vàng, với lợi suất gấp hơn bốn lần so với trái phiếu của Canada, xếp hạng hai.

Ảnh minh họa

Theo phân tích của Công ty Cổ phần Chứng khoán Rồng Việt (VDSC), ủy thác đầu tư bất động sản là khoản đầu tư có hiệu suất thấp nhất. Như chúng ta đã biết, hoạt động kinh tế tạm dừng do COVID-19 đã có tác động nghiêm trọng đến ngành bất động sản thương mại trên toàn cầu.

Nguồn: Báo cáo VDSC

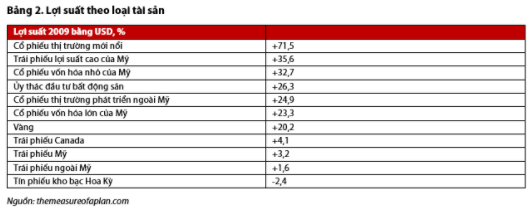

Theo thời gian, thứ hạng về lợi suất các loại tài sản biến động khá ngẫu nhiên. Ví dụ, suất sinh lợi cổ phiếu thị trường mới nổi đã giảm mạnh xuống vị trí cuối cùng trong bối cảnh cuộc khủng hoảng tài chính toàn cầu năm 2008, sau đó vươn lên dẫn đầu vào năm 2009 do nhà đầu tư ưa thích rủi ro trở lại.

Nguồn: Báo cáo VDSC

Lịch sử lợi suất theo tài sản không chỉ ra rằng khoản đầu tư cụ thể sẽ luôn có tỷ suất sinh lợi tốt hơn. Thứ hạng thay đổi theo thời gian tùy thuộc vào chỉ số kinh tế vĩ mô và địa chính trị. Tuy nhiên, có một điều chắc chắn rằng: trái phiếu có mối tương quan thấp với cổ phiếu và có thể bù đắp các khoản lỗ khi thị trường suy thoái.

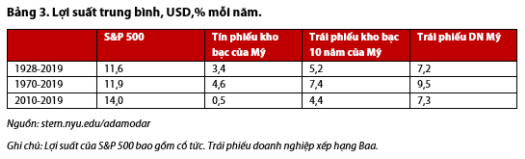

Tuy nhiên, trái phiếu Chính phủ và các công cụ thị trường tiền tệ ngắn hạn có tỷ suất sinh lợi thấp hơn cổ phiếu kể từ khi lạm phát Mỹ đạt đỉnh vào cuối những năm 1970 và cả trong suốt thế kỷ trước.

Nguồn: Báo cáo VDSC

Cũng theo VDSC, chúng ta không thể chỉ nhìn vào lợi suất thị trường trong lịch sử để xây dựng danh mục đầu tư. Hệ quả dự báo kỳ vọng lợi suất là dự báo rủi ro theo loại tài sản. Điều này thường được thực hiện bằng cách đo lường sự biến động hoặc mối tương quan trực tiếp giữa các loại tài sản bằng cách sử dụng chuỗi thời gian hoặc gián tiếp thông qua sử dụng mô hình các yếu tố định giá.

Cách tiếp cận phân bổ tài sản gắn với dự báo một cách trực tiếp sự biến động và tương quan của các cặp tài sản và dẫn đến ma trận hiệp phương sai tăng lên khi số lượng loại tài sản trong danh mục đầu tư tăng lên. Cách tiếp cận như vậy giúp hình dung được các đặc điểm chung của tài sản hơn là xem xét từng tài sản riêng lẻ. Rủi ro loại tài sản được đo lường bằng cách phân loại các tài sản thông qua một tập hợp các loại rủi ro. Đây là một cách tiếp cận mà chúng tôi sẽ thảo luận trong lần khác.

Tóm lại: Theo VDSC, thứ nhất: Một vài loại tài sản có sự biến động khá mạnh từ năm này sang năm khác. Điều này đặc biệt đúng đối với cổ phiếu tại thị trường mới nổi và thị trường phát triển.

Thứ hai: Các loại tài sản rủi ro thấp hơn có xu hướng ít biến động hơn và sự thay đổi thứ hạng của các loại tài sản này phụ thuộc vào sự biến động mạnh của các tài sản rủi ro hơn.

Thứ 3: Mặc dù có rủi ro và biến động tương đối, các cổ phiếu vốn hóa lớn của Mỹ vẫn khá ổn định đối với thứ hạng so với các loại tài sản khác.

Tạ Thành

Theo KTDU