Theo VDSC, trong nhiều quý gần đây, biến động trong tăng trưởng của MBB chủ yếu là do những thay đổi trong chi phí tín dụng và hệ số CIR. Tốc độ tăng trưởng tín dụng cao tạo một mức cơ sở cho tăng trưởng lợi nhuận hàng năm.

Ảnh minh họa.

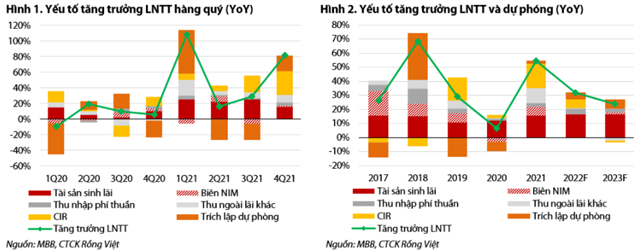

Chứng khoán Rồng Việt (VDSC) mới đây đã có báo cáo cập nhật đối với ngành ngân hàng. Trong báo cáo cập nhật đối với MBB, VDSC cho biết chi phí dự phòng và hệ số CIR cải thiện là yếu tố tăng trưởng quyết định bên cạnh việc mở rộng bảng cân đối. Nhiều quý gần đây, biến động trong tăng trưởng của MBB chủ yếu là do những thay đổi trong chi phí tín dụng và hệ số CIR. Tốc độ tăng trưởng tín dụng cao tạo một mức cơ sở cho tăng trưởng lợi nhuận hàng năm.

Hệ số CIR giảm năm điểm phần trăm trong năm 2021 (từ 39% xuống 34%) chủ yếu do sự phân kỳ giữa tăng trưởng doanh thu và chi phí hoạt động. Ngân hàng đã và đang đầu tư rất tích cực. MBB dành 6-8% tổng thu nhập hoạt động cho công nghệ. MBB cũng đặt mục tiêu tăng số lượng nhân viên công nghệ trong tổng số nhân viên lên 25%, hiện ở mức 9%. Điều này có thể gây áp lực lên CIR trong ngắn hạn, đặc biệt là ngân sách tiền lương. Tuy nhiên, VDSC dự báo ngân hàng vẫn sẽ đạt mục tiêu hệ số CIR (30% trở xuống) từ mức 34% hiện tại.

Cũng theo VDSC, chi phí tín dụng biên được duy trì ở mức cao bất chấp nợ xấu hình thành ròng có xu hướng giảm để bù đắp cho các khoản nợ xấu tiềm ẩn và các khoản nợ cơ cấu. Chi phí tín dụng tăng mạnh kể từ năm 2019 (tăng 165% trong ba năm). Điều này đã giúp tăng cường quy mô quỹ dự phòng tổn thất cho vay. Chính sách trích lập dự phòng thận trọng trong giai đoạn vừa qua là nền tảng cho tăng trưởng lợi nhuận trong tương lai và từ đó, thúc đẩy ROE.

Nguồn: Báo cáo VDSC

Triển vọng 2022/2023: “Hạ cánh mềm” trong chính sách dự phòng là động lực vững chắc

VDSC cho biết: “Chúng tôi kỳ vọng chi phí tín dụng biên sẽ giảm trong vài năm tới trong trường hợp cơ sở. Chúng tôi nhận thấy tỷ lệ hình thành nợ xấu ròng (dồn 4 quý) của tập đoàn và ngân hàng mẹ liên tục cải thiện kể từ năm 2019 với Q1/20 là ngoại lệ. Cân nhắc thêm các khoản nợ cơ cấu và chiến lược tăng trưởng Mcredit, chúng tôi cho rằng mức bền vững của tỉ lệ hình thành nợ xấu có thể cao hơn hiện tại nhưng sẽ thấp hơn đáng kể so với chi phí tín dụng biên. Ngân hàng kì vọng thu hồi được 90-95% các khoản nợ cơ cấu, vốn sẽ giúp giảm bớt áp lực lên nợ xấu có khả năng hình thành do chính sách giữ nguyên nhóm nợ. Do ngân hàng có chính sách trích lập dự phòng thận trọng, chúng tôi dự báo chi phí tín dụng biên sẽ giảm dần đồng thời được hỗ trợ bởi việc hoàn nhập dự phòng trong quá trình phục hồi kinh tế. MBB đã trích lập dự phòng đầy đủ cho tổng nợ của các khách hàng được cơ cấu theo Thông tư 03 tính đến hết năm 2021”.

VDSC dự phóng chi phí tín dụng biên là 2,2% năm 2022, bằng với năm 2020 nhưng thấp hơn 20 điểm cơ bản so với năm 2021. Tuy nhiên, chi phí dự phòng sẽ vẫn tăng 12% do tăng trưởng tín dụng cao. Chi phí tín dụng biên năm 2023 dự kiến giảm 38 điểm cơ bản. Những cải thiện này sẽ trực tiếp giúp LNTT tăng trưởng 5% (trong mức tăng 32% của LNTT) năm 2022 và 7% (trong mức tăng 24% của LNTT) năm 2023.

VDSC kỳ vọng chi phí hoạt động sẽ tăng ở mức hai chữ số trong vài năm tới khi Mcredit phát triển và ngân hàng đầu tư vào công nghệ. Điều này dẫn đến việc CIR chỉ giảm nhẹ nhờ doanh thu tăng trưởng tốt.

Chuyên gia phân tích của VDSC cũng cho biết, tổng thu nhập hoạt động dự kiến chỉ tăng 21% năm 2022 và 18% năm 2023 mặc dù NIM diễn biến tích cực, hạn mức tăng trưởng tín dụng và tốc độ tăng trưởng thu nhập phí cao (34% năm 2022 và 22% năm 2023). Nguyên nhân là tăng trưởng thấp của hoạt động kinh doanh trái phiếu và thu nhập từ thu hồi nợ đã xử lý rủi ro.

Cụ thể, thu nhập lãi thuần sẽ tăng 24% vào năm 2022 và 2023, chủ yếu nhờ tăng trưởng tín dụng. MBB có khả năng nhận cơ chế cấp hạn mức tăng trưởng tín dụng cao riêng. Tuy nhiên, VDSC chỉ phản ánh vào mô hình tốc độ tăng trưởng tín dụng hợp nhất đạt 26% năm 2022, và tăng trưởng 23% năm 2023. Tăng trưởng huy động tiền gửi được dự báo sẽ ổn định ở mức 23% nhờ sự thâm nhập của khách hàng mới và tăng lãi suất. MBB dự kiến sẽ tận dụng kênh giấy tờ có giá để tài trợ cho tốc độ mở rộng bảng cân đối. Dưới áp lực tăng nhanh cơ sở tiền gửi, tỷ lệ CASA có thể ít biến động mặc dù quy mô tiền gửi không kỳ hạn tăng trưởng tốt.

NIM của ngành đang chứng kiến nhiều trở lực lớn, và MBB cũng tương tự. VDSC kỳ vọng lãi suất huy động niêm yết tăng từ sau năm 2021 để duy trì tăng trưởng huy động, nâng lợi suất bình quân tiền gửi có kỳ hạn lên 4,9% vào năm 2022 và 5,3% vào năm 2023 từ mức 4,6% vào năm 2021. Lợi suất trên giấy tờ có giá cũng sẽ được tái định giá dần theo xu hướng tăng lên. Quy mô CASA lớn đóng vai trò quan trọng trong việc giảm thiểu tác động đến lãi suất huy động tiền gửi bình quân và chi phí huy động vốn. Lãi suất huy động bình quân sẽ không đổi cũng như chi phí huy động vốn năm 2022 (lần lượt là 2,6% và 2,7%).

VDSC kỳ vọng vào sự phục hồi của lợi suất cho vay bình quân để giúp duy trì NIM vào năm 2022 (5,0%) và thúc đẩy NIM tăng 6 điểm cơ bản vào năm 2023 (5,1%). VDSC ước tính rằng tác động của gói lãi suất cho vay hỗ trợ vào cuối năm 2021 đối với lợi suất cho vay bình quân là khoảng 0,4%, sẽ được đảo ngược hoàn toàn vào năm 2023. VDSC cũng phản ánh vào mô hình việc Mcredit đang phát triển nhanh, vốn có các khoản vay rủi ro và đã tăng trưởng dư nợ hơn 50% năm 2021. Điều này sẽ tăng lợi suất cho vay và lợi suất tài sản bình quân.

Thu nhập phí thuần dự kiến sẽ đóng góp nhiều hơn vào tăng trưởng LNTT năm 2022 so với các năm trước. Thu nhập từ phí bancassurance, thu nhập mảng thẻ và thanh toán quốc tế là các động lực tăng trưởng. Mặt khác, tăng trưởng của mảng thanh toán trong nước và thu nhập từ môi giới chứng khoán có thể bị chậm lại.

Thu nhập ngoài lãi vốn chiếm 17% tổng thu nhập vào năm 2021 sẽ là yếu tố cản trở tăng trưởng doanh thu giai đoạn 2022-2023. Doanh số mảng ngoại hối vẫn sẽ là động lực tăng trưởng. VDSC kỳ vọng đà tăng trưởng của thu nhập từ thu hồi nợ đã xử lý rủi ro sẽ giảm. Trong khi đó, thu nhập từ kinh doanh trái phiếu sẽ có nhiều biến động do lợi suất trái phiếu tăng mặc dù được hỗ trợ bởi mảng phân phối trái phiếu. Thu nhập ngoài lãi khác được dự báo sẽ tăng 3% vào năm 2022 và giảm 15% vào năm 2023.

Từ đó, tăng trưởng LNTT được dự báo là 32% vào năm 2022 (21,8 nghìn tỷ đồng) và 24% vào năm 2023 (27,0 nghìn tỷ đồng).

Sau khi điều chỉnh cho việc phát hành riêng lẻ cho Viettel và chương trình ESOP, giá trị sổ sách mỗi cổ phiếu dự kiến cuối năm 2022 là 19.802 đồng, tương đương P/B dự phóng là 1,6 lần ngày 28/3. VDSC dự báo nhiều yếu tố hỗ trợ trong 6T2022 và nhận thấy khả năng chi phí tín dụng biên và hệ số CIR sẽ cải thiện một cách bền vững trong vài năm tới. Điều này sẽ dẫn đến ROE cao ổn định. Do đó, VDSC nâng giá mục tiêu lên 42.800 đồng/cổ phiếu và duy trì khuyến nghị MUA, tương đương suất sinh lợi 36% so với giá đóng cửa vào ngày 28/03/2022.

Nhật Minh

Theo KTĐU