Đại dịch không những làm tăng khối lượng nợ xấu mà cũng đang cản đường xử lý nợ của các ngân hàng. Nhiều khoản nợ liên tục hạ giá nhưng vẫn ế ẩm chẳng có người mua.

Rao bán nợ xấu: từ nhỏ tới lớn, ở nhiều ngành nghề khác nhau

Từ ô tô cũ, nhà hàng, khách sạn, cổ phiếu,... tới toàn bộ nhà máy, dự án, danh mục tài sản bảo đảm đi kèm khi rao bán các khoản nợ của ngân hàng dường như đang trở nên ngày càng đa dạng hơn.

Cùng với đó, chủ những khoản nợ được nhắc tên cũng đến từ nhiều lĩnh vực khác nhau từ vay tiêu dùng, kinh doanh thời trang, nhà hàng, khách sạn, logistic, sản xuất, bất động sản,... với giá trị khi chỉ có giá từ vài chục triệu cho tới hàng nghìn tỷ đồng.

Cách đây không lâu, Sacombank từng đấu giá 5 khoản nợ của hai tổ chức Công ty TNHH Thương mại Đầu tư Bất động sản Quang Vinh, Công ty TNHH Thương mại Xây dựng Nam Đô Long và ba cá nhân có liên quan. Tổng trị giá của 5 khoản khoản nợ là hơn 2.402 tỷ đồng, trong đó vốn là 930 tỷ đồng, lãi tồn đọng hơn 1.472 tỷ đồng.

Tài sản đảm bảo cho khoản nợ này là là hơn 25,2 triệu cổ phần của CTCP Dịch vụ Du lịch Quốc tế Tỉnh Bà Rịa - Vũng Tàu (Vũng Tàu Intourco).

BIDV đăng bán đấu giá hàng hoạt khoản nợ có giá trị hàng trăm tỷ đồng của các doanh nghiệp Công ty TNHH Xây dựng và Kinh doanh nhà Bách Giang, Công ty TNHH Xây dựng Thương mại Cao Nguyên, CTCP Xuất Nhập Khẩu Vĩnh Long. Có những khoản nợ ngân hàng phải giảm giá gần 50%.

VietinBank cũng dự kiến đấu giá khoản nợ của Xuất nhập khẩu Quảng Bình với giá khởi điểm hơn 258 tỷ đồng. Khoản nợ được đảm bảo bằng Cảng cạn Đình Vũ - Quảng Bình.

Mới đây, Agribank rao bán khoản nợ 500 tỷ liên quan đến công ty con của Vinalines, với tài sản đảm bảo là chiếc tàu chở dầu Biendong Victory có tuổi đời tròn 20 năm. Hay khoản nợ hơn 7 tỷ đồng của hai công ty có sở hữu lớn và đại diện theo pháp luật là ông Đỗ Ngọc Minh, con trai của nguyên chủ tịch Agribank và con rể của 'chúa đảo' Tuần Châu.

Tàu chở dầu Biendong Victory (Nguồn: Marine Traffic)

Ngân hàng TMCP Quốc tế (VIB) gần đây rao bán một loạt ô tô để thu hồi nợ từ các dòng Kia, Chevrolet, Hyundai,… với giá thấp hơn nhiều so với thị trường, với khoảng giá chỉ từ 180 triệu đồng đến vài tỷ đồng.

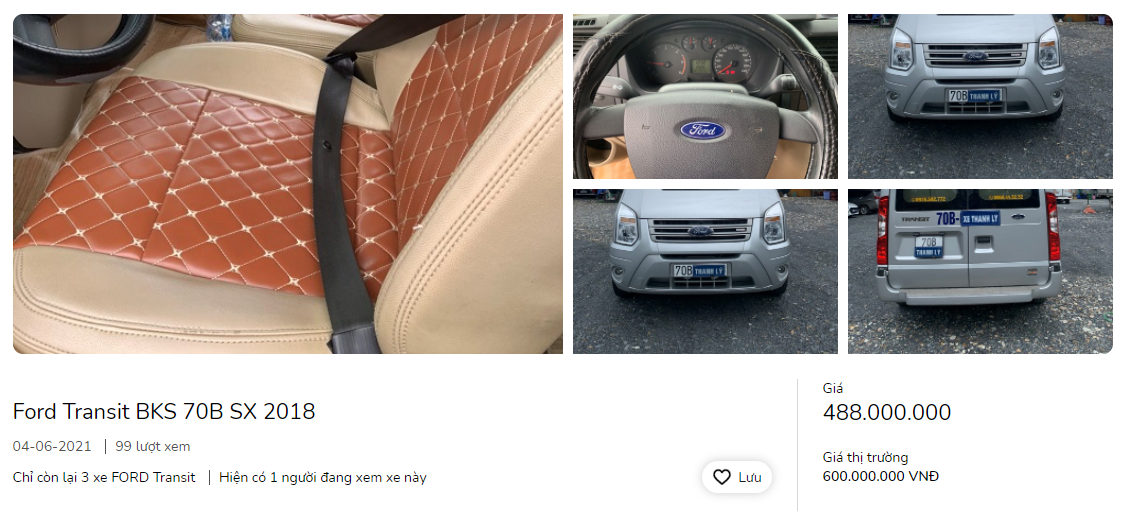

Chẳng hạn chiếc Ford Transit đời 2018 được VIB rao bán với giá 488 triệu đồng, trong đó giá thị trường của chiếc xe này do ngân hàng cung cấp rơi vào khoảng 600 triệu đồng.

Thông tin rao bán ô tô trên trang của VIB (Nguồn: VIB)

Một trong những trường hợp đặc biệt là tại VietinBank khi ngân hàng này rao bán loạt khoản nợ vay tiêu dùng tín chấp có giá trị từ vài triệu đến vài chục triệu đồng.

Thông tin này được nhận định có thể mở ra một xu hướng mới cho thị trường mua bán các khoản nợ tiêu dùng tín chấp, nợ được rao bán có thể cả nợ xấu lẫn nợ tốt. Tuy nhiên với mức giá bán khởi điểm bằng đúng bằng giá trị ghi sổ thì câu hỏi đặt ra là ai sẽ mua "một cục nợ" như vậy vào mình.

Luật sư Trương Thanh Đức, Giám đốc công ty luật ANVI, từng đặt giả thiết rằng việc rao bán các khoản nợ trên là một hình thức "lách" của dịch vụ đòi nợ thuê khi dịch vụ này đã bị cấm. Sau khi Luật Đầu tư 2020 có hiệu lực, phần lớn các công ty đòi nợ thuê không giải thể mà chuyển đổi hoạt động sang mua bán nợ để hợp pháp hoá.

'Sale sập sàn' nhưng vẫn ế ẩm

Những ảnh hưởng từ đại dịch COVID-19 không chỉ làm cho nhiều cá nhân, doanh nghiệp gặp khó khăn trong hoạt động kinh doanh mà còn gián tiếp ảnh hưởng làm tăng nợ xấu của ngân hàng.

Trong ba tháng đầu năm 2021, nợ xấu của nhiều ngân hàng tiếp tục tăng, thậm chí có ngân hàng ghi nhận tăng trưởng hàng chục %. Theo thống kê từ báo cáo tài chính hợp nhất quý I/2021 của 26 ngân hàng, tổng số dư nợ xấu nội bảng của các nhà băng trong kỳ đã tăng 5,3% lên 93.268 tỷ đồng trong khi tăng trưởng cho vay chỉ hơn 3%.

Không những thế, nợ xấu tiềm ẩn của các ngân hàng cũng là một mối quan ngại khi nhiều khoản nợ đã cơ cấu lại và vẫn giữ nguyên nhóm nợ (không thể hiện là nợ xấu trên báo cáo tài chính). Trung bình mỗi tháng đầu năm có khoảng 13.400 doanh nghiệp phải ngừng hoạt động.

Đại dịch cũng góp phần cản tốc độ xử lý những khoản nợ xấu của các ngân hàng. Bối cảnh kinh tế khó khăn, các cá nhân, tổ chức đều không mặn mà với việc đầu tư mới chứ chưa nói đến việc mua về những khoản nợ đã mang "tiếng xấu".

Giá trị tài sản của các bất động sản thế chấp là vẫn hiện hữu nhưng những khó khăn trong việc thực hiện các thủ tục cũng là những điều khiến người mua e ngại khi bỏ số tiền lớn vào đây. Bởi vì, thực tế nếu dễ thì ngân hàng có rao bán?

Nhiều khoản nợ được hạ giá nhiều lần, thậm chí thấp hơn đến 40% giá khởi điểm vẫn ế ẩm.

Theo chuyên gia tài chính Cấn Văn Lực, thông thường tác động của các khoản nợ xấu tới ngân hàng thường có độ trễ khoảng từ 3 đến 6 tháng. Đồng thời, thị trường bất động sản và các thị trường khác không được sôi động sẽ gây khó khăn cho việc phát mại, thanh lý tài sản của các ngân hàng.

Chuyên gia tài chính Cấn Văn Lực. (Ảnh: BizLIVE).

"Trong bối cảnh nợ xấu tăng trong khi hoạt động kinh doanh của hệ thống ngân hàng không được sôi động, thuận lợi như những năm trước. Do đó tác động đến khả năng sinh lời của các ngân hàng, từ đó giảm năng lực tài chính để có thể có thêm nguồn lực để trích lập dự phòng cho các khoản nợ xấu", chuyên gia đánh giá.

Theo Thông tư 03 mới ban hành của Ngân hàng Nhà nước (NHNN), cùng với việc mở rộng đối tượng được tái cơ cấu nợ thì NHNN cũng yêu cầu việc trích lập dự phòng rủi ro các khoản nợ phải thực hiện trong 3 năm, năm 2021 tối thiểu 30%. Trong đó, một số ngân hàng đã đặt mục tiêu trích lập 50% ngay trong năm nay.

Đây cũng là một trong những yếu tố tạo động lực để các ngân hàng tiếp tục đẩy mạnh việc xử lý nợ, truy đòi các khoản nợ để lành mạnh hoá chất lượng tài sản.

Phương Nga

Theo Doanh Nghiệp Niêm Yết