Công ty Cổ phần Đầu tư Tài chính Hoàng Minh (MCK: KPF) tiền thân là CTCP Tư vấn dự án quốc tế KPF được thành lập năm 2009 với số vốn điều lệ chỉ 5 tỷ đồng. Cùng với việc tăng vốn "thần tốc", kết quả kinh doanh trong 6 tháng đầu năm 2021 của KPF khá ấn tượng nhưng lợi nhuận lại không đến từ mảng kinh doanh chủ đạo của doanh nghiệp.

Tăng vốn thần tốc

CTCP Đầu tư Tài chính Hoàng Minh (Mã CK: KPF) vừa công bố phương án phát hành 66,5 triệu cổ phiếu riêng lẻ cho nhà đầu tư chuyên nghiệp với giá chào bán dự kiến là 13.000 đồng/cp. Nếu thực hiện phát hành thành công, quy mô vốn điều lệ của KPF sẽ tăng gấp đôi, từ 579,6 tỉ đồng lên mức 1.244,6 tỉ đồng.

KPF muốn chào bán riêng lẻ 66,5 triệu cổ phần, tăng gấp đôi vốn điều lệ

KPF muốn chào bán riêng lẻ 66,5 triệu cổ phần, tăng gấp đôi vốn điều lệ

KPF dự kiến sẽ dùng số tiền thu về từ đợt phát hành để tăng vốn góp cổ phần cho công ty con CTCP TTC Deluxe Sài Gòn để nhận chuyển nhượng cổ phần của CTCP Đầu tư và Kinh doanh Bất động sản Đại Lải (250 tỉ đồng), mua cổ phần CTCP Tri Việt Hội An (245 tỉ đồng) và đầu tư mua 199 căn hộ du lịch thuộc dự án Silk Tower của Công ty TNHH Đầu tư Tháp lụa Đà Nẵng (369,5 tỉ đồng).

Bên cạnh đó, việc tăng vốn điều lệ còn góp phần giúp KPF nâng cao năng lực tài chính, giảm bớt sự lệ thuộc vào nguồn vốn vay, gia tăng quy mô để đảm bảo nguồn lực cạnh tranh khi thực hiện các thương vụ hợp tác với chủ đầu tư, khách hàng và các tổ chức tín dụng.

Theo dõi diễn biến tài chính tại KPF sẽ dễ dàng nhận thấy doanh nghiệp này có tốc độ tăng vốn khá nhanh. Vốn điều lệ hồi đầu năm 2021 của KPF chỉ ở mức hơn 180 tỷ đồng, vốn chủ sở hữu là hơn 260 tỷ đồng. Tháng 3/2021, KPF đã hoàn tất một đợt phát hành tăng vốn điều lệ thông qua đợt chào bán thành công gần 40 triệu cổ phiếu. Trong đợt phát hành này, hơn 36 triệu cổ phiếu được công ty thực hiện phát hành ra công chúng, số cổ phiếu phát hành riêng lẻ là hơn 2,1 triệu cổ phiếu, còn lại là cổ phiếu phát hành để trả cổ tức.

Như vậy sau đợt phát hành hồi tháng 3/2021, vốn điều lệ của công ty đã tăng gấp hơn 3,2 lần lên 580 tỷ đồng. Với tốc độ tăng vốn như trên, nếu đợt phát hành tới đây dự kiến vào cuối năm 2021 của KPF được thực hiện theo đúng kế hoạch, vốn điều lệ của doanh nghiệp này sẽ tăng gấp hơn 2,1 lần hiện nay và tăng gấp hơn 6,9 lần so với đầu năm 2021.

Kết quả kinh doanh tại Đầu tư tài chính Hoàng Minh (KPF)

Kết quả kinh doanh tại Đầu tư tài chính Hoàng Minh (KPF)

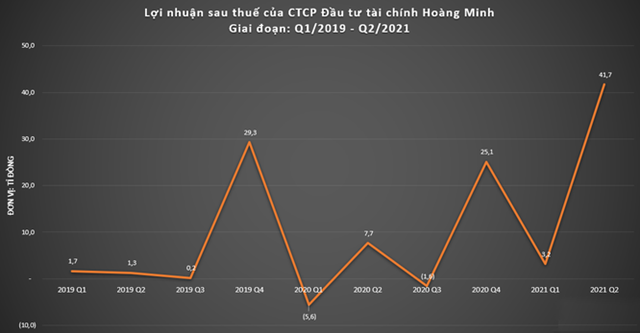

Báo cáo kết quả hoạt động kinh doanh nửa đầu năm 2021 của KPF cho thấy, nhờ doanh thu thuần đạt gần 43 tỷ đồng, tăng 5,3 lần so với cùng kỳ năm 2020, giúp lợi nhuận ròng đạt gần 45 tỷ đồng (kỳ trước là gần 2 tỷ đồng) tăng 28,4 lần cùng kỳ. Sự đột biến này chủ yếu đến từ việc mua lại 98% cổ phần của CTCP TTC Deluxe Sài Gòn trong quý II/2021 nên được ghi nhận doanh thu hợp nhất bán hàng hóa - dịch vụ gần 18 tỷ đồng và khoản thu nhập khác hơn 13 tỷ đồng.

Giảm tỷ lệ sở hữu tại công ty con

Mặc dù trong 6 tháng đầu năm 2021, KPF đang ghi nhận kết quả kinh doanh ấn tượng. Tuy nhiên, mảng kinh doanh cốt lõi tại đơn vị này lại không cho thấy được sự kỳ vọng đối với các cổ đông và nhà đầu tư. Theo đó, hoạt động chủ chốt khác của doanh nghiệp này là đầu tư và kinh doanh bất động sản lại chưa khởi sắc, khi dự án trọng điểm Khu du lịch sinh thái Prime - Prime Resort and Hotels (chủ đầu tư là Công ty TNHH Đầu tư Cam Lâm, công ty con do KPF nắm 93% vốn) chậm tiến độ kéo dài.

Năm 2019, dự án Prime Resorts and Hotels nằm trong diện thanh tra của Thanh tra Bộ Xây dựng. Nhóm cổ đông mới vào từ cuối năm 2019 đã nỗ lực thúc đẩy tiến độ của dự án, đến khi bắt đầu đưa vào vận hành vào đầu năm 2020 thì dịch bệnh Covid-19 bùng phát khiến việc kinh doanh khối biệt thự và khu dịch vụ ăn uống, vui chơi… ngưng trệ.

Vào tháng 4/2021, Công ty Cam Lâm thông báo đã phát hành 64.099 trái phiếu cho 150 nhà đầu tư cá nhân trong nước với lãi suất phát hành 12%/năm để huy động gần 641 tỷ đồng bổ sung vốn cho giai đoạn II dự án. Mới nhất, vào đầu tháng 9/2021, Ban lãnh đạo KPF cho biết, Công ty Cam Lâm sẽ tiếp tục huy động vốn thông qua việc phát hành trái phiếu riêng lẻ với tổng khối lượng 26.000 trái phiếu, tương đương tổng giá trị huy động dự kiến 260 tỷ đồng.

Trái phiếu không chuyển đổi, không kèm chứng quyền và không có bảo đảm với kỳ hạn 48 tháng. Đáng chú ý, tại Đại hội đồng cổ đông trước đó, các cổ đông KPF đã thông qua việc giảm tỷ lệ sở hữu tại Công ty Cam Lâm từ 93% xuống 30%, tức không còn là công ty con của KPF.

Huy Đức

Theo KTDU