Liên tiếp là những đợt tăng vốn thần tốc nhằm mở rộng hoạt động kinh doanh và nắm bắt cơ hội đầu tư. Thân thế của nhóm cổ đông mới chuẩn bị tham gia vào “hệ sinh thái” của Tài chính Hoàng Minh (KPF) đang gây được nhiều chú ý…

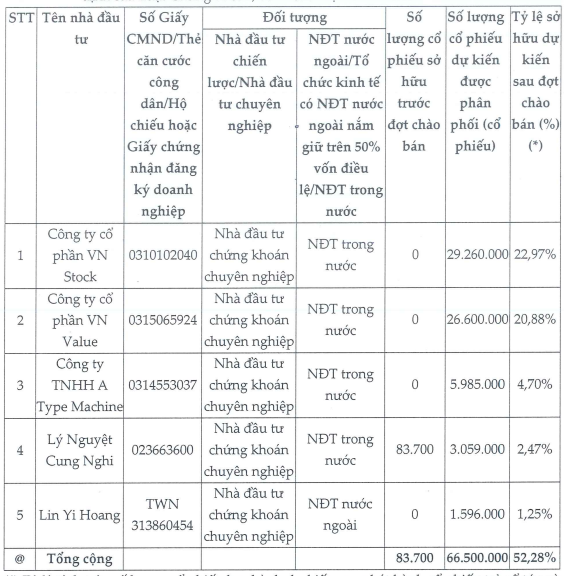

Danh sách 5 nhà đầu tư tham gia mua cổ phiếu phát hành của KPF

Danh sách 5 nhà đầu tư tham gia mua cổ phiếu phát hành của KPF

CTCP Đầu tư Tài chính Hoàng Minh (mã chứng khoán: KPF) vừa công bố Nghị quyết HĐQT về việc triển khai phương án chào bán 66,5 triệu cổ phiếu riêng lẻ, tương ứng 52,28% lượng cổ phần đang lưu hành của công ty.

Tài chính Hoàng Minh dự kiến chào bán lượng cổ phiếu trên với giá 13.000 đồng/cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng trong thời hạn một năm kể từ ngày hoàn thành đợt chào bán. Thời điểm thực hiện dự kiến trong quý IV/2021 hoặc quý I/2022.

Sau khi phát hành thành công, vốn điều lệ của Tài chính Hoàng Minh dự kiến tăng từ 580 tỷ đồng lên gần 1.245 tỷ đồng, tương ứng số tiền huy động được gần 865 tỷ đồng.

Trong đợt chào bán cổ phiếu riêng lẻ lần này có sự góp mặt của 5 nhà đầu tư gồm: Công ty Cổ phần VN Stock đăng ký mua 29,3 triệu cổ phiếu; Công ty Cổ phần VN Value đăng ký mua 26,6 triệu cổ phiếu; Công ty TNHH A Type Machine đăng ký mua gần 6 triệu cổ phiếu. Ngoài ra, có 2 cá nhân là Lý Nguyệt Cung Nghi mua hơn 3 triệu cổ phiếu và Lin Yi Huang mua hơn 1,5 triệu cổ phiếu.

Theo Tài chính Hoàng Minh, nguồn vốn mới dự định sẽ được dùng cho kế hoạch tích lũy tài sản thông qua việc đầu tư vốn tại công ty con TTC Deluxe Sài Gòn nhằm chi phối việc triển khai dự án Khu Biệt thự nhà vườn Đại Lải của công ty CTCP Đầu tư và Kinh doanh BĐS Đại Lải. Ngoài ra, doanh nghiệp cũng sẽ đầu tư vào Công ty cổ phần Tri Việt Hội An và mua lại toàn bộ 199 căn hộ du lịch thuộc dự án Silk Tower của Công ty TNHH Đầu tư Tháp lụa Đà Nẵng.

Công ty Cổ phần Đầu tư và Kinh doanh bất động sản Đại Lải đang đầu tư dự án nghỉ dưỡng Đại Lải Lake View với quy mô 13 ha tại Vĩnh Phúc. Dự kiến dự án cung ứng ra thị trường 153 căn biệt thự nghỉ dưỡng, nhà vườn cao cấp với diện tích linh hoạt từ 277 - 425 m2.

Công ty Tri Việt Hội An là chủ đầu tư dự án The Pearl Hội An Resort - quần thể nghỉ dưỡng 5 sao quy mô 198 căn hộ, 364 phòng khách sạn tiêu chuẩn 5 sao, 12 biệt thự mặt biển cùng nhiều tiện ích đi kèm như rạp chiếu phim, hồ bơi, nhà hàng…

Động thái đầu tư của KPF hiện nay đang tập trung chủ yếu vào các dự án bất động sản nghỉ dưỡng. Trong khi đó, bối cảnh dịch Covid-19 vẫn chưa hoàn toàn được kiểm soát tại Việt Nam khiến nhà đầu tư lo ngại bởi thị trường BĐS vẫn đang rơi vào trạng thái trầm lắng, nhiều chủ đầu tư dự án BĐS nghỉ dưỡng đã phải khóa giỏ hàng, điều chỉnh chính sách bán hàng cho phù hợp. Nếu tình hình dịch bệnh được kiểm soát, nguồn cung và sức cầu phân khúc BĐS nghỉ dưỡng có thể dần hồi phục.

Tuy nhiên, theo Hội Môi giới BĐS Việt Nam, trong năm 2020, thị trường BĐS nghỉ dưỡng “ảm đạm” cả năm mới tiêu thụ chỉ được khoảng hơn 100 sản phẩm. Trong những tháng đầu năm 2021, sức cầu chung của thị trường BĐS tiếp tục thấp. Trừ một số dự án bản chất là nhà ở, nhưng được hoạt động theo hình thức du lịch - nghỉ dưỡng có tỷ lệ hấp thụ khoảng 30%, các dự án còn lại có giao dịch nhưng không đáng kể. Thị trường BĐS du lịch nghỉ dưỡng không còn sức hấp dẫn như trước, giao dịch tiếp tục ở mức thấp. Điều này do 2 nguyên nhân chính, đó là nguồn cung hạn chế và tâm lý “cố thủ, chờ đợi” của các nhà đầu tư xem diễn biến của tình hình dịch bệnh.

Quay trở lại quá khứ, tại thời điểm tháng 3/2021, KPF cũng đã có đợt phát hành tăng vốn điều lệ thông qua đợt chào bán thành công gần 40 triệu cổ phiếu. Trong đợt phát hành này, hơn 36 triệu cổ phiếu được công ty thực hiện phát hành ra công chúng, số cổ phiếu phát hành riêng lẻ là hơn 2,1 triệu cổ phiếu, còn lại là cổ phiếu phát hành để trả cổ tức. Vốn điều lệ lúc này tăng mạnh gấp hơn 3,2 lần lên 580 tỷ đồng.

Đáng lưu ý, ngay sau thời điểm tăng vốn thì các khoản phải thu của KPF tăng mạnh và tập trung nhiều ở các khoản cho vay ngắn hạn cá nhân và tổ chức. Đây là các khoản vay lãi suất từ 5-10%/năm với thời gian vay 12 tháng.

Ngoài ra, KPF còn cho nhiều tổ chức vay tiền như Công ty TNHH Thương mại và Du lịch Song Nam (8 tỷ đồng), Công ty TNHH New World Capital (22 tỷ đồng), Công ty TNHH A Type Machine (17,5 tỷ đồng), Công ty TNHH Đầu tư và Kinh doanh bất động sản Sakiland (12 tỷ đồng), Công ty TNHH Đầu tư Phúc Hậu (25,8 tỷ đồng). Đáng chú ý, Công ty TNHH New World Capital là đối tác chính của KPF tại dự án Khu phức hợp và nhà ở Phước Lợi (giai đoạn 1) và 2 cổ đông chính của đơn vị này là KPF nắm giữ 7% vốn và Công ty Cam Lâm nắm giữ 93% vốn.

Trong một diễn biến khác, HĐQT CTCP Đầu tư Tài chính Hoàng Minh đã thông qua nghị quyết phương án đầu tư mua trái phiếu phát hành riêng lẻ của Công ty TNHH Đầu tư Central Capital (Central Capital).

Theo đó, KPF dự kiến chi ra 190 tỉ đồng để đầu tư mua 190 trái phiếu của Central Capital phát hành. Lô trái phiếu này có kỳ hạn 3 năm (đáo hạn vào năm 2024), lãi suất danh nghĩa là 11%/năm.

Vietinbank Securities - Chi nhánh Tp. HCM là tổ chức tư vấn, đại lý phát hành, đại lý đăng ký lưu ký và đại lý thanh toán.Vietcombank - Chi nhánh Hà Nội là tổ chức quản lý tài sản bảo đảm.

Thời điểm và số lượng đầu tư trái phiếu sẽ do Tổng giám đốc KPF lựa chọn, căn cứ vào nhu cầu sử dụng vốn và tình hình tài chính, kinh doanh của công ty.

Trước đó, vào tháng 6/2021, KPF đã chuyển nhượng hợp đồng hợp tác kinh doanh với CTCP Địa ốc Happy tại dự án Khu phức hợp và nhà ở Phước Lợi (Giai đoạn 1) cho Central Capital.

Trước đó nữa, tháng 4/2021, KPF đã góp vốn mua 98% cổ phần của CTCP TTC Deluxe Sài Gòn, qua đó gián tiếp trở thành chủ đầu tư dự án khách sạn TTC Hotel tại số 20-22-24 Đông Du, phường Bến Nghé, Quận 1, Tp. HCM. Đây hiện là địa chỉ trụ sở chính của Central Capital, cũng như trụ sở của KPF.

Huy Đức

Theo KTDU