Hạn chế tốc độ tăng trưởng tín dụng năm 2011 được phần lớn các doanh nghiệp đánh giá là không ảnh hưởng nghiêm trọng, song, phải vay vốn với lãi suất cao khiến nhiều DN khốn khó, phải hoạt động cầm chừng.

Hạn chế tốc độ tăng trưởng tín dụng năm 2011 được phần lớn các doanh nghiệp đánh giá là không ảnh hưởng nghiêm trọng, song, phải vay vốn với lãi suất cao khiến nhiều DN khốn khó, phải hoạt động cầm chừng.

Hàng loạt các biện pháp thắt chặt tiền tệ được triển khai từ đầu năm 2011 đến nay (ảnh minh họa - NLĐ)

2010 để lại vô vàn khó khăn, đặc biệt là những bất ổn về kinh tế vĩ mô cho năm 2011. Sang năm nay, kinh tế thế giới sau hơn hai năm lâm vào suy thoái đã phục hồi trở lại nhưng không vững chắc, và không đồng đều giữa các khu vực. Lạm phát và giá cả hàng hóa có xu hướng tăng cao, thị trường tài chính thế giới biến động phức tạp. Khủng hoảng nợ công ở khu vực đồng Euro lan rộng, nợ công ở nhiều nền kinh tế chủ chốt tăng cao tới mức nguy hiểm. Đồng đô-la Mỹ biến động mạnh, giá vàng tăng cao kỷ lục.

Những diễn biến kinh tế, tài chính thế giới nêu trên tác động không nhỏ tới diễn biến kinh tế vĩ mô trong nước cộng hưởng với những yếu kém nội tại làm cho bức tranh kinh tế Việt Nam năm 2011 không mấy sáng sủa.

Đứng trước những khó khăn và thách thức từ nhiều phía, Chính phủ đã coi việc kiềm chế lạm phát, ổn định kinh tế vĩ mô, bảo đảm an sinh xã hội là nhiệm vụ trọng tâm. Theo đó, Chính phủ đã ban hành Nghị quyết số 11/NQ-CP ngày 24/2/2011 về một số giải pháp chủ yếu tập trung kiềm chế lạm phát, ổn định kinh tế vĩ mô, bảo đảm an sinh xã hội trong năm 2011.

Siết chặt chính sách tiền tệ

Thực hiện quyết tâm đó, Ngân hàng Nhà nước (NHNN) đã thắt chặt chính sách tiền tệ với hàng loạt biện pháp khá quyết liệt như: kiểm soát tín dụng (về lượng và định hướng dòng vốn); hạn chế cung tiền; kiểm soát việc tăng lãi suất; đưa ra các biện pháp, chính sách quản lý ngoại hối nhằm giảm áp lực tỷ giá và mức độ chênh lệch giữa thị trường chính thức và thị trường tự do. Cụ thể:

- Giảm M2 và Tổng tín dụng: Tính đến ngày 31/8/2011, tổng phương tiện thanh toán (M2) tăng 9,83% so với cuối năm 2010, thấp hơn mức tăng 16,41% của cùng kỳ năm 2010. Dự kiến, tổng phương tiện thanh toán cả năm 2011 sẽ chỉ tăng khoảng 12,5%, giảm mạnh so với mức tăng 33,3% năm 2010. Tín dụng đối với nền kinh tế tính đến ngày 31/8/2011 tăng 9,15% so với cuối năm 2010, thấp hơn mức tăng 16,9% của cùng kỳ năm 2010. Dự kiến, tổng tín dụng cả năm 2011 chỉ tăng 12%, giảm mạnh so với mức tăng 32,4% của năm 2010.

Cùng với việc hạn chế lượng tín dụng, NHNN cũng hướng dòng tín dụng đến khu vực sản xuất và hạn chế tín dụng vào khu vực đầu cơ bất động sản và chứng khoán. Cơ quan này giới hạn mức cho vay phi sản xuất của các ngân hàng thương mại không quá 20% tổng dư nợ vào thời điểm 31/12/2011 và đi kèm với việc nâng mức trích lập dự phòng rủi ro đối với bất động sản và cho vay thế chấp vàng lên 250%, đồng thời kiên quyết chỉ tái cấp vốn cho các nhu cầu cụ thể là sản xuất vật chất (hàng xuất khẩu, nông sản, nông nghiệp, DN vừa và nhỏ,... ) theo định hướng ưu tiên của Chính phủ.

NHNN cũng thực hiện bơm hút tiền trên thị trường mở (OMO) theo hướng đảm bảo thanh khoản và giảm dần lượng tiền bơm ra. Ước đến cuối tháng 8/2011, tín dụng đối với lĩnh vực sản xuất tăng 13,52%, trong đó tín dụng nông nghiệp, nông thôn tăng 30,5%; tín dụng xuất khẩu tăng 31,77%; tín dụng phi sản xuất giảm 16,95%, trong đó dư nợ cho vay để đầu tư, kinh doanh chứng khóan giảm 43,3%, dư nợ cho vay để đầu tư kinh doanh bất động sản giảm 10,1%, dư nợ cho vay tiêu dùng giảm 23,12%.

- Kiểm soát lãi suất: Trong 4 tháng đầu năm 2011, lãi suất tăng cao nhưng từ tháng 5/2011 sức ép tăng lãi suất giảm do ngân hàng thực hiện điều chỉnh lãi suất chính sách.

Cụ thể, từ đầu năm đến nay, NHNN đã tăng tỷ lệ tái cấp vốn từ 9% lên 14% và gần đây là 15%; tăng tỷ lệ chiết khấu từ 7% lên 13% trong giai đoạn từ tháng 2 đến tháng 5/2011, sau đó giữ nguyên tỷ lệ này đến cuối tháng 8/2011; đồng thời, giảm tỷ lệ lãi suất OMO từ 15% xuống còn 14% vào ngày 4/7/2011. Lãi suất vẫn còn tương đối cao đối với doanh nghiệp, nhưng phù hợp với mức lạm phát cao và tình trạng rủi ro của nền kinh tế.

Tuy nhiên, sau những động thái quyết liệt từ NHNN, lãi suất huy động và lãi suất cho vay trên thị trường đang dần ổn định, các ngân hàng cũng dành nhiều vốn hơn cho khu vực sản xuất kinh doanh, qua đó giúp doanh nghiệp từng bước vực dậy sản xuất kinh doanh sau một thời gian dài đình trệ do lãi suất cao.

Từ ngày 7/9/2011, các tổ chức tín dụng (TCTD) đã đồng thuận tiếp tục áp dụng mức lãi suất huy động VND tối đa 14%/năm, nhiều TCTD hạ lãi suất đối với một số khoản cho vay sản xuất kinh doanh thông thường trong biên độ 17-19%.

Trong những tháng gần đây, thị trường đã chứng kiến một số ngân hàng thương mại đưa ra những gói tín dụng lớn cho doanh nghiệp với lãi suất ưu đãi. Ví dụ, trong tháng 9-10/2011, Ngân hàng Quốc tế (VIB) đã dành 5.000 tỷ đồng với lãi suất ưu đãi từ 17,5%/năm cho vay các doanh nghiệp xuất khẩu những mặt hàng chủ lực và doanh nghiệp sản xuất mặt hàng lương thực, thực phẩm thiết yếu trong nước. Trước đó, VIB cũng đưa ra hạn mức 1.000 tỷ đồng lãi suất từ 16%/năm cho vay các doanh nghiệp ngành gạo.

Có thể thấy, việc giảm lãi suất cho vay thời gian qua là những kết quả bước đầu của NHNN và do xu hướng giảm của lạm phát trong những tháng gần đây (tháng 9,10/2011). Ngoài yếu tố lạm phát thì việc giảm lãi suất cũng phụ thuộc nhiều vào việc giảm chi phí đầu vào của các ngân hàng. Lãi suất chỉ có thể giảm mạnh khi các ngân hàng có thể đưa chi phí vốn giảm xuống.

- Tỷ giá tương đối ổn định nhưng rủi ro tỷ giá cần được tiếp tục kiểm soát: Việc ổn định tỷ giá của VND và chống đô-la hóa được thực hiện thông qua các biện pháp như: điều chỉnh tỷ giá hối đoái vào tháng 2/2011; quy định trần lãi suất tiết kiệm bằng đô la Mỹ và tăng dự trữ bắt buộc (DTBB) đối với ngoại tệ. Tính từ đầu năm đến nay, NHNN đã 3 lần tăng DTBB ngoại tệ và lần gần đây nhất được áp dụng kể từ đầu tháng 9/2011.

Ngoài ra, NHNN cũng sử dụng các biện pháp hành chính khác nhằm hạn chế việc sử dụng vàng và ngoại tệ. Đến nay, tỷ giá hối đoái VND/ngoại tệ đã được giao dịch trong phạm vi biên độ giao dịch ngoại hối chính thức, tỷ giá hối đoái khá ổn định. Mặc dù vậy, áp lực giảm giá VND vẫn còn tiềm ẩn. Nguyên nhân do dư nợ bằng ngoại tệ tăng cao trong thời gian trước đây có thể sẽ đáo hạn vào cuối năm dẫn tới tăng nhu cầu mua ngoại tệ để trả nợ, gây biến động tỷ giá vào cuối năm nay.

Cú sốc lãi suất

Theo báo cáo khảo sát của Phòng Thương mại và Công nghiệp Việt Nam (VCCI) vào tháng 6/2011, việc hạn chế tốc độ tăng trưởng tín dụng năm 2011 được phần lớn các doanh nghiệp đánh giá là có ảnh hưởng đáng kể nhưng không nghiêm trọng đến tình hình sản xuất kinh doanh của họ trong thời gian qua với khoảng 60,5% số ý kiến. Điều này dễ hiểu vì trên thực tế chính sách này tác động trực tiếp đến hoạt động kinh doanh của các ngân hàng hơn các doanh nghiệp. Tuy nhiên, ảnh hưởng của chính sách này lại tác động đáng kể tới doanh nghiệp qua lãi suất.

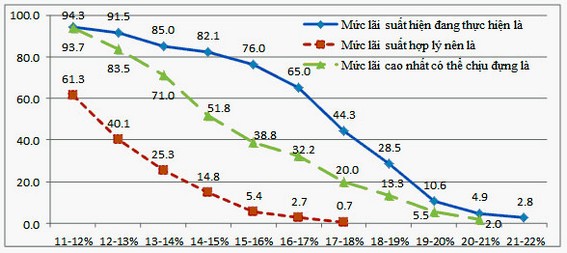

Thực vậy, chính sách điều hành lãi suất được nhiều doanh nghiệp cho là có tác động không tốt tới hoạt động kinh doanh hiện nay. Hiện nhiều DN phải hoạt động cầm chừng, hoặc phải vay ngân hàng với lãi suất khá cao. Vẫn còn khoảng 17% số doanh nghiệp không vay được lãi suất ngân hàng theo giá niêm yết và trên 44% số doanh nghiệp đang đi vay với với lãi suất trên 18%/ năm, chỉ có ở gần 20% số doanh nghiệp chịu được mức lãi suất này. Có khoảng 5% số doanh nghiệp đang đi vay với lãi suất trên 21% trong khi đó 100% số doanh nghiệp đang khẳng định lãi suất hợp lý ở thời điểm hiện tại là dưới 17-18%.

Một khi lãi suất huy động sàn do NHNN quy định chỉ có 14% thì với nhu cầu vốn như trên của doanh nghiệp rõ ràng đang diễn ra tình trạng lách luật trong huy động vốn của các ngân hàng mà các phương tiện thông tin đại chúng đã nêu (đã có ngân hàng huy động vốn với mức 17,5- 18%/năm trong giai đoạn trước tháng 7/2011). Hệ lụy tiếp theo là các ngân hàng buộc phải cho vay với mức lãi suất cao hơn và khoản lãi suất tăng thêm này được ngụy trang dưới hình thức "lệ phí".

Có tới khoảng 17% số doanh nghiệp khi vay vốn vẫn phải vay tiền của ngân hàng với mức lãi suất cao hơn mức niêm yết. Những doanh nghiệp này phải trả thêm mức phí trung bình là 5,44%. Cùng với những thủ tục khó khăn, phức tạp trong quá trình đi vay, tình trạng này có thể dẫn đến một hệ lụy là các doanh nghiệp phải huy động vốn bên ngoài hệ thống các tổ chức tín dụng với mức lãi suất cao hơn, và các tổ chức tín dụng sẽ tiếp tục " khát" vốn đầu vào.

Hình 1: Thực tế và ý kiến của doanh nghiệp về mức lãi suất cho vay ngắn hạn (VND)/năm (Đơn vị: %)

Các số liệu trên được đưa ra vào thời điểm giữa tháng 4 năm 2011 - khi mà lãi suất huy động VND có kỳ hạn ở mức 13,5-14%/năm. Lãi suất cho vay nông nghiệp nông thôn xuất khẩu từ 14,5-17%; đối với các lĩnh vực sản xuất kinh doanh khác 17-20%; đối với lĩnh vực phi sản xuất từ 20-23%/năm.

Các biện pháp điều hành tỷ giá linh hoạt tỷ giá và thị trường ngoại hối phù hợp với diễn biến của thị trường được đánh giá khá tích cực: Có tới 72% doanh nghiệp nhận định rằng nhu cầu ngoại tệ của họ để nhập khẩu các mặt hàng thiết yếu được đáp ứng đầy đủ, trong khi các doanh nghiệp còn lại chỉ đáp ứng được đáp ứng ở tỷ lệ trung bình 49% nhu cầu ngoại tệ của họ. Có tới 70% doanh nghiệp được mua ngoại tệ theo đúng giá niêm yết của ngân hàng, trong khi số còn lại là phải mất thêm mức phí trung bình là 5,66% (thời điểm điều tra là 15/4/2011). Cần lưu ý tại thời điểm này thì thị trường ngoại hối của Việt Nam đã có rất nhiều chuyển biến tích cực như đã phân tích ở trên. Tuy nhiên, các nhận định trên sẽ giúp cho các nhà hoặc định chính sách có thêm kinh nghiệm trong quá trình điều hành tỷ giá linh hoạt và sẵn sàng ứng phó với những rủi ro tỷ giá cuối năm.

Theo VEF