Thị trường trái phiếu doanh nghiệp riêng lẻ trong tháng 4/2024 ghi nhận giá trị phát hành lớn nhất từ đầu năm. Ghi nhận đến ngày 02/05/2024, trong tháng 4 thị trường đón nhận 13 đợt phát hành mới với tổng giá trị đạt 13.900 tỷ đồng, tăng 29,1% so với tháng trước và tương đương 5,2 lần so với cùng kỳ năm trước.

Theo MBS, tháng 4/2024 (từ 1 - 23/4), tổng giá trị trái phiếu doanh nghiệp phát hành thành công giảm 40% với tháng trước, song tăng gấp 3 lần so với cùng kỳ năm 2023. Đồng thời với kết quả này, lãi suất trái phiếu doanh nghiệp có xu hướng giảm với mức bình quân gia quyền từ đầu năm đến nay khoảng 9,9%.

Lãi suất trái phiếu doanh nghiệp bình quân trong tháng giảm mạnh so với xu hướng tăng đầu năm

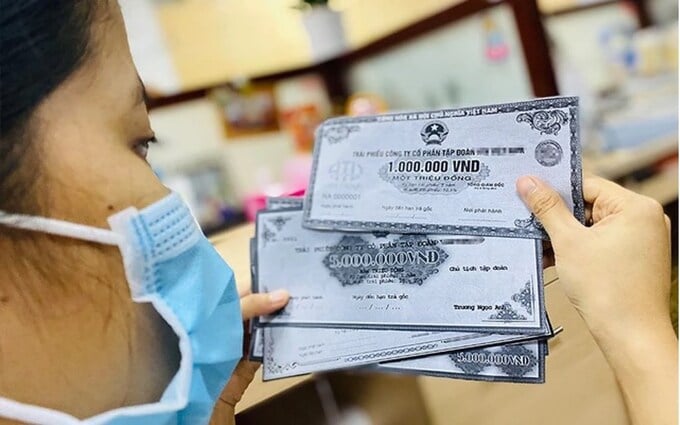

Trái phiếu doanh nghiệp phát hành trong tháng 4 tăng gấp 5,2 lần cùng kỳ.

Trái phiếu doanh nghiệp phát hành trong tháng 4 tăng gấp 5,2 lần cùng kỳ.

Các lô trái phiếu có giá trị phát hành lớn bao gồm: Tập đoàn Vingroup (VIC) phát hành 2 lô trái phiếu tổng giá trị 4.000 tỷ đồng, có kỳ hạn 2 năm và lãi suất 12,5%. CTPC Vinhomes (VHM) phát hành 1 lô trái phiếu giá trị 2.000 tỷ đồng, có kỳ hạn 2 năm và lãi suất 12%/năm. Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank - mã chứng khoán TCB) phát hành 1 lô trái phiếu với tổng giá trị đạt 3.000 tỷ đồng, có kỳ hạn 3 năm và lãi suất 3,7%/năm. Ngân hàng TMCP Hàng hải Việt Nam (MSB) phát hành 2 lô trái phiếu với tổng giá trị đạt 2.800 tỷ đồng, có kỳ hạn 3 năm và lãi suất 3,9%/năm. Ngân hàng TMCP Quân đội (MBB) phát hành 6 lô trái phiếu với tổng giá trị đạt 2.000 tỷ đồng, đều có kỳ hạn trên 5 năm và lãi suất từ 6,2 - 6,8%/năm.

Xếp sau là nhóm ngành Ngân hàng với tổng giá trị phát hành đạt 9,4 nghìn tỷ đồng (năm 2023 giá trị phát hành là 400 tỷ đồng), tỷ trọng 25%. Lãi suất bình quân gia quyền của trái phiếu ngân hàng vẫn là 5,6%/năm, kỳ hạn bình quân là 5,7 năm. Các doanh nghiệp phát hành giá trị lớn nhất bao gồm: NH TMCP Kỹ thương Việt Nam (3 nghìn tỷ đồng), NH TMCP Phát triển Thành phố Hồ Chí Minh (3 nghìn tỷ đồng) và NH TMCP Quân Đội (2,6 nghìn tỷ đồng).

Trong tháng 4, giá trị trái phiếu mua lại trước hạn ước tính khoảng hơn 7,6 nghìn tỷ đồng, giảm 48% so với tháng trước. Lũy kế từ đầu năm đến nay, khoảng hơn 28,8 nghìn tỷ đồng trái phiếu doanh nghiệp đã được mua lại trước hạn, giảm 43% so với cùng kỳ.

Áp lực trả nợ đối với các nhà phát hành là doanh nghiệp bất động sản trong năm 2024 và 2025 là khá lớn, đặc biệt là đối với các trái phiếu chậm trả gốc/lãi có thời hạn đáo hạn gốc vào năm 2022 và 2023 và được cơ cấu tối đa 2 năm theo Nghị định 08/2023. Thách thức vẫn còn hiện hữu khi thị trường chưa hoàn toàn phục hồi và những thay đổi về chính sách có độ trễ nhất định, dẫn tới doanh nghiệp chưa có đủ thời gian để sắp xếp dòng tiền trả nợ.

Theo MBS, ước tính tổng giá trị trái phiếu doanh nghiệp đáo hạn lớn nhất sẽ rơi vào quý 2 năm nay với khoảng tầm 72 nghìn tỷ đồng (đã trừ đi các khoản mua lại). Trong đó, nhóm Ngân hàng và Bất động sản lần lượt chiếm 32% và 27%. Đặc biệt, áp lực thanh toán vẫn đè nặng lên các doanh nghiệp bất động sản khi thị trường chưa phục hồi hoàn toàn, các khó khăn, vướng mắc về pháp lý và trong triển khai thực hiện dự án chưa được tháo gỡ, các doanh nghiệp cần thời gian để cân đối lại dòng tiền hoạt động trong khi khả năng chả nợ của các doanh nghiệp vẫn đang ở mức yếu.

Tiến Hoàng