Ngay sau động thái cho phép các ngân hàng bán vàng, Ngân hàng Nhà nước (NHNN) đã ban hành văn bản yêu cầu các tổ chức tín dụng báo cáo gấp tình hình cho vay, thế chấp, cầm cố bằng vàng. Hiện tượng đầu cơ vàng theo xu hướng đánh lên (tức kỳ vọng giá còn tăng nên gom hàng) đã hiện hữu.

Theo đó những tay đầu cơ thế chấp vàng cho ngân hàng, vay tiền đồng, tiếp tục mua vàng. Cứ thế vòng quay hình thành và bản chất của vòng quay đó là một phần tiền ngân hàng đang đổ vào đầu tư vàng.

Ngay sau động thái cho phép các ngân hàng bán vàng, Ngân hàng Nhà nước (NHNN) đã ban hành văn bản yêu cầu các tổ chức tín dụng báo cáo gấp tình hình cho vay, thế chấp, cầm cố bằng vàng. Hiện tượng đầu cơ vàng theo xu hướng đánh lên (tức kỳ vọng giá còn tăng nên gom hàng) đã hiện hữu.

Theo đó những tay đầu cơ thế chấp vàng cho ngân hàng, vay tiền đồng, tiếp tục mua vàng. Cứ thế vòng quay hình thành và bản chất của vòng quay đó là một phần tiền ngân hàng đang đổ vào đầu tư vàng.

Ai đang mua vàng?

Sẽ chẳng có chuyện gì xảy ra nếu giá vàng thế giới vẫn tăng, nhưng sự chuyển động của thị trường quốc tế lại không đơn giản thế. Năm 2009 khi giá vàng ở mức 26-27 triệu đồng/lượng, người ta dự báo giá vàng ở đỉnh và trào lưu đầu cơ đánh xuống xuất hiện. Nhiều người đã vay hàng ngàn lượng vàng của ngân hàng để bán. Để rồi khi giá vàng tăng vọt, người vay vàng không thể nộp thêm tiền hay tài sản thế chấp cho ngân hàng, “cơn sốt” vàng bùng nổ.

Bây giờ trên thị trường không thiếu những tay đầu cơ đánh xuống, song cho vay vàng vẫn đang bị cấm, nên nguồn cung đánh xuống bị chặn. Chỉ còn cửa đánh lên khi người ta có thể thế chấp, cầm cố vàng, vay tiền đồng.

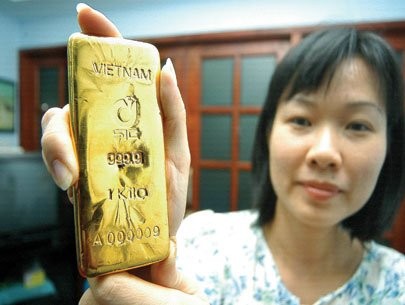

Biểu hiện rõ nhất của đầu cơ đánh lên là lượng vàng bán ra của các doanh nghiệp, ngân hàng kinh doanh vàng tăng vọt. Các đầu mối cho biết họ đã bán khoảng 20 tấn vàng ở vùng giá 44-45 triệu đồng/lượng. Ngày 6-10-2011, ngày đầu tiên các ngân hàng bán vàng, khoảng 4 tấn đã được tiêu thụ. Trong vòng một tháng qua, ước 30 tấn vàng đã được bán, tương đương 800.000 lượng, trị giá hơn 35.000 tỉ đồng. Người dân mua vàng khi giá giảm, điều đó có. Tuy nhiên liệu có phải chỉ những người tích lũy, bảo toàn tài sản bằng vàng mua không? Các ngân hàng cho biết có hiện tượng người dân rút tiết kiệm mua vàng, hoặc tiền gửi đáo hạn không được gia hạn mà chuyển dịch sang vàng. Nhưng sự chuyển dịch cũng không thể lên tới 35.000 tỉ đồng chỉ trong một thời gian ngắn, nhất là thống kê của NHNN cho thấy huy động tiền đồng của hệ thống đang tăng. Cơ cấu, thành phần người mua vàng là điều không ai có thể nắm rõ hơn các đầu mối bán vàng. Chỉ họ mới có khả năng lọc ra những khách hàng mua vài chục lượng đến hàng trăm lượng/lần.

Từ vàng huy động đến vàng tồn quỹ

Văn bản số 7816 ngày 6-10-2011 của NHNN quy định các ngân hàng kiểm soát chặt việc sử dụng vốn vay của khách hàng vay tiền, thế chấp bằng vàng, đồng thời chịu trách nhiệm nếu cho vay vốn để thực hiện hoạt động đầu cơ vàng, gây rối loạn thị trường vàng, ngoại hối.

Cùng ngày, NHNN ban hành Thông tư 32 (sửa đổi bổ sung một số điều của Thông tư 11 chấm dứt huy động và cho vay vốn bằng vàng của tổ chức tín dụng) cho phép các ngân hàng được bán vàng và mở tài khoản vàng ở nước ngoài trong thời gian nhất định. So với bản dự thảo lần cuối, Thông tư 32 đã có một sửa đổi trọng yếu, đó là “căn cứ vào tình hình thị trường, NHNN xem xét cho phép ngân hàng thương mại được chuyển đổi vàng huy động và vàng tồn quỹ thành tiền”, và “ngân hàng thương mại được chuyển đổi tối đa 40% lượng vàng tồn quỹ thành tiền tại thời điểm nộp hồ sơ xin chuyển đổi”.

Ở vế thứ nhất là quy định chung để ngỏ cho vàng huy động. Vế thứ hai ấn định và siết lại ở tỷ lệ vàng tồn quỹ. Vàng tồn quỹ chỉ là một phần nhỏ của vàng huy động (là số còn lại sau khi trừ đi số dư vàng cho vay, số vàng gửi ở tổ chức tín dụng khác và vàng dùng vào mục đích khác). Cụ thể, có thể xem số liệu của một số ngân hàng. Tính đến ngày 7-10-2011 số dư huy động vàng của ACB là 930.000 lượng (tương đương 35 tấn), nhưng vàng tồn quỹ chỉ có 137.000 lượng, trong đó tồn quỹ tại hội sở TPHCM khoảng 60.000 lượng. Theo Thông tư 32, ACB được phép chuyển đổi 54.800 lượng thành tiền. ACB là tổ chức tín dụng có số vàng huy động lớn nhất nước, bỏ xa các ngân hàng khác. Lượng vàng huy động của Sacombank - một đầu mối kinh doanh vàng lớn khác - là 391.400 lượng, theo số liệu đến ngày 30-9-2011 do ông Trần Xuân Huy, Tổng giám đốc, cho biết. Điều này cho thấy tổng lượng vàng mà các ngân hàng được bán ra hiện tại khoảng 150.000-160.000 lượng, xấp xỉ 6 tấn, thấp hơn nhiều con số mà chúng tôi ước tính trước đây là nửa triệu

lượng.

Bài toán cân não của cơ quan quản lý

Các ngân hàng cho rằng 6 tấn vàng bán ra có thể là không đủ để can thiệp các cơn “sốt” vàng nếu giá thế giới “nhảy múa”, tác động đến tâm lý người dân trong nước, khiến họ lại đổ xô đi mua vàng như khi giá lên 47-48 triệu đồng/lượng. Đến 20-30 tấn người ta vẫn mua hết, thì 5-6 tấn không có nhiều ý nghĩa. Việc can thiệp vì thế, sẽ mang tính nửa vời, nó gần như chữa cháy hơn là phòng hỏa.

NHNN không nghĩ thế. Mục tiêu hàng đầu của tổ chức tín dụng là lợi nhuận. Càng bán được nhiều vàng trong nước, càng mua được nhiều vàng tài khoản ở nước ngoài, phí các ngân hàng được hưởng càng lớn. Do đó ngân hàng nào chẳng muốn bán nhiều vàng nội, mua nhiều vàng ngoại. Khả năng có ngân hàng tiếp tay cho giới đầu cơ, cho họ thế chấp vàng, vay tiền đồng mua tiếp không thể không tính đến (nhờ vậy mới bán được nhiều vàng). Từ đây hạn chế lượng vàng được phép bán ra là gián tiếp ngăn chặn đầu cơ từ trong trứng nước.

Mặt khác, ấn định lượng vàng bán ra thấp cũng là cách cơ quan quản lý kiểm tra sức cầu thực của thị trường nội địa. Người ta có mua hết số đó? Câu trả lời là có. Khoảng 4 tấn đã tiêu thụ hết trong ngày thứ nhất. Hai tấn còn lại hẳn không nhiều cho những ngày tiếp theo.

Tuy thế, NHNN vẫn còn cửa thứ hai. Đó là vế thứ nhất của Thông tư 32 chuyển đổi vàng huy động thành tiền, gia tăng lượng vàng được phép bán ra trong trường hợp cần thiết. Điều này đòi hỏi NHNN phải quan sát, giám sát kỹ lưỡng sức cầu thị trường cũng như động thái của các ngân hàng, doanh nghiệp kinh doanh vàng và phản ứng cực kỳ mau lẹ. Cánh cửa thứ hai phải mở nhanh và đóng cũng nhanh không kém.

Hành động tiếp theo của NHNN có lẽ phụ thuộc vào tổng số dư cho vay tiền đồng thế chấp, cầm cố bằng vàng của các ngân hàng. Số dư này có thể không cố định và thay đổi rất nhanh. Chỉ cần giá vàng lên, các tay đầu cơ chốt lời và trả tiền vay ngay lại cho ngân hàng, số dư cho vay của ngân hàng sẽ giảm xuống.

Nhìn theo hai hướng. Giá vàng quốc tế lên, NHNN sẽ mở cánh cửa thứ hai, cho phép bán vàng trong nước nhiều hơn. Giá vàng thế giới xuống, người dân tạm thời ngưng mua, nghe ngóng, thậm chí có thể bán ra vì e xuống tiếp. Giới đầu cơ phải bổ sung thêm vàng, tài sản thế chấp cho khoản vay tiền đồng. Cho đến khi tài sản bổ sung không còn, ngân hàng sẽ thanh lý (bán ra) vàng thế chấp thu nợ. Khi đó giá vàng trong nước có thể giảm mạnh hơn giá quốc tế...

Chiến dịch vàng chưa thể kết thúc một sớm một chiều!

Hai Ly

Theo Kinh tế sai gon