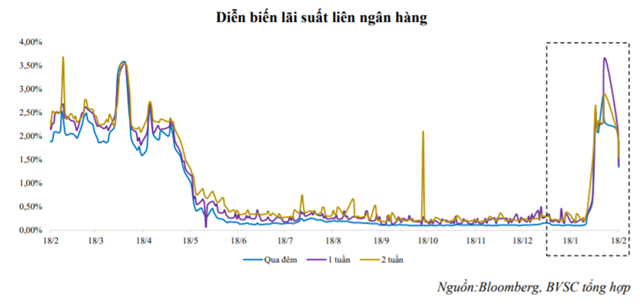

Tính tới ngày 18/2/2021, lãi suất liên ngân hàng (LSLNH) đã chuyển sang diễn biến giảm ở cả 3 kỳ hạn qua đêm, 1 tuần và 2 tuần so với ngày 5/2/2021 (trước kỳ nghỉ Tết nguyên đán), với mức giảm lần lượt là 0,75%, 0,86% và 0,77%, xuống mức 1,34%; 1,38% và 1,55%/năm.

Ảnh minh họa

Thị trường tiền tệ

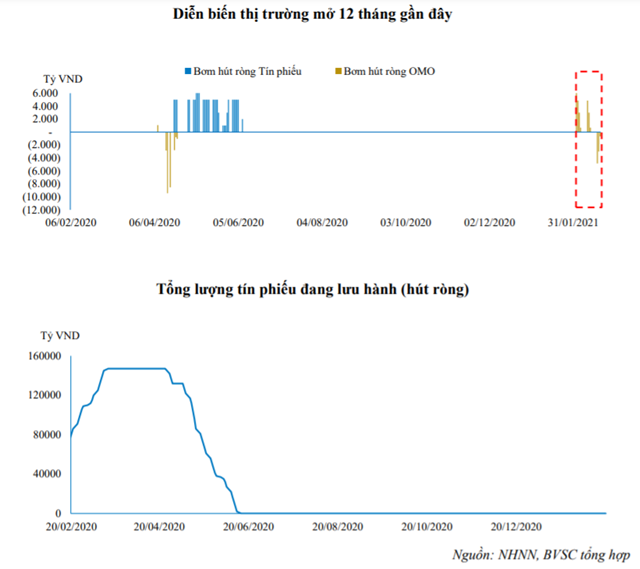

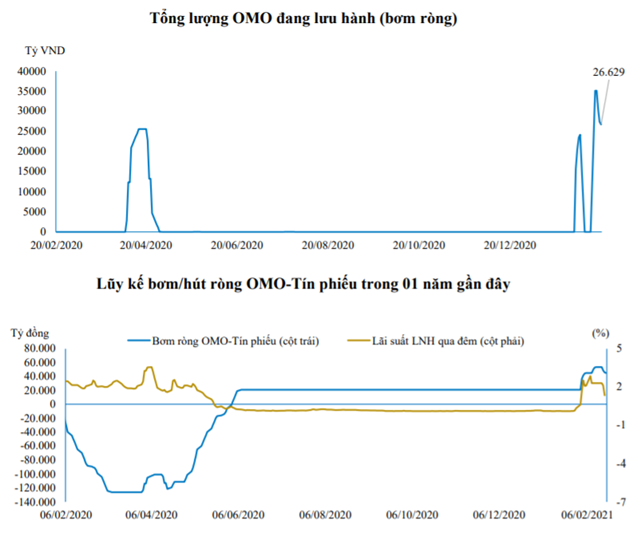

Theo báo cáo phân tích của Công ty Cổ phần Chứng khoán Bảo Việt (BVSC) tuần 08/02 - 19/02/2021. Ngay trước kỳ nghỉ lễ, NHNN đã bơm tổng cộng 26.629 tỷ đồng trên thị trường mở, với kỳ hạn 14 ngày và lãi suất 2,5%, và hút ròng 15.568 tỷ đồng kỳ hạn 7 ngày.

Còn trong tuần vừa qua (17-19/2/2021), NHNN cũng đã hút ròng 8.529 tỷ đồng kỳ hạn 14 ngày, lãi suất 2,5% trên kênh OMO. Ngược lại, NHNN không thực hiện hoạt động bơm vốn trên cả 2 kênh OMO và tín phiếu. Theo đó, lượng OMO đang lưu hành hiện đang ở mức 26.629 tỷ, trong khi lượng tín phiếu đang lưu hành tiếp tục đi ngang ở mức 0 trong tháng 2/2021.

Dự kiến trong tuần này, 26.629 tỷ đồng OMO đang lưu hành này cũng sẽ đáo hạn. Như vậy, sau khi kỳ nghỉ lễ và nhu cầu chi trả thanh toán mang tính thời vụ qua đi, thanh khoản hệ thống ngân hàng đã quay lại trạng thái dồi dào, giúp cho NHNN không cần có các động thái can thiệp như thời điểm trước Tết nguyên đán.

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

Tính tới ngày 18/2/2021, lãi suất liên ngân hàng (LSLNH) đã chuyển sang diễn biến giảm ở cả 3 kỳ hạn qua đêm, 1 tuần và 2 tuần so với ngày 5/2/2021 (trước kỳ nghỉ Tết nguyên đán), với mức giảm lần lượt là 0,75%, 0,86% và 0,77%, xuống mức 1,34%; 1,38% và 1,55%/năm. Như vậy, lãi suất liên ngân hàng của cả 3 kỳ hạn đồng loạt quay đầu giảm điểm sau khi đạt mức cao nhất trong vòng 10 tháng vừa qua. Diễn biến giảm điểm trở lại này đã được dự báo từ trước đó do sự bật tăng mang tính thời điểm khi mùa cao điểm thanh toán và chi trả diễn ra vào cuối năm âm lịch. Vì vậy, sau khi yếu tố có tính chất mùa vụ này qua đi, BVSC cho rằng lãi suất liên ngân hàng sẽ bình ổn trở lại và sớm quay trở lại mức nền trước đó.

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

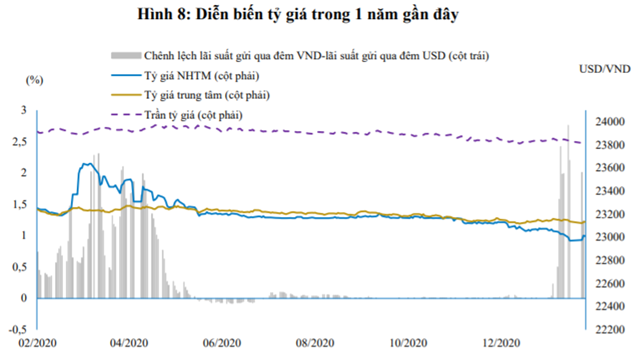

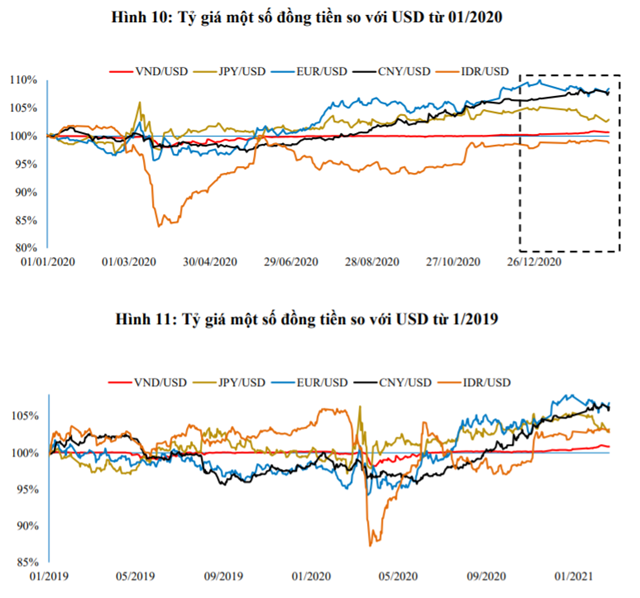

Thị trường ngoại hối

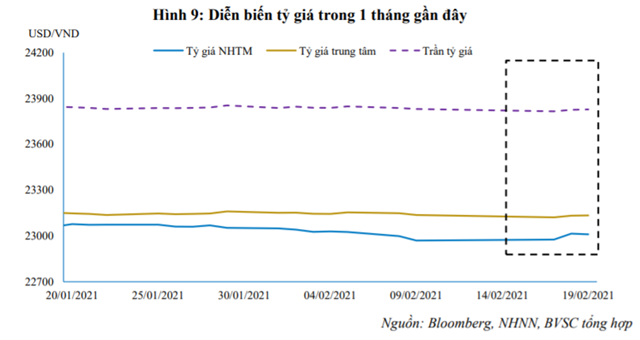

Tỷ giá trung tâm và tỷ giá thực tế tại NHTM duy trì xu hướng giảm từ trước Tết: Tỷ giá trung tâm tiếp tục giảm trong 02 tuần vừa qua (20 đồng), từ 23.154 VND/USD xuống 23.134 VND/USD. Trong khi đó, tỷ giá tại NHTM cũng giảm 16 đồng, từ mức 23.026 VND/USD xuống mức 23.010 VND/USD. Đặc biệt, trong phiên giao dịch cuối cùng trước kỳ nghỉ Tết nguyên đán, tỷ giá giao dịch thực tế tại NHTM đã giảm xuống mức thấp nhất trong vòng hơn 02 năm trở lại đây (22.970 VND/USD), nhưng đã có diễn biến hồi phục nhẹ sau kỳ nghỉ lễ.

Cũng trong tuần vừa qua, ngay trong ngày làm việc đầu tiên sau kỳ nghỉ lễ Tết nguyên đán, NHNN đã ra thông báo về điều chỉnh phương án mua ngoại tệ. Theo đó, NHNN vẫn tiếp tục duy trì phương thức mua kỳ hạn như áp dụng từ đầu năm đến nay với kỳ hạn 6 tháng, và giữ nguyên giá mua ở mức 23.125 VND; tuy nhiên tần suất sẽ được thay đổi.

Theo đó, USD sẽ chuyển sang tần suất thực hiện mua vào 01 lần trong tuần và ấn định vào thứ Tư; kỳ hạn vẫn giữ nguyên 6 tháng và mức giá mua vào hiện vẫn là 23.125 VND. Như vậy, sau khi cắt giảm giá mua 50 VND từ cuối năm ngoái với phương thức mua giao ngay, NHNN tiếp tục thực hiện các điều chỉnh trong phương mua vào ngoại tệ: từ mua giao ngay sang mua kỳ hạn và hiện tại là giảm tần suất giao dịch.

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

Chỉ số USD Index giảm trở lại: Chỉ số DXY đóng cửa tuần ở mức 90,36 điểm, giảm 0,74% so với tuần đầu tháng 2. Đồng USD có diễn biến trái chiều so với các đồng ngoại tệ trong rổ DXY. Cụ thể, USD tiếp tục tăng lần lượt 0,73%; 0,14% và 0,67% so với các đồng JPY, EUR và CHF. Ngược lại, đối với đồng GBP, SEK và CAD thì đồng USD giảm 2,25%; 1,09% và 1,28%.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tú Thành

Theo KTDU