Bên cạnh triển vọng lạc quan, các chuyên gia lưu ý về xu hướng nợ xấu đang tăng lên sau đại dịch - một trong những thách thức lớn của các ngân hàng trong năm 2022.

Ảnh minh hoạ: VPBank.

Ảnh minh hoạ: VPBank.

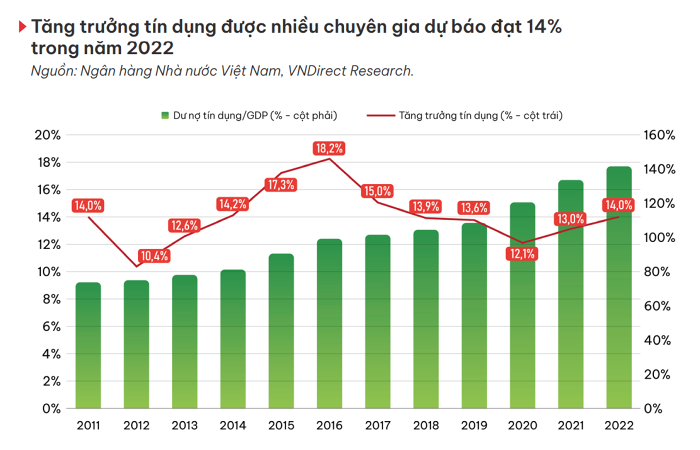

Nền kinh tế đang bước vào giai đoạn phục hồi sau giai đoạn dài chững lại do ảnh hưởng của COVID-19. Số liệu của Ngân hàng Nhà nước (NHNN) cho thấy, tổng tín dụng tính đến ngày 25/4 tăng 6,75% so với cuối năm 2021, tương đương với mức tăng 16,4% so với cùng kỳ.

Đầu năm nay, NHNN đưa ra dự báo tăng trưởng tín dụng là khoảng 14%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế. Song với tốc độ tăng trưởng tín dụng mạnh mẽ trong những tháng đầu năm cùng với kết quả kinh doanh quý I tại nhiều ngân hàng, giới chuyên gia cho rằng tín dụng có thể tăng trưởng đến 15%, thậm chí có thể vượt xa hơn mục tiêu này.

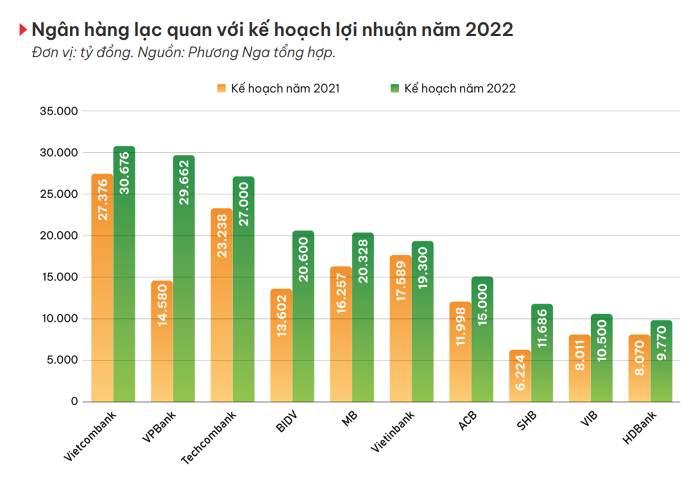

Đây là một trong những động lực chính giúp các ngân hàng tự tin hơn với kế hoạch kinh doanh đã đề ra, có nhà băng thể hiện tham vọng lớn khi đặt mục tiêu tăng trưởng lợi nhuận tới ba chữ số.

Cho năm 2022, VPBank đặt mục tiêu lợi nhuận trước thuế gấp đôi năm trước đạt 29.662 tỷ đồng, tăng 103% so với năm 2021. Đây là mức tăng trưởng lợi nhuận cao nhất trong số các ngân hàng công bố kế hoạch kinh doanh tính đến thời điểm này và gần bằng mức lợi nhuận kế hoạch của "quán quân" ngành ngân hàng năm 2021 (Vietcombank) với 30.660 tỷ đồng.

Ngay trong quý I, VPBank đã thực hiện hoá một phần kế hoạch trên với con số lợi nhuận trước thuế đạt hơn 11.000 tỷ đồng, gần gấp ba lần so với cùng kỳ năm trước và vượt qua Vietcombank.

Một cái tên đáng chú ý khác là Eximbank với kế hoạch lợi nhuận trước thuế tăng trưởng 107,5% so với năm 2021, đạt 2.500 tỷ đồng.

Mục tiêu trên được cho là khá tham vọng khi lợi nhuận trước thuế hợp nhất năm 2021 của Eximbank chỉ đạt 1.205 tỷ đồng, giảm 10% so với năm 2020 và không đạt kế hoạch năm (1.300 tỷ đồng).

Bên cạnh VPBank và Eximbank, nhiều nhà băng khác cũng đặt mục tiêu tăng lợi nhuận khủng trong năm nay như VietBank dự kiến tăng 71,4%, vượt mốc 1.000 tỷ đồng, SHB (87%), ABBank (57%), SeABank (49%), Viet Capital Bank (45%), TPBank (36%), MSB (34%), hay VIB (31%).

Với kết quả khai cuộc khá thuận lợi trong quý đầu năm, ban lãnh đạo nhiều ngân hàng khẳng định kế hoạch kinh doanh mà ngân hàng đặt ra trong năm 2022 là khả thi.

Chủ tịch HĐQT VPBank Ngô Chí Dũng cho biết kế hoạch lợi nhuận năm nay của ngân hàng hoàn toàn khả thi và ban điều hành sẽ phấn đấu thực hiện. “Ngoài nguồn thu từ tín dụng, VPBank còn có thu từ phí, dịch vụ,.. Do đó, dù kịch bản tăng trưởng tín dụng là 23% hay cao hơn thì ban điều hành vẫn cam kết là sẽ thực hiện được kế hoạch lợi nhuận 30.000 tỷ như đã trình”, ông Dũng nói.

Trước chất vấn của cổ đông về cơ sở để đặt lợi nhuận tăng hơn 87% trong năm 2022, Chủ tịch HĐQT SHB, ông Đỗ Quang Hiển cho biết khi đặt kế hoạch kinh doanh, SHB đã phải tính toán đến các căn cứ cơ sở và dựa trên các phương pháp tính toán hợp lý để đưa ra được một con số cuối cùng.

"Trước đây, chúng tôi chưa khai thác hết được các tiềm năng chiến lược mà SHB đang có, SHB sẽ tiếp tục tăng CASA, dịch vụ,… Trên cơ sở đó thì kế hoạch kinh doanh là khả thi," ông Hiển chia sẻ.

Có thể thấy bên cạnh tín hiệu tích cực từ tăng trưởng tín dụng, các ngân hàng cũng lên kế hoạch đẩy mạnh thu nhập ngoài lãi, chủ trương của các ngân hàng trong những năm gần đây, đặc biệt trong bối cảnh dịch bệnh diễn biến phức tạp.

Trong năm 2022, thu nhập từ dịch vụ thanh toán được dự báo sẽ phục hồi cùng với việc nối lại thanh toán quốc tế và tài trợ thương mại. Đồng thời được đẩy mạnh nhằm phân tán rủi ro và đa dạng hóa nguồn thu, các dịch vụ được tập trung là ngân hàng số và thẻ.

Giám đốc Khối Phân tích Chứng khoán VNDirect, bà Trần Thị Khánh Hiền dự báo sẽ có ngân hàng sẽ tăng vượt bậc. Các ngân hàng nào có khả năng đẩy mạnh tín dụng và thu nhập ngoài lãi như bancassurance sẽ có lợi thế.

Theo VNDirect, tăng trưởng thu nhập ngoài lãi sẽ ổn định vào năm 2022 dựa vào thu nhập từ phí, mà bảo hiểm sẽ là nhân tố chính đóng góp vào sự tăng trưởng này.

Ngoài ra thời gian tới, câu chuyện riêng sẽ tiếp tục là một trong những nhân tố có tác động tới triển vọng của các ngân hàng. Những câu chuyện của các ngân hàng tuy không quá mới với nhà đầu tư, song dự báo sẽ ảnh hưởng đáng kể tới tốc độ tăng trưởng của các nhà băng.

Nhận định về triển vọng ngành ngân hàng 2022, Chuyên gia kinh tế TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn Chính sách Tài chính - Tiền tệ Quốc gia, chỉ ra ba động lực tăng trưởng cho ngành ngân hàng năm 2022, trong đó yếu tố tiên quyết là kinh tế được dự báo sẽ phục hồi tốt hơn năm 2021.

"Nếu Việt Nam phòng chống dịch tốt, Việt Nam thực hiện tốt chương trình phục hồi thì tăng trưởng năm nay sẽ đạt khoảng 6,5-7%, kéo theo những nhu cầu về tín dụng và dịch vụ ngân hàng, hoạt động của doanh nghiệp tốt hơn. Qua đó tăng khả năng trả nợ của doanh nghiệp. Theo đó, tín dụng năm nay sẽ tăng trưởng ở mức 14%", chuyên gia này nhận định.

Hai yếu tố còn lại là sự đa dạng về dịch vụ, nhất là dịch vụ thanh toán, dịch vụ mới trên nên tảng số và đẩy mạnh chuyển đổi số, qua đó tiết giảm chi phí và tăng thu từ dịch vụ ngân hàng số.

Trong những năm tới, hệ thống ngân hàng cũng sẽ tích cực vào cuộc để triển khai chương trình phục hồi và phát triển kinh tế - xã hội, trong đó có cấu phần về hỗ trợ lãi xuất và một gói đẩy mạnh đầu tư cơ sở hạ tầng kỳ vọng giảm khó khăn một số dự án BT, BOT.

Ngoài ra, một số phân khúc bất động sản, nhà ở, khu công nghiệp phát triển tích cực, qua đó kỳ vọng khoản tín dụng đối với lĩnh vực này sẽ khả quan hơn.

Bên cạnh triển vọng lạc quan, các chuyên gia cũng lưu ý về xu hướng nợ xấu đang tăng lên sau đại dịch. Đây được xem là một trong những thách thức lớn của các ngân hàng trong năm 2022.

Phương Nga

Theo Doanh Nghiệp & Kinh Doanh