Theo VDSC, thị trường thức ăn chăn nuôi còn rất nhiều tiềm năng để phát triển, là cơ hội cho các doanh nghiệp mở rộng doanh thu và lợi nhuận. Tuy nhiên, hiện các doanh nghiệp Việt đang gặp khó khăn trong khả năng cạnh tranh với các doanh nghiệp FDI do thua hụt về khả năng kiểm soát chi phí nguyên vật liệu đầu vào. Do đó, mô hình 3F là hướng đi tốt nhất để các doanh nghiệp nội địa có thể phát triển trong thời gian tới.

Ảnh minh họa

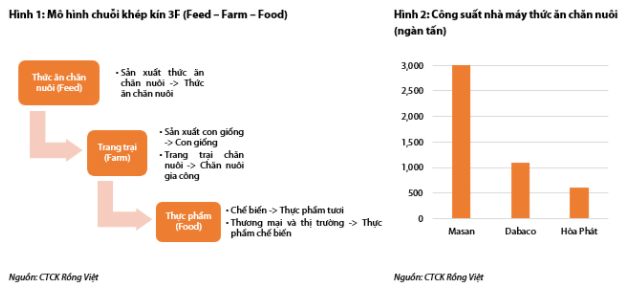

Trong báo cáo cập nhật đối với ngành thực phẩm, đồ uống và thuốc lá của Công ty Cổ phần Chứng khoán Rồng Việt (VDSC) cho biết, trong chuỗi bài viết về ngành chăn nuôi, VDSC sẽ có tổng cộng ba bài viết nhằm tập trung đi sâu vào việc phân tích từng khâu trong mô hình chuỗi khép kín 3F (Feed – Farm – Food) và đóng góp của từng khâu vào kết quả kinh doanh của các doanh nghiệp DBC, MSN và HPG. Với bài viết này, VDSC sẽ phân tích về tình hình chung và triển vọng tương lai của ngành thức ăn chăn nuôi (feed). Các khâu còn lại như trang trại chăn nuôi (farm) và thực phẩm (food) sẽ được trình bày ở các bài viết tiếp theo.

Nguồn: Báo cáo VDSC

Thị trường thức ăn chăn nuôi có nhiều tiềm năng tăng trưởng

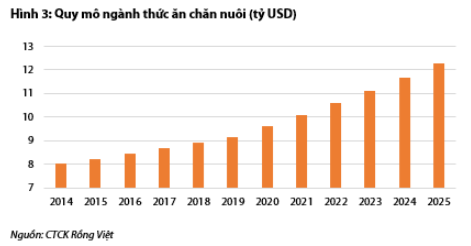

VDSC cho biết, ngành thức ăn chăn nuôi có tốc độ tăng trưởng tương đối cao. Cụ thể, sản lượng thức ăn chăn nuôi cả nước chỉ đạt 8,5 triệu tấn vào năm 2008 nay đã tăng lên mức 20,5 triệu tấn vào năm 2020, tốc dộ tăng trưởng bình quân vào khoảng 7,6%/năm.

Về công suất sản xuất, tổng công suất lắp đặt đã tăng từ 12 triệu tấn (năm 2008) lên 40 triệu tấn (năm 2020). Các yếu tố trên giúp Việt Nam đứng thứ 10 thế giới về sản lượng thức ăn chăn nuôi sản xuất công nghiệp. Trong thời gian tới, cùng với đà phát triển dân số và thu nhập của người dân Businesswire dự phóng quy mô ngành sẽ tăng trưởng 5,06%/năm, đạt 12,27 tỷ USD vào năm 2025.

Nguồn: Báo cáo VDSC

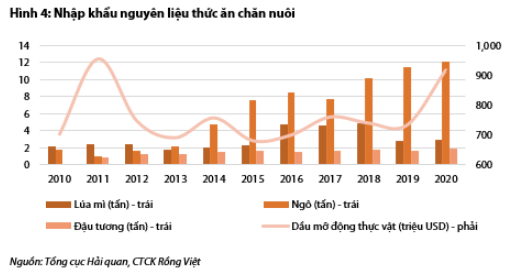

Đầu vào: Khả năng tự chủ còn rất thấp

Ước tính, mỗi năm nước ta cần 27 triệu tấn các loại nông sản để sản xuất thức ăn chăn nuôi, tuy vậy, ngành nông nghiệp nước nhà chỉ cung ứng được 4 triệu tấn cám và 4 triệu tấn sắn. Các loại nguyên liệu khác như ngô, đậu tương và lúa mỳ đa phần phải nhập khẩu, chủ yếu từ Argentina và Brazil.

Thực tế, giai đoạn 2010-2020, tổng sản lượng lúa mì, ngô và đậu tương nhập khẩu đã tăng 16%/năm, lên mức 16,9 triệu tấn vào năm 2020. Việc 65-70% nguyên liệu đầu vào phải nhập khẩu, đặc biệt là các nguyên liệu cơ bản như ngô, đậu tương và lúa mỳ khiến các doanh nghiệp trong nước không có khả năng kiểm soát chi phí đầu vào, nên biên LNG thường không ổn định.

Ngoài ra, việc không chủ động được nguyên liệu cũng khiến hoạt động sản xuất của các doanh nghiệp dễ bị tổn thương khi có sự cố ngoài ý muốn xảy ra. Ví dụ, dịch Covid-19 khiến hoạt động logistic toàn cầu bị đứt gãy, nhiều công ty sản xuất thức ăn chăn nuôi phải giảm công suất sản xuất do không đủ nguyên vật liệu đầu vào, đồng thời xuất khẩu cũng bị hạn chế do dịch bệnh.

Nguồn: Báo cáo VDSC

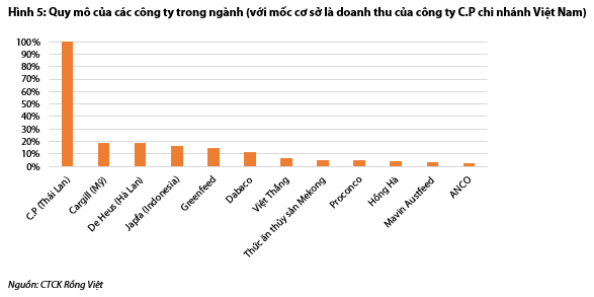

Đầu ra: Doanh nghiệp nước ngoài chiếm ưu thế

Theo VDSC, Bộ Nông nghiệp và Phát triển nông thôn thống kê cả nước hiện có 265 nhà máy sản xuất thức ăn chăn nuôi, với 68% thuộc về các doanh nghiệp nội địa và 32% thuộc về các doanh nghiệp nước ngoài. Tuy vậy, phần lớn thị phần thức ăn chăn nuôi nghiêng về phía các doanh nghiệp nước ngoài với khoảng 60-65%.

Việc không chủ động được nguyên vật liệu đầu vào đã khiến doanh nghiệp Việt “hụt hơi” trong việc cạnh tranh với các doanh nghiệp FDI khi doanh nghiệp FDI có quy mô lớn hơn, thường thu mua nguyên vật liệu với quy mô lớn nên khả năng đàm phán tốt hơn, giúp họ kiểm soát tốt chi phí đầu vào. Do đó, thông thường chi phí sản xuất và giá bán của các doanh nghiệp FDI có tính cạnh tranh cao hơn, khiến cán cân thị trường lệch về phía các doanh nghiệp có vốn nước ngoài.

Nguồn: Báo cáo VDSC

Cơ hội nào cho doanh nghiệp Việt?

Một số doanh nghiệp lớn trong nước đã gia nhập ngành như Masan, Hòa Phát, Hùng Vương và cả Vingroup tuy nhiên việc lấy lại thị phần từ các doanh nghiệp FDI là không dễ, bởi các doanh nghiệp nước ngoài có ưu thế rất lớn khi đã hoạt động ở thị trường Việt Nam từ 10-20 năm trước, cùng với những ưu thế tuyệt đồi về quy mô vốn, công nghệ tân tiến và cách vận hành chuyên nghiệp, bài bản.

Vậy nên, hướng đi tốt nhất đối với các doanh nghiệp nội địa ở thời điểm hiện tại đến từ việc phát triển mô hình 3F hoặc liên kết với các doanh nghiệp lớn trong ngành chăn nuôi để tạo thành hệ thống chăn nuôi khép kín. Hệ thống chăn nuôi khép kín 3F sẽ giúp:

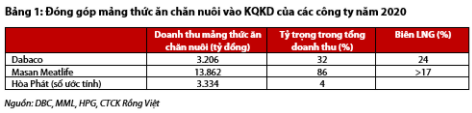

Thứ nhất: Đầu ra được đảm bảo khi được sử dụng cho chính trang trại của doanh nghiệp. Hiện giá bán trên thị trường của các doanh nghiệp Việt vẫn chưa có tính cạnh tranh bằng các doanh nghiệp FDI nên rủi ro không bán được hàng vẫn còn đó với các doanh nghiệp chỉ đơn thuần sản xuất thức ăn chăn nuôi. Thực tế, biên LNG mảng thức ăn chăn nuôi của các công ty triển khai mô hình 3F (như DBC, Masan Meatlife và Greenfeed) đều có biên LNG cao hơn 15%, cao hơn so với các doanh nghiệp chỉ sản xuất thức ăn chăn nuôi là chính như Việt Thắng hay Proconco.

Thứ hai: Các doanh nghiệp tự chủ được nguồn cung ứng thức ăn chăn nuôi, giúp giảm chi phí và cải thiện biên lợi nhuận mảng trang trại (farm).

Nguồn: Báo cáo VDSC

Tạ Thành

Theo KTDU