Đại dịch COVID-19 là sự kiện bất ngờ không lường trước của nền kinh tế toàn cầu, nó mang lại bức tranh đen tối tới các ngành hàng không, du lịch,... nhưng lại mang tới "thời kỳ hoàng kim" cho lợi nhuận các ngân hàng.

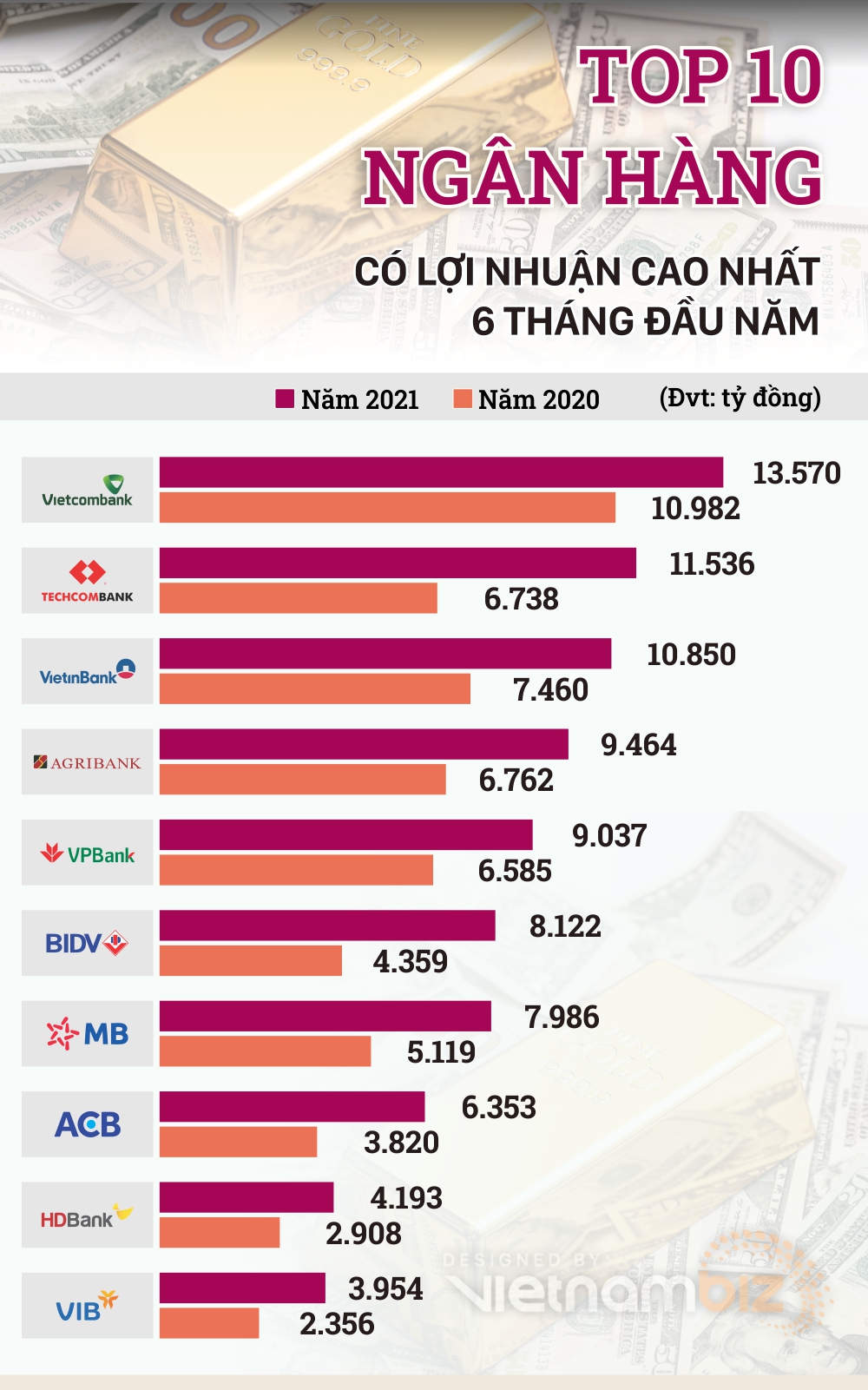

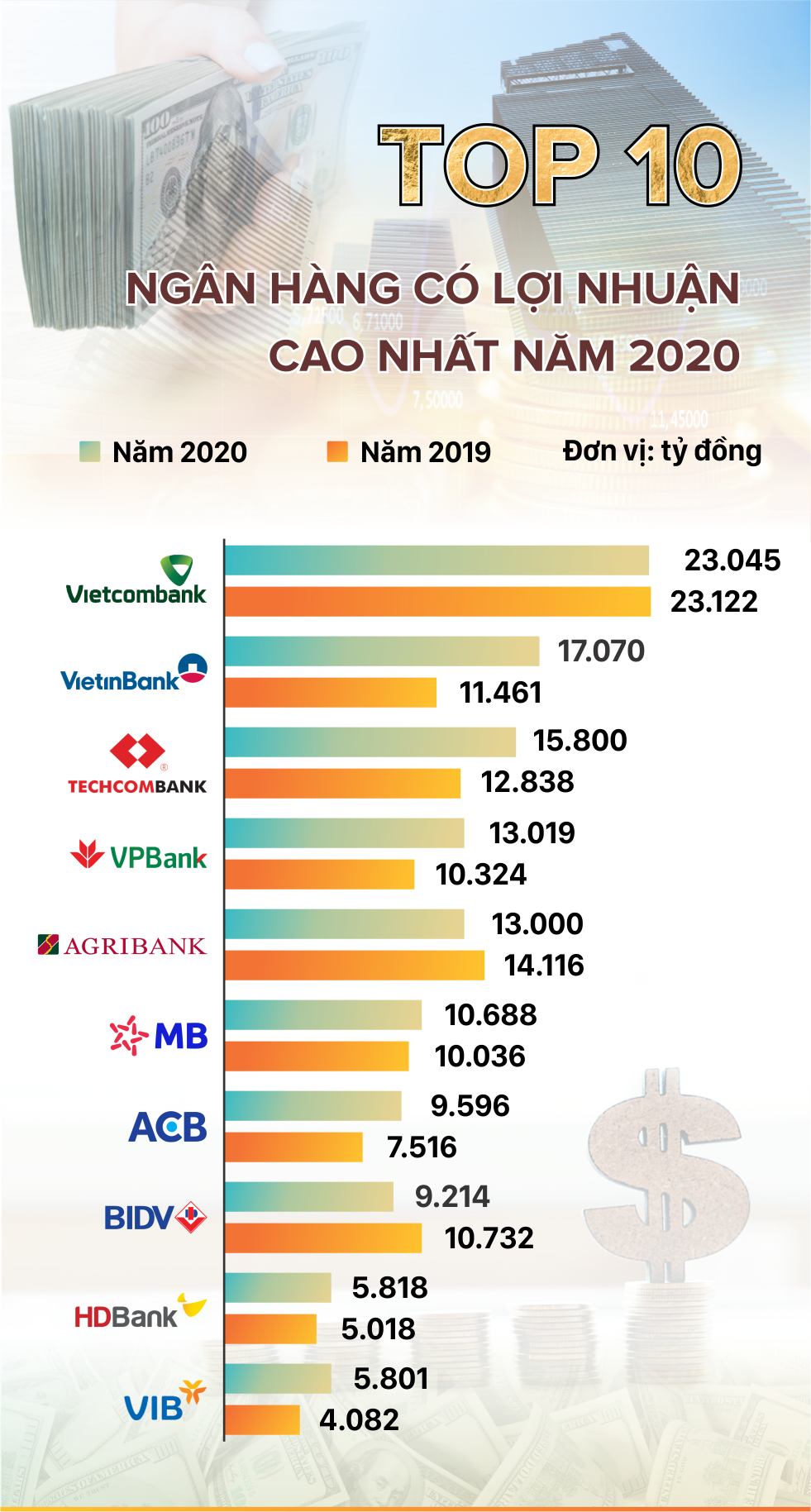

Năm 2020 và nửa đầu năm 2021, ngân hàng đồng loạt báo lãi lớn với mức tăng trưởng lợi nhuận cao, nhiều ngân hàng ghi nhận con số lợi nhuận cao nhất từ trước tới nay. Trong đó ghi nhận sự bứt phá mạnh mẽ từ nhóm ngân hàng thương mại cổ phần.

6 tháng đầu năm 2021, Techcombank vươn lên vị trí á quân về lợi nhuận toàn hệ thống chỉ sau Vietcombank với lợi nhuận trước thuế đạt 11.536 tỷ đồng, tăng hơn 71% so với cùng kỳ năm trước.

Hay VPBank vững vàng ở vị trí của mình trên BIDV trong Top 5 về lợi nhuận với 9.037 tỷ đồng, tăng 37,2% so với cùng kỳ. MB hay ACB cũng là những gương mặt nổi bật với mức tăng trưởng lợi nhuận nửa đầu năm lần lượt là 56% và 66% cũng bám đuổi sát nút phía sau.

TOP 10 ngân hàng có lợi nhuận cao nhất trong năm 2020 và nửa đầu năm 2021. (Nguồn: Lê Huy tổng hợp - Đồ hoạ: Justin Bui).

Nói như vậy cũng không đồng nghĩa với việc các "ông lớn" thụt lùi phía sau. Trong năm 2020, trong khi lợi nhuận Vietcombank BIDV và Agribank giảm thì lợi nhuận VietinBank lại tăng gần 49% và tiếp tục duy trì động lực đó.

Sang nửa đầu năm 2021, nhóm Big4 đồng loạt ghi nhận tăng trưởng lợi nhuận hai chữ số. Lợi nhuận trước thuế BIDV tăng tới hơn 86% so với cùng kỳ trong khi tại VietinBank, Agribank, Vietcombank lần lượt là 45,4%; 40% và 23,6%.

Đáng lưu ý, những con số lợi nhuận này đều là sau khi ngân hàng đã trích lập dự phòng rủi ro đưa tỷ lệ bao phủ nợ xấu vượt ngưỡng 100%, riêng Vietcombank vượt 300%.

Các chuyên gia phân tích của SSI Research từng đánh giá những tháng đầu năm là đỉnh cao của tăng trưởng lợi nhuận các ngân hàng do ghi nhận nhiều thu nhập bất thường (kinh doanh ngoại hối, kinh doanh trái phiếu....) trong 9 tháng cuối năm 2020.

Nhưng bức tranh hoạt động các ngân hàng không chỉ màu hồng, trong khi lợi nhuận tăng trưởng cao thì ngân hàng cũng phải đối mặt với loạt rủi ro tiềm ẩn. Nợ xấu được xem là rủi ro lớn nhất trong bối cảnh kinh tế chịu ảnh hưởng nặng nề từ đại dịch COVID-19.

Theo Tổng cục thống kê tính tới tháng 9, bình quân mỗi tháng có hơn 10.000 doanh nghiệp rút lui khỏi thị trường bao gồm cả phá sản, giải thể, tạm dừng kinh doanh có thời hạn.

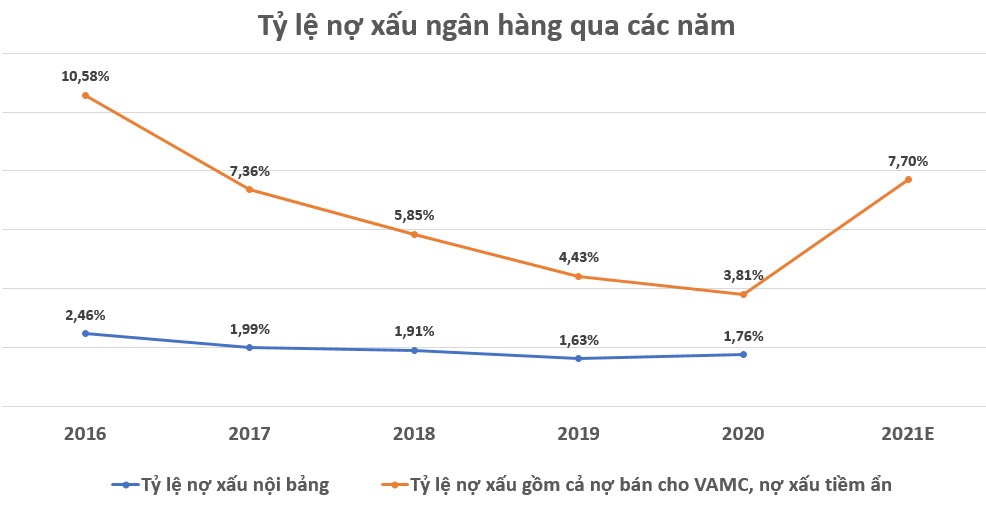

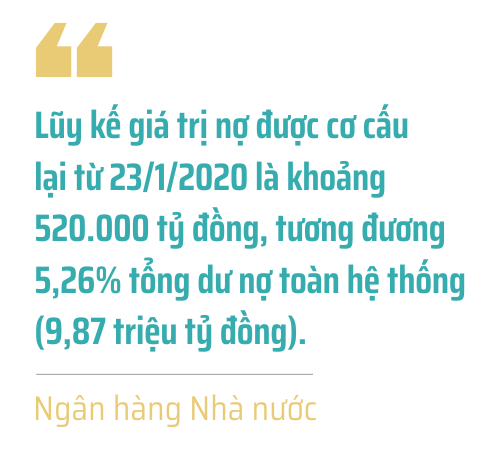

Số liệu từ Ngân hàng Nhà nước (NHNN) công bố mới đây cũng cho thấy sự chuyển biến của nợ xấu là rất nhanh, không những "xoá bỏ" kết quả xử lý nợ ấn tượng trong gần 5 năm trở lại đây mà còn đặt ra những rủi ro lớn trong ít nhất 1- 2 năm sắp tới.

Trong phiên thẩm tra tình hình kinh tế - xã hội ngày 29/9, Phó Thống đốc Nguyễn Kim Anh cho biết tỷ lệ nợ xấu nội bảng và nợ xấu tiềm ẩn cuối năm 2021 có thể tăng lên mức 7,1% - 7,7%; xấp xỉ 8% sau khi thực hiện cơ cấu, giãn hoãn nợ theo Thông tư 01, Thông tư 03 và Thông tư 14.

Con số này còn cao hơn mức tỷ lệ nợ xấu (đã tính vả nợ bán cho VAMC và nợ xấu tiềm ẩn) của hệ thống trong năm 2017 là 7,36%.

Nguồn: Số liệu từ NHNN, DB tổng hợp.

Năm 2017 đánh dấu bước ngoặt của quá trình xử lý nợ xấu của hệ thống ngân hàng khi Nghị quyết 42 ra đời vào tháng 8 cho phép các ngân hàng có thêm quyền chủ động trong việc thu giữ tài sản, tạo hành lang pháp lý cho quá trình xử lý nợ.

Sau khi áp dụng Nghị quyết 42, nợ xấu ngân hàng đã giảm mạnh. Nếu vào cuối năm 2016 tỷ lệ nợ xấu nội bảng của toàn hệ thống ngân hàng là 2,46% thì tới năm 2019 đã giảm về 1,63% và năm 2020 là 1,76%.

Tính cả khoản nợ đã bán cho VAMC nhưng chưa xử lý được và nợ xấu tiềm ẩn thì số liệu năm 2016 là 10,58%, năm 2017 còn 7,36%, năm 2018 là 5,85%, năm 2019 là 4,43% và năm 2020 là 3,81% (cao hơn mục tiêu dưới 3%).

"Nếu không có COVID-19 thì chắc chắn ngành ngân hàng sẽ đạt được chỉ tiêu này. Khi nền kinh tế gặp khó khăn do COVID-19, doanh nghiệp và người dân không thể trả nợ ngân hàng thì đương nhiên sẽ phát sinh nợ xấu", Phó thống đốc cho biết.

Nợ xấu tiềm ẩn cũng là một trong những nguyên nhân khiến các con số lợi nhuận ngân hàng trở nên không chân thực. Các khoản lãi dự thu từ nợ xấu sẽ góp một phần vào lợi nhuận trong khi khả năng thu hồi vẫn chưa được xác định.

Ông Nguyễn Quốc Hùng, Tổng thư ký VNBA, thừa nhận rằng hiện nay có một số ngân hàng kinh doanh hiệu quả và có lãi cao so với trước nhưng cần đặt vấn đề về tính bền vững của nó.

Ông cho biết kể cả các doanh nghiệp hiện nay có dư nợ nhóm 1, chưa thu lãi thì phần lãi đó đã vẫn tính vào doanh thu của ngân hàng. "Tỷ lệ này chiếm tới 20% tổng dư nợ của ngành. Do đó, lợi nhuận của các ngân hàng bây giờ có thể nói là "ăn trước trả sau", ông Hùng đánh giá.

Báo cáo vào tháng 8 của World Bank cũng chỉ ra rằng mặc dù Việt Nam vẫn duy trì được sự ổn định tài chính trên diện rộng đến cuối tháng 6/2021, nhưng chất lượng cho vay đã bắt đầu có dấu hiệu xấu đi ở một số ngân hàng.

Tỷ lệ an toàn vốn (CAR) của các ngân hàng đã giảm từ 11,95% cuối năm 2019 xuống còn 11,13% vào tháng 12/2020, và tiếp tục còn 11,1% cuối tháng 6/2021.

Tuy vậy, bức tranh xám màu về nợ xấu cũng không thể phủ nhận một điều là hệ thống ngân hàng đã "khoẻ" hơn rất nhiều so với thời điểm cách đây 5 năm.

Đến thời điểm hiện tại, nhiều ngân hàng đã đạt chuẩn Basel II, 21 TCTD đã tất toán hết dư nợ tại VAMC. Từ năm 2018 đến nay, VAMC đã bán đấu giá thành công gần 3.000 tỷ đồng nợ xấu và tài sản bảo đảm.

Và có lẽ nhờ những nỗ lực trong 5 năm qua của toàn hệ thống mà tới khi nền kinh tế chạm đến "khủng hoảng COVID", các ngân hàng mới có được sự ổn định như hiện nay.

Lường trước được những rủi ro về nợ xấu, nhiều ngân hàng đã lựa chọn trích lập 100% với các khoản cơ cấu lại chứ không chờ phân bổ trong 3 năm theo cho phép của NHNN, tăng bước đệm dự phòng lên cao nhất từ trước tới nay.

Khảo sát của NHNN vào cuối tháng 9 cho thấy, lần đầu tiên kể từ khi thực hiện điều tra Xu hướng kinh doanh theo quý (từ quý I/2014), các TCTD cho biết lợi nhuận trước thuế cùng các kết quả hoạt động kinh doanh trong quý điều tra có chiều hướng "suy giảm" so với quý trước.

Tỷ lệ TCTD kỳ vọng tình hình kinh doanh cải thiện hơn trong quý IV và cả năm 2021 giảm từ 67,6-73,3% (kỳ trước) xuống 54%.

Gần 60% TCTD kỳ vọng kết quả kinh doanh giữ nguyên hoặc lo ngại kết quả hoạt động kinh doanh suy giảm trong quý IV. Trong cả năm 2021, 13,3% TCTD lo ngại lợi nhuận "giảm" (cao hơn so với tỷ lệ 9,7% ghi nhận tại cuộc điều tra tháng 6/2021).

Trong báo cáo công bố mới đây, Công ty Chứng khoán Yuanta Việt Nam dự báo lợi nhuận các ngân hàng quý III giảm 19% so với quý trước do tăng trưởng cho vay thấp và chi phí dự phòng tăng lên.

Các chuyên gia của Yuanta kỳ vọng NHNN sẽ tiếp tục nới lỏng chính sách tiền tệ ít nhất là đến cuối năm, vì vậy NIM ngân hàng sẽ cải thiện nhẹ trong quý IV khi nhu cầu tín dụng tăng trở lại.

Yuanta cho biết lợi nhuận của các ngân hàng trong năm 2021 và năm 2022 sẽ phần nào phụ thuộc vào khả năng thu hồi nợ từ những khoản nợ vay tái cơ cấu.

Theo đó, nếu những khoản nợ này trở thành nợ xấu, các ngân hàng, đặc biệt là những ngân hàng có tỷ lệ bao phủ nợ xấu (LLR) thấp sẽ phải tăng thêm dự phòng, từ đó làm giảm lợi nhuận của các ngân hàng.

Nhiều công ty chứng khoán khác cũng tỏ ra lo ngại về ảnh hưởng của nợ xấu tới hoạt động và lợi nhuận của các ngân hàng trong thời gian tới. Bộ phận phân tích của SSI dự báo nợ xấu trong thời gian tới sẽ tăng cao hơn dự kiến và ảnh hưởng tiêu cực đến triển vọng lợi nhuận của các ngân hàng.

Còn Chứng khoán Rồng Việt (VDSC) cho rằng nợ xấu và nợ được cơ cấu lại của ngành ngân hàng tăng mạnh trong giai đoạn cuối năm và ảnh hưởng lên tốc độ và độ lớn của trích lập dự phòng.

"Chúng tôi kỳ vọng điểm rơi về nợ xấu sẽ chủ yếu ở quý cuối năm, nhưng các ngân hàng sẽ chủ động trích lập trong quý III tùy tình hình và năng lực tài chính của riêng từng ngân hàng", theo VDSC.

Diệp Bình

Theo Doanh Nghiệp Niêm Yết