Đầu tháng 5/2022, một số ngân hàng như OCB, TPBank, MSB,…ồ ạt mua lại trái phiếu trước hạn. Đáng nói, mặc dù trái phiếu doanh nghiệp bị siết mạnh nhưng danh mục đầu tư trái phiếu doanh nghiệp của các nhà băng vẫn tăng trưởng.

Hiện nay, việc thắt chặt thị trường trái phiếu doanh nghiệp vừa khiến lượng phát hành sụt giảm vừa tạo ra làn sóng các doanh nghiệp, đặc biệt là ngân hàng đua nhau mua lại trái phiếu trước hạn.

Ngân hàng OCB, TPBank,… đẩy mạnh mua lại trái phiếu trước hạn

Theo Bộ Tài Chính, trái phiếu doanh nghiệp nói chung chỉ phát hành mạnh trong tháng 1 trước khi Thông tư số 16/2021 có hiệu lực. Khối lượng phát hành giảm dần trong tháng 2-3 và tiếp tục giảm mạnh trong tháng 4.

Hơn nữa, sau Chỉ thị số 01/CT-BTC của Bộ Tài chính cuối tháng 4, các doanh nghiệp phát hành và tổ chức tư vấn cũng đã thực hiện rà soát lại điều kiện và hồ sơ phát hành trước khi triển khai chào bán mới.

Do vậy khối lượng phát hành trong 2 tuần đầu tháng 5 vẫn tiếp tục suy giảm khi chỉ đạt 5.200 tỷ đồng, chỉ tương đương 1/3 khối lượng phát hành cùng kỳ năm 2021, chủ yếu đến từ khối ngân hàng.

Tại nhóm ngân hàng, mặc dù trái phiếu doanh nghiệp bị quản lý chặt chẽ hơn, siết các hình thức đầu tư trái phiếu doanh nghiệp của các ngân hàng nhưng danh mục đầu tư trái phiếu doanh nghiệp trong quý 1/2022 của các nhà băng vẫn tăng mạnh.

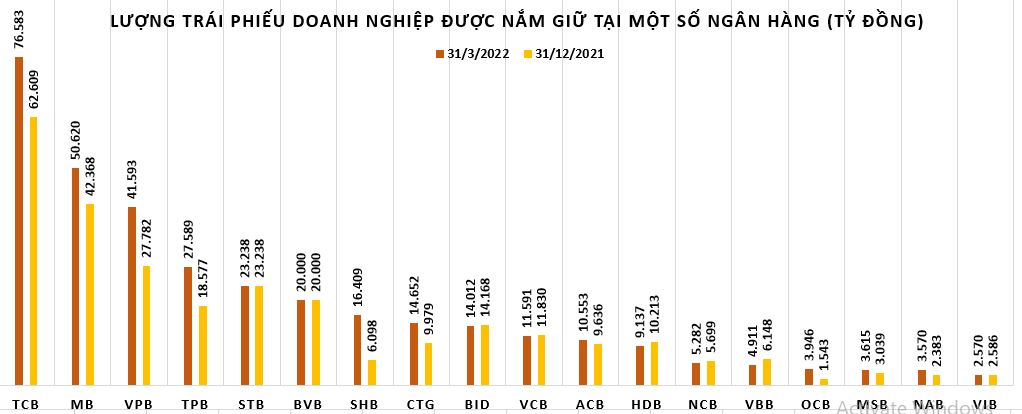

Tổng số dư trái phiếu các tổ chức kinh tế mà các ngân hàng đầu tư tính đến hết 31/3/2022 là hơn 344.000 tỷ đồng tại 24 ngân hàng, tăng 22% so với cuối năm trước đó.

Trong đó, ngân hàng Techcombank tiếp tục nắm giữ lượng trái phiếu doanh nghiệp nhiều nhất với 76.583 tỷ đồng, tăng 22,3% so với cuối năm 2021. Mức tăng mạnh của trái phiếu doanh nghiệp đã đẩy tỷ trọng trái phiếu doanh nghiệp trên tổng tín dụng của Techcombank tăng từ mức 15,3% cuối năm 2021 lên 17,4% cuối quý 1/2022. Đây có thể là tỷ trọng cao nhất trong khối ngân hàng niêm yết, Chứng khoán Bảo Việt (BVSC) nhận định.

Tương tự, ngân hàng MBBank cũng đang ‘ôm’ hơn 46.319 tỷ đồng trái phiếu doanh nghiệp, tăng 26% so với đầu năm. Tại ngân hàng TPBank, chỉ trong vòng 3 tháng đầu năm 2022 đã "ôm" thêm khoảng 9.000 tỷ đồng trái phiếu doanh nghiệp, nâng số lượng trái phiếu doanh nghiệp mà ngân hàng đang nắm giữ hơn 27.589 tỷ đồng, tương đương tăng 49% so với đầu năm.

Một ngân hàng quy mô nhỏ như OCB cũng ghi nhận mức tăng trưởng tới 2,6 lần so với đầu năm, từ 1.543 tỷ đồng lên hơn 3.945 tỷ đồng trái phiếu doanh nghiệp.

Một số ngân hàng khác cũng nằm trong nhóm nắm giữ nhiều trái phiếu doanh nghiệp có thể kể đến như Nam A Bank với lượng trái phiếu nắm giữ là hơn 3.570 tỷ đồng (tăng tới 50%), VPBank với 41.593 tỷ đồng (tăng 50%), MSB tăng tới 19% với 3.615 tỷ đồng trái phiếu doanh nghiệp;…

Tuy nhiên, bước sang tháng 4,5/2022 loạt ngân hàng lại ‘đổ xô’ mua lại trái phiếu trước hạn.

Đơn cử như ngân hàng OCB ngày 12/5 vừa qua thông báo mua trước hạn toàn bộ một lô trái phiếu 200 tỷ đồng. Ngân hàng TPBank cũng tất toán sớm 2 gói trái phiếu có tổng giá trị 1.800 tỷ đồng, trong đó bao gồm 1.000 tỷ đồng đáo hạn vào tháng 5/2024 và 800 tỷ đáo hạn tháng 4/2023.

Tương tự, ngân hàng MSB mua sớm 1.000 tỷ đồng gói trái phiếu đáo hạn vào tháng 4/2023.

Ngày 10/5 vừa qua, ngân hàng BIDV cũng công bố thông tin mua lại 5.108 tỷ đồng trái phiếu trước hạn. Đây đều là trái phiếu có kỳ hạn 7 năm, không chuyển đổi, không kèm chứng quyền, không được bảo đảm hoặc bảo lãnh, được phát hành và thanh toán bằng Đồng Việt Nam, xác lập nghĩa vụ trả nợ trực tiếp, là nợ thứ cấp của Ngân hàng BIDV và thỏa mãn các điều kiện để tính vào vốn cấp 2 của BIDV theo quy định hiện hành.

Bên cạnh đó, Chứng khoán MB mua lại toàn bộ 320 tỷ đồng trong gói trái phiếu đáo hạn vào tháng 10. Chứng khoán Kỹ Thương (TCBS) cũng thương lượng thành công để thanh toán trước gói trái phiếu 155 tỷ đồng vào ngày 18/5.

Ngoài ngân hàng, hàng loạt doanh nghiệp lớn đã tiến hành mua lại trái phiếu trước hạn trong tháng vừa qua.

Đáng kể như Công ty Cổ phần Đầu tư Năm Bảy Bảy (mã: NBB) thông báo kết quả mua trái phiếu trước hạn.

Theo đó, NBB vừa mua lại 50 tỷ đồng trái phiếu để giảm xuống từ 350 tỷ đồng về còn 300 tỷ đồng trong đợt phát hành tháng 6/2021, thời gian mua lại từ 9/5 đến 12/5. Đây là trái phiếu phát hành ngày 11/6/2021, đáo hạn ngày 11/6/2024 và mã trái phiếu là NBBH2124001. Như vậy, NBB đã thực hiện mua lại một phần trái phiếu phát hành sau gần 1 năm.

Công ty Bông Sen cũng đã mua lại tiếp 376 tỷ đồng trong gói 4.320 tỷ đồng (dư nợ gói này còn 1.544 tỷ đồng). Tương tự,Vinaconex mua lại 500 tỷ trước hạn trong gói trái phiếu 2.500 tỷ đồng…

Theo báo cáo của Bộ Tài chính, trong 4 tháng đầu năm, tổng khối lượng trái phiếu đã được các doanh nghiệp mua lại trước hạn là 24.700 tỷ đồng, tăng gần 18% so với cùng kỳ năm 2021.

Điều đáng nói là tổng khối lượng mua lại trước hạn chỉ tính riêng tháng 4 tăng đột biến 11.900 tỷ đồng, cao xấp xỉ với khối lượng mua lại trong cả 3 tháng đầu năm là 12.800 tỷ đồng.

Ngân hàng ảnh hưởng gì nếu siết trái phiếu doanh nghiệp?

Việc doanh nghiệp, ngân hàng 'đổ xô' mua lại trái phiếu trước hạn đến sau sự kiện Tân Hoàng Minh vào đầu tháng 4/2022. Thị trường trái phiếu doanh nghiệp bị thắt chặt khi các lô trái phiếu Tân Hoàng Minh bị hủy bỏ do thông tin sai sự thật, che giấu thông tin trong hoạt động phát hành.

Ngoài ra, Tập đoàn Apec và tập đoàn VSET bị buộc phải thu hồi trái phiếu đã chào bán, hoàn trả cho nhà đầu tư tiền đã mua hoặc đưa tiền đặt cọc. Trong đó, Apec phải hoàn trả 500 tỷ đồng còn VSET là 208 tỷ đồng.

Kể từ sau hàng loạt sự kiện trên, các doanh nghiệp phát hành cũng như nhà đầu tư trở nên thận trọng hơn với hình thức huy động vốn qua kênh trái phiếu, nhất là đối với doanh nghiệp bất động sản. Kênh phân phối thứ cấp cũng trầm lắng.

Đồng thời, để kiểm soát chặt chẽ hơn quá trình huy động vốn từ trái phiếu doanh nghiệp, cơ quan quản lý đang lên dự thảo sửa đổi Nghị định 153 theo hướng siết chặt hơn các quy định về công ty phát hánh cũng như người mua trái phiếu phát hành riêng lẻ.

Nhận định về vấn đề này, Chứng khoán Bảo Việt (BVSC) đánh giá đây là bước đi cần thiết để làm minh bạch và lành mạnh hoá thị trường trái phiếu doanh nghiệp cũng như khôi phục niềm tin nhà đầu tư và từ đó có thể phát triển mạnh mẽ hơn trong tương lai.

Tuy nhiên, trong ngắn hạn, BVSC đánh giá thị trường trái phiếu doanh nghiệp có thể gặp những khó khăn nhất định dẫn tới một số doanh nghiệp khó phát hành thêm trái phiếu để tái cơ cấu. Điều này có thể gián tiếp làm gia tăng tình hình nợ xấu ở hệ thống ngân hàng.

Đáng chú ý, Chủ nhiệm Ủy ban Kinh tế của Quốc hội Vũ Hồng Thanh nhấn mạnh:

“Theo Chủ nhiệm Ủy ban Kinh tế của Quốc hội Vũ Hồng Thanh,Thị trường trái phiếu doanh nghiệp tăng trưởng nhanh nhưng tiềm ẩn rủi ro cao, mất cân đối. Năm 2021, tổng giá trị trái phiếu doanh nghiệp phát hành đạt hơn 637.000 tỷ đồng, tăng 36,4% so với năm 2020. Trong đó, phát hành riêng lẻ chiếm tới 95%. Tỷ lệ trái phiếu doanh nghiệp không có tài sản bảo đảm hoặc bảo đảm bằng tài sản rủi ro cao như cổ phiếu chưa niêm yết, dự án tài sản hình thành trong tương lai quá lớn, ảnh hưởng tới sự an toàn của thị trường.

Số dư đầu tư trái phiếu doanh nghiệp của hệ thống các tổ chức tín dụng có xu hướng tăng nhanh. Trong năm 2022, khối lượng trái phiếu doanh nghiệp đáo hạn vào khoảng 145.000 tỷ đồng, trong đó khối lượng trái phiếu doanh nghiệp bất động sản chiếm 43,2%; trái phiếu các tổ chức tín dụng chiếm 20,2%. Vì vậy, cần phải làm rõ thêm về khả năng trả nợ của các doanh nghiệp".

Hà Phương

Theo Sở hữu trí tuệ