Dựa theo báo cáo phân tích một số cổ phiếu đáng quan tâm trước phiên 8/8/2022 của một số công ty chứng khoán. Chúng tôi xin trích lược lại như sau:

Ảnh minh họa.

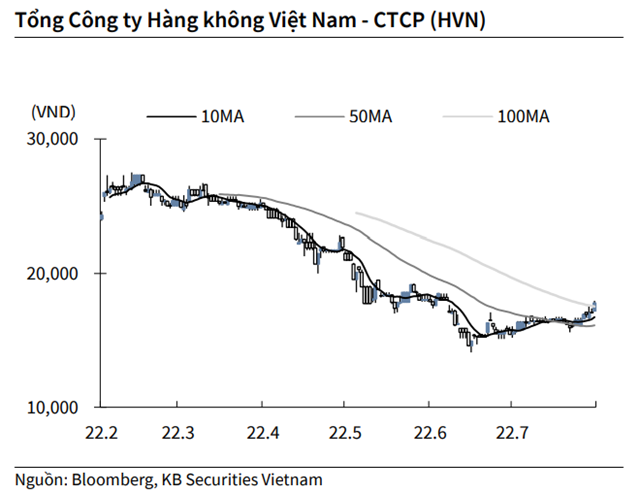

KBSV: Khuyến nghị đối với cổ phiếu HVN

Kết thúc phiên giao dịch ngày 5/8, cổ phiếu HVN tăng 4.09% lên 17,800 VND/cổ phiếu.

Vietnam Airlines công bố BCTC hợp nhất quý II với lợi nhuận âm 2,570 tỷ đồng, cải thiện so với mức lỗ 4,451 tỷ đồng cùng kỳ và doanh thu 18,300 tỷ đồng, gấp 2.8 lần cùng kỳ. Theo đó, do lỗ lũy kế tính đến cuối quý II ghi nhận mức 28,921 tỷ đồng, hãng hàng không bị âm vốn chủ sở hữu 4,914 tỷ đồng.

Nguồn: KBSV

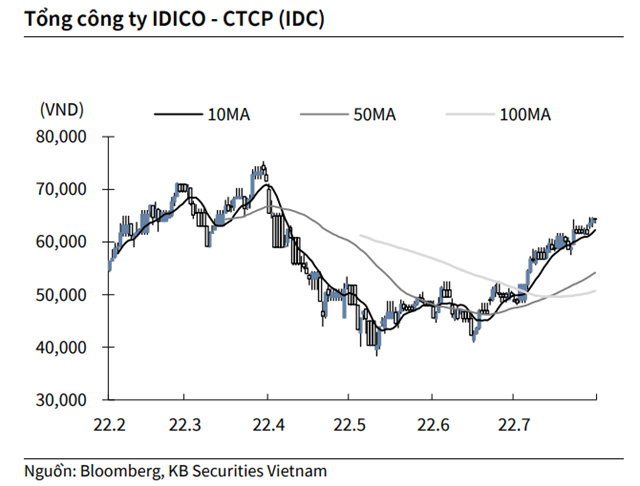

KBSV: Khuyến nghị đối với cổ phiếu IDC

Kết thúc phiên giao dịch ngày 5/8, cổ phiếu IDC giảm 0.16% xuống 64,300 VND/cổ phiếu.

Idico ghi nhận 1,467 tỷ đồng lợi nhuận Q2/2022, gấp 4.6 lần so với quý II/2021 với doanh thu 3,307 tỷ đồng, gấp 2.6 lần so với cùng kỳ 2021. Kết quả kinh doanh khả quan do ghi nhận doanh thu từ các dự án khu công nghiệp Nhơn Trạch 5, Phú Mỹ 2, Phú Mỹ 2 mở rộng và Hựu Thạnh.

Nguồn: KBSV

SSI: Khuyến nghị đối với cổ phiếu TNG, GIL

Trong 5 tháng 2022, TNG ghi nhận doanh thu thuần và lợi nhuận ròng lần lượt đạt 2,5 nghìn tỷ đồng (tăng 42% so với cùng kỳ) và 87 tỷ đồng (tăng 58% so với cùng kỳ), hoàn thành 41% và 31% kế hoạch năm. Với tỷ trọng đơn hàng CMT cao, TNG chịu áp lực chi phí lạm phát ít hơn các công ty khác. Do đó, công ty có mức tăng trưởng lợi nhuận cao hơn so với các công ty cùng ngành trong giai đoạn này.

Trong cùng kỳ, TCM ghi nhận doanh thu thuần và lợi nhuận ròng lần lượt đạt 77,4 triệu USD (tăng 15% so với cùng kỳ) và 4,4 triệu USD (tăng 6% so với cùng kỳ), hoàn thành 43% và 41% kế hoạch năm.

Tương tự như MSH, TCM phải đối mặt với áp lực chi phí gia tăng trong 5 tháng 2022 do chi phí nguyên liệu và vận chuyển tăng khiến biên lợi nhuận giảm. Nhà máy Vĩnh Long mới bắt đầu đi vào hoạt động từ tháng 4/2022, tuy nhiên hiện tại chỉ có 5 dây chuyền sản xuất (trong tổng số trên 29 dây chuyền) đang hoạt động do nhà máy đang gặp khó khăn trong việc thu hút lao động do cạnh tranh về lương.

Trong quý I/2022, STK ghi nhận doanh thu thuần và lợi nhuận ròng lần lượt đạt 640 tỷ đồng (tăng 13% so với cùng kỳ) và 76,3 tỷ đồng (tăng 9% so với cùng kỳ), hoàn thành 25% kế hoạch doanh thu và lợi nhuận ròng của cả năm. Giá bán bình quân sợi nguyên sinh và sợi tái chế lần lượt tăng 18% và 5% so với cùng kỳ, sau khi chi phí nguyên liệu thô tăng mạnh (giá sợi nguyên sinh tăng đáng kể do giá dầu tăng).

Biên lợi nhuận gộp của công ty đạt 17,5% trong quý I/2022 do sản lượng sợi chất lượng thấp hơn tồn kho được bán ra. STK dự kiến biên lợi nhuận gộp sẽ duy trì mức 18% như năm 2021 trong quý II/2022. STK hoàn toàn có thể chuyển việc tăng chi phí chip PET sang cho khách hàng. Tuy nhiên, do chi phí logistic tăng cao nên công ty phải chịu hoàn toàn mức tăng chi phí vận chuyển nguyên vật liệu nhập khẩu.

Trong quý I/2022, GIL ghi nhận doanh thu thuần và lợi nhuận ròng lần lượt đạt 1,4 nghìn tỷ đồng (tăng 64% so với cùng kỳ) và 107 tỷ đồng (tăng 51% so với cùng kỳ), hoàn thành 36% và 43% kế hoạch cả năm. Tuy nhiên, đây là một kế hoạch thận trọng và ban lãnh đạo dự kiến lợi nhuận ròng có thể đạt 400 tỷ đồng (tăng 20% so với cùng kỳ).

Biên lợi nhuận gộp đạt 17,3% trong Q1/2022, so với 19,4% trong quý I/2021 do chi phí nguyên vật liệu nhập khẩu tăng. GIL phụ thuộc nhiều vào các đơn đặt hàng của Amazon (chủ yếu là kho lưu trữ, hàng dệt may của công ty và thuê ngoài), chiếm 85% tổng doanh thu trong năm 2021. Hợp đồng của Amazon được gia hạn hàng năm và GIL đang thảo luận để gia hạn số lượng đơn đặt hàng cho Amazon vào tháng 7. Việc phụ thuộc vào một khách hàng lớn là khá rủi ro.

Mặt khác, GIL đang phát triển Khu công nghiệp Phú Bài tại Huế, khu công nghiệp có vị trí đắc địa gần sân bay Phú Bài và có tổng diện tích 460 ha. GIL đã hoàn tất các thủ tục pháp lý cho khu công nghiệp và hiện đang trong quá trình giải phóng mặt bằng. GIL kỳ vọng mảng kinh doanh mới này sẽ tạo ra thu nhập từ năm 2023 trở đi.

Cổ phiếu ngành dệt may giao dịch ở mức P/E 2022 là 10x. Định giá đạt mức cao nhất lịch sử là 14x vào tháng 12/2021. Đối mặt với biến động về nhu cầu trong năm tới cùng với biên lợi nhuận thu hẹp do chi phí tăng, cổ phiếu ngành dệt may có thể giao dịch ở mức P/E trung bình thấp hơn khoảng 8x-9x, để phản ánh tốc độ tăng trưởng lợi nhuận trong năm 2023.

Hiện tại nhóm cổ phiếu ngành dệt may theo hệ thống RRG đang cho tín hiệu mua ngắn hạn trên cổ phiếu GIL, TNG.

Nhà đầu tư chỉ nên xem những nhận định của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Thanh Thanh

Theo KTĐU