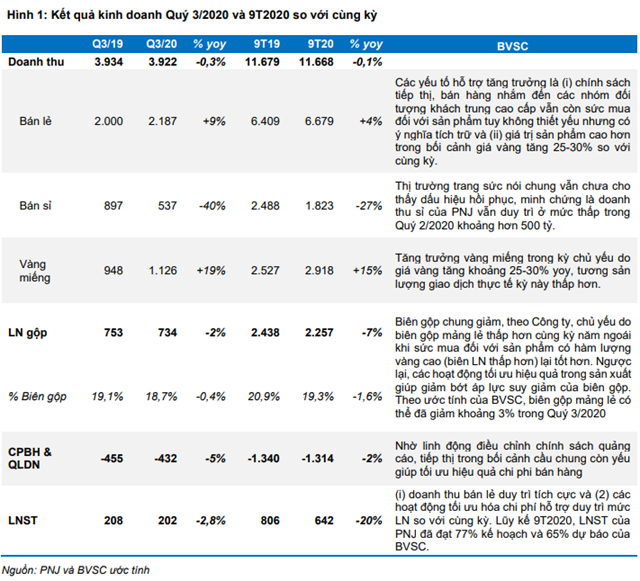

Công ty Cổ phần Vàng bạc Đá quý Phú Nhuận (PNJ) công bố doanh thu quí III/2020 đạt 3.922 tỷ đồng (-0,3%), lợi nhuận ròng đạt 202 tỷ đồng (-2,8%). Kết quả kinh doanh (KQKD) này được xem là khá tích cực dưới tác động của COVID-19 đến thu nhập khả dụng của người dân và sức mua đối với trang sức nói chung, đặc biệt là doanh số bán lẻ của PNJ đạt mức tăng trưởng 9%.

Kết quả quí III/2020 củng cố vị thế và tiềm năng trung dài hạn giữa thách thức ngắn hạn từ COVID-19. Ảnh: IT

Chúng tôi xin trích lược lại báo cáo phân tích của BVSC như sau:

Kết quả kinh doanh Quý 3/2020 tốt hơn kỳ vọng của Công ty Cổ phần Chứng khoán Bảo Việt (BVSC). Trong kỳ, việc PNJ đạt mức lợi nhuận sau thuế là 202,1 tỷ VNĐ (giảm nhẹ 2,8% yoy) ,theo BVSC, là kết quả đáng khích lệ trong bối cảnh nền kinh tế và thu nhập khả dụng của người tiêu dùng nói chung chịu ảnh hưởng từ COVID.

Doanh thu bán lẻ duy trì tăng trưởng 9% yoy và hiệu ứng tích cực từ chiến lược số hóa từ trước trong việc cải thiện hiệu quả trong sản xuất và bán hàng là điểm nhấn chính.

Việc PNJ thành công trong việc triển khai các chương trình tiếp thị, bán hàng trực tiếp hướng tới nhóm đối tượng vẫn duy trì được sức mua bằng việc tận dụng tốt sức mạnh thương hiệu, nắm bắt thị hiếu cũng như cơ sở thông tin khách hàng đã xây dựng từ trước, hỗ trợ tăng trưởng mảng bán lẻ.

Bên cạnh đó, năng suất của đội ngũ chế tác cũng như bán hàng được cải thiện nhờ việc triển khai số hóa, giúp tối ưu hóa chi phí sản xuất và bán hàng.

Nguồn: BVSC

Tăng trưởng doanh thu bán lẻ so với cùng kỳ còn do cộng hưởng từ đà tăng của giá vàng từ cuối Quý 2/2020.

Mức tăng trưởng doanh thu bán lẻ trang sức trong T9/2020 phần lớn đến từ việc điều chỉnh giá bán sản phẩm theo đà tăng khá mạnh của giá vàng so với cùng kỳ. BVSC ước tính, với việc giá vàng quý 3/2020 tăng khoảng 25-30% yoy, số lượng giao dịch thực tế có thể đã giảm khoảng 10% yoy. Mức giảm này là đáng khích lệ trong bối cảnh thị trường trang sức nhìn chung vẫn đang chịu ảnh hưởng nặng nề, minh chứng bởi doanh thu sỉ của PNJ trong kỳ vẫn chưa hồi phục từ Quý 2/2020 và giảm 40% so với cùng kỳ.

Biên lợi nhuận gộp Quý 3/2020 cải thiện so với quý trước lên mức 18,7%, tuy vẫn thấp hơn so với cùng kỳ năm trước dù tỷ trọng doanh thu lẻ cao hơn.

Biên lợi nhuận gộp chung giảm chủ yếu do ảnh hưởng từ biên gộp của trang sức bán lẻ thấp hơn do doanh số các dòng sản phẩm trang sức có hàm lượng vàng cao (biên LN thấp hơn) có sức mua tốt hơn so với các sản phẩm đính đá.

Theo ước tính của BVSC, biên gộp mảng bán lẻ trong kỳ đã có thể giảm khoảng 3% so với cùng kỳ.

Ưu tiên cải thiện chất lượng điểm bán trong một năm khó khăn của ngành bán lẻ và F&B. Theo chia sẻ từ Ban lãnh đạo, doanh số bán lẻ trang sức vào dịp ngày 20/10 (ngày Phụ nữ Việt Nam) đạt mức tăng trưởng 50% yoy, qua đó giúp duy trì tăng trưởng bán lẻ trong T10 tiếp tục duy trì xu hướng tích cực.

Tuy nhiên, với việc tác động COVID-19 đến nền kinh tế và thu nhập nhìn chung, sức mua chung đối với trang sức trong giai đoạn cuối năm2020 vẫn sẽ kém tích cực so với 2019.

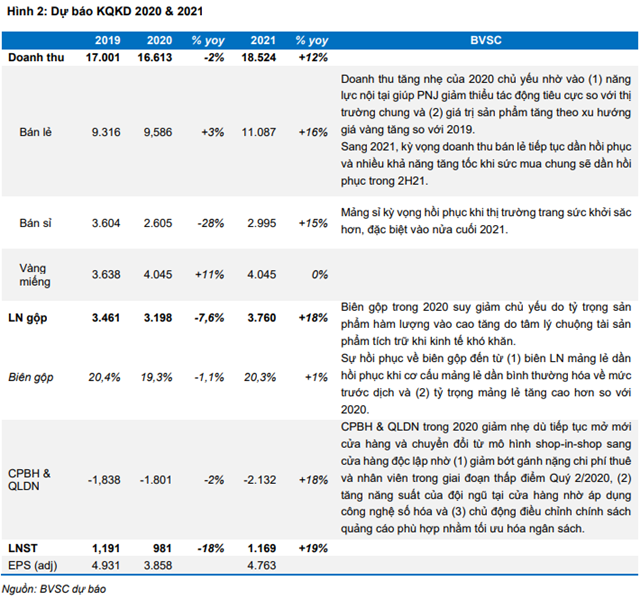

Với riêng PNJ, tăng trưởng của mảng bán lẻ cũng khó được duy trì khi đóng góp từ sức mua nhóm đối tượng khách hàng trung và cao cấp sẽ ít hiệu quả hơn so với mức nền cao so với cùng kỳ năm ngoái. Do đó, chúng tôi dự báo mức lợi nhuận sau thuế trong Quý 4/2020 và cả năm 2020 lần lượt ở mức 339 tỷ VNĐ (-12% yoy) và 981 tỷ VNĐ (-18% yoy), tương đương mức EPS điều chỉnh là 3.865VNĐ/cổ phiếu.

Tiếp tục dần phục hồi cùng pha với nền kinh tế và dự kiến tăng tốc từ cuối 2021. Dựa trên kỳ vọng tăng trưởng kinh tế sẽ hồi phục và tăng tốc từ nửa sau 2021 khi vaccine cho COVID-19 được lưu hành rộng rãi, BVSC kỳ vọng hoạt động kinh doanh của PNJ cũng dần hồi phục về mức tương đương năm 2019, với lợi nhuận sau thuế đạt 1.162 tỷ VNĐ (+18% yoy) trước khi tăng trưởng mạnh mẽ ở mức 37% yoy vào 2022 khi các hoạt động kinh tế Toàn cầu và Việt Nam quay trở lại quỹ đạo tăng trưởng trước dịch.

Nguồn: BVSC

BVSC đưa ra quan điểm đầu tư

Kết quả kinh doanh Quý 3/2020 giữa bối cảnh thị trường trang sức vàng chịu ảnh hưởng từ COVID-19 là minh chứng rõ nét nhất cho những điểm nhấn nội tại của PNJ với (1) chất lượng thương hiệu của nhà bán lẻ trang sức với hệ thống cửa hàng hàng đầu và (2) năng lực sản xuất cũng như năng lực phân tích và dự báo thị hiếu khách hàng trong suốt quá trình phát triển và tiếp tục cải thiện với các giải pháp số hóa.

Với năng lực nội tại đang có, PNJ được định vị là đối tượng được hưởng lợi nhiều nhất với việc (1) tiêu thụ trang sức tại Việt Nam kỳ vọng sẽ tăng trưởng cùng với xu hướng tăng trưởng mức thu nhập khả dụng bình quân, (2) xu hướng chuyển dịch sức mua từ các cửa hàng nhỏ lẻ sang các nhà bán lẻ có thương hiệu và chất lượng đồng nhất và (3) triển vọng gia tăng thị phần từ chính một số chuỗi bán lẻ có thương hiệu không thể chống chọi với khó khăn phần nào do tác nhân COVID-19.

BVSC duy trì khuyến nghị OUTPERFORM với cơ hội đầu tư trong trung và dài hạn với mức giá mục tiêu hiện tại là 78.900VNĐ/CP (đã điều chỉnh ESOP 2020), tương đương mức lợi nhuận kỳ vọng là 18,1% so với giá đóng cửa ngày 29/10.

Tại mức giá mục tiêu trên, mức P/E dự phóng dựa trên kỳ vọng lợi nhuận 2020, 2021 và 2022 lần lượt là 20,3x; 16,4x và 11,9x. Ngoài ra, với quan điểm tăng trưởng kết quả kinh doanh trong các quý tới vẫn có khả năng chịu ảnh hưởng bởi sức mua giảm trong ngắn hạn, BVSC cho rằng nhà đầu tư có thể xem xét cơ hội đầu tư nhằm tối ưu hóa lợi nhuận khi giá cổ phiếu điều chỉnh về vùng hấp dẫn hơn.

Yếu tố hỗ trợ giá cổ phiếu khác: việc PNJ là một trong những doanh nghiệp bán lẻ sở hữu tiềm năng tăng trưởng khá tích cực trong các năm sắp tới thuộc rổ chỉ số VN30 và VN Diamond Index, có thể thu hút lực cầu đối với cổ phiếu khi dòng tiền nước ngoài quay trở lại, đặc biệt qua các quỹ ETF theo các rổ chỉ số trên có thể giúp cho cổ phiếu tăng trưởng hơn mức định giá dựa trên triển vọng KQKD tại một vài thời điểm.

Rủi ro tác động đến định giá: (1) diễn biến phức tạp và kéo dài hơn kỳ vọng của dịch COVID-19 trên toàn Thế giới cũng như tại Việt Nam khiến ngành bản lẻ khó khăn, đặc biệt đối với sản phẩm không thiết yếu như trang sức và (2) căng thẳng địa chính trị nếu có sẽ tác động đến xu hướng tăng trưởng thu nhập khả dụng bình quân và nhu cầu trang sức.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành

Theo KTDU