Báo cáo chiến lược đầu tư tháng 3/2022 của Chứng khoán Rồng Việt (VDSC) cho rằng, trong tháng 3, rủi ro thị trường trong ngắn hạn có thể sẽ nằm ở những biến động bất ngờ từ cuộc giao tranh giữa Nga và Ukraine. Ngoài ra, VDSC đánh giá việc tăng lãi suất của Fed trong cuộc họp giữa tháng 3 đã nằm trong kì vọng và nếu mức tăng thực tế ít hơn sẽ là yếu tố hỗ trợ tâm lý thị trường. Trước những biến động khó lường như vậy, dòng tiền nhiều khả năng sẽ luân chuyển đến những nhóm ngành hưởng lợi từ xu hướng tăng giá hàng hóa và có câu chuyện tăng trưởng tốt trong năm 2022. Nhìn chung, VDSC dự đoán VN Index sẽ dao động trong khoảng 1.450 - 1.540.

VDSC kỳ vọng chỉ số VN-Index sẽ dao động trong khoảng 1.450 - 1.540 - Ảnh minh họa.

Căng thẳng địa chính trị là yếu tố VDSC lo ngại trong ngắn hạn

Trong Báo cáo chiến lược mới được cập nhật, VDSC cho biết, về yếu tố căng thẳng địa chính trị, việc Nga có các động thái bất ngờ trong việc tổ chức đợt quân sự đặc biệt vào Ukraine từ ngày 24/02 đã làm thị trường thế giới chao đảo. Hiện nay, tình hình chính trị đang khá phức tạp khi Nga tiến gần hơn vào lãnh thổ Ukraine, đặc biệt là hướng về phía Kiev. Ngoài ra, việc tổng thống Ukraine kí đơn xin gia nhập EU sau khi Nga và Ukraine vừa có cuộc đàm phán đầu tiên tại biên giới Belarus nhưng chưa có thỏa thuận chi tiết nào được đưa ra cho thấy chưa có nhiều chuyển biến trong việc hòa hoãn giao tranh giữa hai bên. VDSC cho rằng, một thảo thuận ngừng bắn sẽ là điều được trao đổi kĩ hơn sau cuộc đàm phán đầu tiên khi đó là nguyện vọng chính của Ukraine.

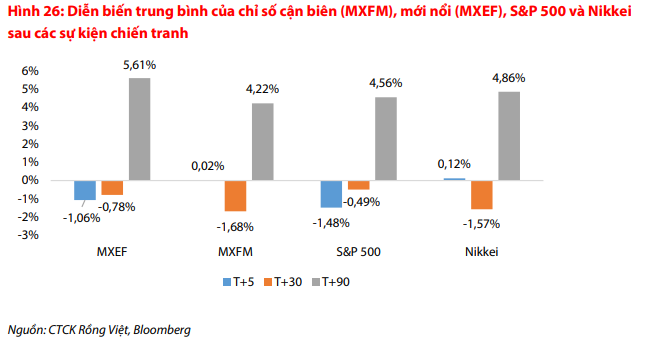

Theo VDSC, xét về mức ảnh hưởng của các cuộc chiến tranh đến thị trường chứng khoán, VDSC thấy tác động ngắn hạn là có xảy ra ở các thị trường mới nổi, cận biên và phát triển trong khoản 30 ngày sau sự kiện khi mức giảm trung bình từ khoảng 0,49% đến 1,68%. Tuy nhiên, các thị trường dần lấy lại cân bằng sau khoảng 3 tháng cho thấy các sự kiện chiến tranh chỉ có tác động theo hướng tiêu cực (nếu có) trong ngắn hạn.

Hiện tại với thị trường Việt Nam, VDSC đánh giá sự kiện Nga xâm lược Ukraine có thể xảy ra rung lắc với những diễn biến tiếp theo của dòng sự kiện tuy nhiên mức độ tác động sẽ không mang tính quá tiêu cực đến thị trường khi yếu tố căng thẳng có lẽ đã không còn mang tính chất quá bất ngờ như ban đầu.

Xét về mức định giá hiện tại, khu vực thị trường cận biên vẫn có mức định giá hiện tại tương đối hấp dẫn khi PE đạt 12,53 lần với dự phóng EPS 2022/2023F đạt 11,33%/20,67%. Trong khí đó, định giá nhóm mới nổi hiện tại quanh 12,9 lần với dự phóng EPS 2022/2023F đạt 7,63%/11,33%. Về việc Nga có khả năng bị loại khỏi rổ MSCI Emerging market thì VDSC cho rằng tác động đến các quốc gia trong rổ cận biên là không đáng kể khi MSCI sẽ có thể cho Nga vào thị trường độc lập trước những diễn biến căng thẳng chính trị gần đây khiến cho việc mua bán cổ phiếu tại thị trường này gặp nhiều khó khăn.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

Việc tăng lãi suất của Fed trong cuộc họp giữa tháng 3 đã nằm trong kì vọng. Tuy nhiên, nếu mức tăng nhẹ hơn thì có thể yếu tố hỗ trợ tâm lý thị trường

VDSC cho rằng việc Fed sẽ tăng lãi suất trong cuộc họp tháng 3 đã là yếu tố được dự đoán từ trước khi lạm phát tại Mỹ đạt mức cao kỉ lục (CPI tháng 1 tăng 7,5% YoY và là mức tăng mạnh nhất từ tháng 2 năm 1982). Trong đó, mức kì vọng về đợt tăng lãi suất của Fed có thể đạt 0,5 điểm phần trăm so với mức dự báo trước đó là 0,25 điểm phần trăm. Tuy nhiên, trong kịch bản tốt hơn dự kiến là mức tăng chỉ khoảng 0,25 điểm phần trăm trong bối cảnh xung đột chính trị leo thang tại Nga và Ukraine thì điều này có thể tác động trong ngắn hạn về mặt tâm lý chung trên thị trường.

Tác động đến Việt Nam đầu tiên và dễ thấy nhất là kỳ vọng của thị trường, điều này phản ánh qua kỳ vọng của nhà đầu tư trên TTCK VN. Sự không chắc chắn về triển vọng nâng lãi suất của Fed đã và đang tạo ra tâm lý e ngại đối với nhà đầu tư trên TTCK VN. Lý do e ngại gồm khả năng đảo chiều của dòng vốn ngoại, ảnh hưởng của việc nâng lãi suất của Fed đến các cân đối vĩ mô như tỷ giá, lạm phát, cán cân thanh toán và lãi suất từ đó, kéo theo sự thay đổi trong quan điểm về chính sách tiền tệ của NHNN Việt Nam.

Trong giai đoạn hiện tại, thị trường có phần bớt sự hưng phấn hơn khi giá trị giao dịch qua khớp lệnh (24.000 tỷ/phiên) giảm 14% so với giai đoạn cao trào vào tháng 11 và tháng 12 năm 2021 khi chỉ số đang giao dịch quanh mức 1.500, tương ứng mức PE 17 lần. Do đó, VDSC cho rằng dòng tiền chảy vào thị trường sẽ mang tính chọn lọc hơn so với giai đoạn trước và hướng đến các cổ phiếu có câu chuyện tăng trưởng cao và còn dư địa hưởng lợi từ xu hướng tăng giá hàng hóa trong năm 2022.

Nhóm cổ phiếu Cảng biển cũng sẽ được hưởng lợi khi giá cước nhiều khả năng sẽ được điều chỉnh tăng trong ngắn hạn nếu việc khủng hoảng nguồn cung tiếp tục diễn ra tồi tệ hơn.

Trong nhóm Xuất khẩu, các cổ phiếu Thủy Sản sẽ được hưởng lợi nhiều nhất khi giá bán tăng nhanh khoảng hơn 50% svck và nguồn cầu mạnh mẽ với sự sụt giảm nguồn cung của Nga (với giá trị xuất khẩu hơn 500 triệu USD). VDSC tin xu hướng tăng của giá bán vẫn được duy trì trong nửa đầu năm 2022 trước việc giá thực phẩm toàn cầu vẫn trong xu hướng tăng.

Nhóm Ngân hàng chịu áp lực bán trong giai doạn cuối tháng hai và đầu tháng ba khi tình hình căng thẳng chính trị leo thang. Yếu tố này tạo áp lực lên dòng vốn ngoại khi nhóm này quay đầu bán ròng mạnh trong tuần cuối tháng 2 với giá trị bán ròng là 395 tỷ trong khi đang duy trì đà mua ròng tốt với giá trị là 466 tỷ trong tuần thứ 2 và thứ 3 của tháng 2. Điều này là không quá bất ngờ khi đi cùng với xu hướng chung của cổ phiếu ngân hàng ở các quốc gia phát triển.

VDSC đánh giá, triển vọng 2022 của nhóm Ngân hàng vẫn lạc quan với mức tăng trưởng 2022F ở mức 34% và không chịu quá nhiều tác động trước những hình phạt đối với Nga khi dư nợ không lớn. Do đó, VDSC tin tưởng vào sự hồi phục trong giá cổ phiếu của nhóm Ngân hàng khi câu chuyện tăng trưởng sẽ dần rõ nét hơn trong giai đoạn 2H 2022 dưới góc độ dài hạn hơn.

Nhóm Dầu khí, theo đánh giá của VDSC thì dư địa tăng giá không nhiều khi giá cổ phiếu đã phản ánh thông tin về căng thẳng chính trị và giá dầu theo quan điểm của chuyên viên ngành là sẽ dần hạ nhiệt.

VN-Index dao động trong khoảng 1.450 - 1.540

Ở các nhóm cổ phiếu lớn, VDSC thiên về quan điểm trung lập cho nhóm cổ phiếu Dầu khí (GAS và PLX) và Thép hoặc (nếu có) sẽ hỗ trợ nhẹ cho chỉ số khi dư địa không còn nhiều khi giá đã phản ánh tác động của việc căng thẳng chính trị leo thang.

Trong tháng này, VDSC cho rằng các cổ phiếu thuộc nhóm Thủy Sản, Cảng biển sẽ phần nào hỗ trợ thị trường. Ngoài ra, cổ phiếu nhóm Công nghệ như FPT cũng được kì vọng tốt với động lực từ chuyển đổi số giúp hỗ trợ cho câu chuyện lợi nhuận trong năm nay. Ngoài ra, dòng tiền dài hạn có thể trú ẩn cổ phiếu Ngân hàng khi nhìn xa hơn vào câu chuyện tăng trưởng nửa sau 2022 và ảnh hưởng căng thẳng địa chính trị dần qua đi. Đối với các nhóm cổ phiếu F&B (MSN và VNM) và BĐS thì động lực trong ngắn hạn cho cả nguyên ngành thì chưa có nhiều chuyển biến và chủ yếu dựa vào yếu tố câu chuyện riêng của các doanh nghiệp (thời gian thực hiện các thương vụ bán vốn, mở bán/mua quỹ đất nhiều khả năng sẽ thực hiện sôi động hơn trong 2H 2022) do đó quan điểm chung của VDSC là Trung lập. Nhìn chung, VDSC kỳ vọng chỉ số VN-Index sẽ dao động trong khoảng 1.450 - 1.540.

Nhật Minh

Theo KTĐU