Ngân hàng TMCP Á Châu (ACB) công bố kết quả kinh doanh (KQKD) quý I/2021 ấn tượng với lợi nhuận trước thuế (LNTT) tăng mạnh 61,3% so với cùng kỳ lên 3.104,3 tỷ, được thúc đẩy bởi thu nhập lãi thuần mạnh mẽ, hoạt động dịch vụ, banca và giao dịch ngoại hối và kinh doanh chứng khoán tăng trưởng khả quan.

Ảnh minh họa

Ảnh minh họa

Số liệu phân tích từ Công ty Cổ phần Chứng khoán Bảo Việt (BVSC) cho biết, thu nhập lãi thuần tăng trưởng tích cực (tăng 35,7% so với cùng kỳ.)

Cho vay khách hàng của ACB tăng trưởng lạc quan 4,1% YTD đạt 324.311 tỷ, so với mức tăng trưởng tín dụng toàn ngành Quý 1/2021 là 2,3% YTD. Trong khi đó, tiền gửi khách hàng gần như đi ngang ở mức 352.218 tỷ (-0,3% YTD).

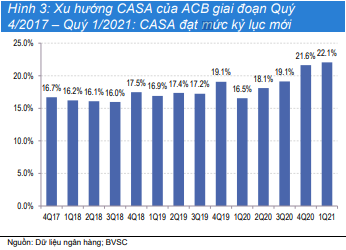

Đáng chú ý, CASA quý I/2021 tiếp tục mở rộng ổn định lên mức 22,1% (+5 bps QoQ; +56 bps YoY), duy trì mức tăng trưởng liên tục kể từ quý I/2020. Theo đó, tỷ lệ LDR thuần quý I/2021 tăng lên mức 92,1% so với mức 87,9% quý I/2020 và 88,2% quý IV/2020, tác động tích cực với NIM.

Nguồn: Báo cáo BVSC

Nguồn: Báo cáo BVSC

Cũng theo BVSC, NIM tăng lên mức cao nhất từ trước đến nay. Cụ thể, NIM quý I/2021 tăng lên mức 4,30% (+2 bps QoQ; +61 bps QoQ), chủ yếu do Chi phí huy động thấp ở mức 3,71% (-42 bps QoQ; -137 bps YoY) bù đắp nhiều hơn mức giảm lợi suất tài sản sinh lãi là 7,70% (-41 bps QoQ; -32 bps YoY).

Theo phân tích của BVSC, các mảng kinh doanh cốt lõi ngoài lãi hiệu quả chủ yếu:

Thứ nhất, thu nhập phí thuần tăng trưởng mạnh 68,7% YoY lên 625,2 tỷ, là mức cao theo quý mới của ACB. Mặc dù ACB không công bố cơ cấu thu nhập phí chi tiết, BVSC tin rằng kết quả này nhờ tăng trưởng tốt của mảng phí dịch vụ và hiệu quả từ mô hình direct sales mảng banca và các sản phẩm độc quyền từ Sunlife

Thứ hai, kinh doanh ngoại hối tiếp tục ghi nhận thu nhập tốt đạt 196,1 tỷ (+37,3% YoY).

Thứ ba, lãi từ chứng khoán kinh doanh tăng mạnh 675,3% YoY đạt 113,5 tỷ từ mức cơ sở thấp quý I/2020 là 14,6 tỷ.

Thứ tư, lãi từ chứng khoán đầu tư giảm xuống mức 48,9 tỷ (-86,0% YoY) từ mức cơ sở cao quý I/2020 khi ACB đã tích cực tất toán một phần doanh mục trái phiếu trong bối cảnh lợi suất trái phiếu Chính phủ thấp. ACB ghi nhận lợi nhuận khác đến từ thu hồi nợ xấu đã xử lý thấp đạt 48,9 tỷ (-39,2% YoY).

Tựu chung, tổng thu nhập hoạt động quý I/2021 tăng 29,6% YoY đạt 5.675 tỷ.

CIR ổn định ở mức thấp QoQ. Cụ thể, chi phí hoạt động quý I/2021 giảm 16,7% YoY xuống 1,965 tỷ, chủ yếu do chi phí nhân viên giảm (-13,5% YoY) khi ACB không trích trước chi phí thưởng như đã làm trong quý I/2020. Do đó, CIR quý I/2021 giảm mạnh xuống 34,6% so với 53,9% tại quý I/2020 và mức cả năm 2020 là 42,0%.

Chất lượng tài sản: NPL từ Nhóm 3-5 tăng lên mức 0,92% (+32 bps QoQ; +27 bps YoY). Nợ Nhóm 2 ổn định YoY ở mức 0,32%, mà BVSC tin rằng là mức thấp so với các ngân hàng khác. ACB đã tích cực xóa 227,0 tỷ nợ xấu trong kỳ. Chi phí dự phòng quý I/2021 tiếp tục tăng mạnh lên 605,8 tỷ (+145,2% QoQ; +553,7% YoY), là mức cao nhất kể từ quý I/2018. Tỷ lệ LLRC Quý 1/2021 ở mức khá 120,4%.

Tạ Thành

Theo KTDU