Lượng trái phiếu này sẽ được phát hành thành 15 đợt trong thời gian còn lại của năm 2023 nhằm có thêm nguồn vốn để cho vay, đầu tư hoặc sử dụng cho mục đích khác phù hợp với quy định hiện hành.

Ngân hàng TMCP Phương Đông (OCB - Mã: OCB) vừa công bố nghị quyết Hội đồng Quản trị về việc chào bán và phát hành trái phiếu riêng lẻ trong năm 2023.

Cụ thể, OCB dự kiến phát hành tối đa 26.000 tỷ trái phiếu, mệnh giá tương ứng 1 tỷ đồng/trái phiếu. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền hoặc không có bản đảm/bảo lãnh thanh toán.

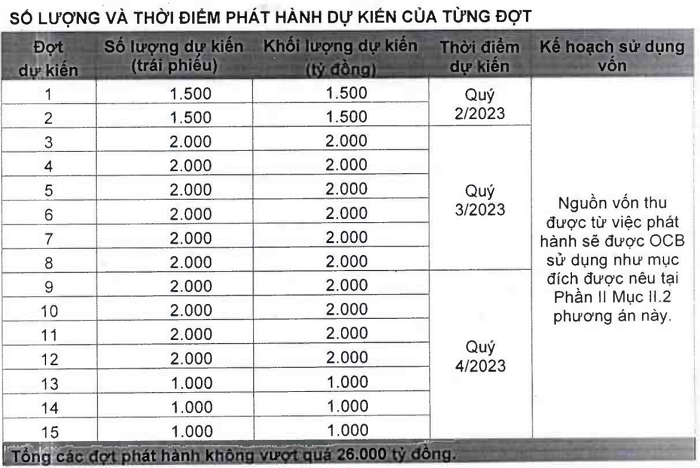

Theo kế hoạch lượng trái phiếu này sẽ được phát hành thành 15 đợt, giá trị mỗi đợt từ 1.000 - 2.000 tỷ đồng trong quý II, III và IV/2023. Đối tượng chào bán là nhà đầu tư chứng khoán chuyên nghiệp theo quy định của pháp luật.

Nguồn: OCB.

Số tiền thu về từ phát hành trái phiếu sẽ được dùng để cho vay, đầu tư hoặc sử dụng cho mục đích khác phù hợp với quy định hiện hành.

OCB đã thanh toán đủ gốc và lãi của trái phiếu đã phát hành hoặc các khoản nợ đến hạn trong 03 năm liên tiếp trước đợt phát hành này.

Tính đến cuối năm 2022, lợi nhuận trước thuế của OCB đạt 4.390 tỷ đồng, tương ứng với ROE đạt 14,82%; tỷ lệ an toàn vốn CAR của OCB đạt 12,82%, tỷ lệ dư nợ cho vay so với tổng tiền gử (LDR) đạt 75,61%; tỷ lệ vốn ngắn hạn cho vay trung dài hạn đạt 31,9%.

Trong năm 2023, ngân hàng đặt mục tiêu lợi nhuận trước thuế đạt 6.000 tỷ đồng, tăng 36,7% so với năm trước; ROE đạt 17,14%; CAR tối thiểu đạt 10%.

Diệp Bình

Theo Doanh nghiệp và Kinh doanh