Tăng trần vì kế hoạch kinh doanh khả quan?

Diễn biến giao dịch bất thường của VCR bắt đầu từ ngày 07/03/2019 đến ngày 25/03/2019. Chỉ qua 13 phiên liên tiếp, giá cổ phiếu VCR nhảy từ hơn 5.100 đồng/cổ phiếu lên mức 15.100 đồng/CP, với mức tăng 10.000 đồng/CP, tương ứng tăng hơn 196%.

Điều đáng lưu ý, mặc dù cổ phiếu gia tăng mạnh mẽ, nhưng lượng thanh khoản của VCR qua các phiên tỏ ra khá èo uột. Trong đó, phiên giao dịch có tổng khối lượng lớn nhất chỉ đạt 563.157 cổ phiếu, thấp nhất là 26.509 cổ phiếu với khối lượng bình quân bán và bình quân mua mỗi phiên đạt chưa đến vài nghìn cổ phiếu.

Ghi nhận của Đầu tư Bất động sản cho thấy, thời gian bắt đầu "dựng ngược" của cổ phiếu này từ thời điểm Vinaconex – ITC chính thức công bố Nghị quyết Đại hội cổ đông thường niên với nhiều thông tin liên quan đến kế hoạch hoạt động của công ty này trong năm 2019.

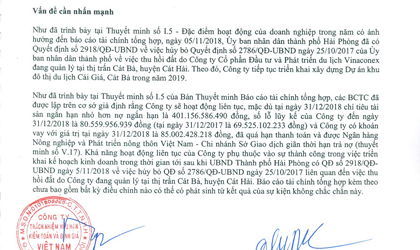

Trong đó, ngoài việc giải trình về việc hoạt động kinh doanh năm 2018 vừa qua bị ảnh hưởng bởi quyết định thu hồi dự án Khu du lịch Cái Giá, Cát Bà, Hải Phòng (sau đó đã được thu hồi Quyết định vào ngày 5/11/2018), VCR cũng trình kế hoạch doanh thu trở lại với tổng doanh thu dự kiến đạt 25,85 tỷ đồng cùng lợi nhuận sau thuế (trừ thù lao Hội đồng quản trị) là khoảng 1,862 tỷ đồng.

Cổ phiếu VCR liên tục tăng trần thời gian vừa qua

Cổ phiếu VCR liên tục tăng trần thời gian vừa qua

Báo cáo Đại hội đồng cổ đông tại đại hội thường niên năm 2019 diễn ra vừa qua, Ban lãnh đạo VCR cho biết, theo kế hoạch năm 2018, Công ty Vinaconex – ITC dự kiến tập trung thu hồi công nợ từ các lô Biệt thự BT4, B2 – B3 đã ký hợp đồng với khách hàng từ năm 2009 – 2010.

Tuy nhiên, do việc ảnh hưởng từ Quyết định thu hồi đất 2786/QĐ-UBND tại dự án của UBND thành phố Hải Phòng (trong đó bao gồm cả phần diện tích khu Biệt thự B2 – B3) nên đã không thu được tiền như kế hoạch đề ra.

Sau khi ngày 05/11/2018, UBND thành phố Hải Phòng ban hành Quyết định số 2918/QĐ-UBND hủy bỏ Quyết định nêu trên, Công ty đã yêu cầu Khách hàng tại khu BT4 và B3, B3 tiếp tục nộp tiền theo Hợp đồng đã ký kết. Trong 2 tháng cuối năm 2018, Công ty đã nỗ lực làm việc với khách hàng và kết quả thu tiền đạt 34% so với kế hoạch được Đại hội đồng cổ đông thông qua.

Năm 2019, VCR cho biết, sẽ tiến hành ngay việc thuê đơn vị tư vấn nghiên cứu thị trường và một đơn vị tư vấn thiết kế uy tín, có kinh nghiệm để nghiên cứu phương án điều chỉnh quy hoạch toàn bộ dự án. Bên cạnh đó, VCR cũng sẽ thực hiện chỉnh trang lại cảnh quan, dọn dẹp vệ sinh.

Căn cứ vào tình hình hoạt động, VCR lập kế hoạch chi tiết với dự kiến sản lượng đầu năm 2019 khoảng 400 – 500 tỷ đồng.

Hay vì lý do nào khác?

Như đã nêu ở trên, diễn biến cổ phiếu VCR diễn ra cùng thời điểm doanh nghiệp này công bố Bản báo cáo và Nghị quyết Đại hội cổ đông thường niên 2019 với nhiều cam kết và nhiều triển vọng.

Tuy nhiên, cũng theo bản Nghị quyết này, một trong những thông tin được các nhà đầu tư quan tâm tới và cho rằng có liên quan đến diễn biến tăng giá cổ phiếu liên tục trong thời gian vừa qua.

Đó là, tại Đại hội, 100% cổ đông tham dự đã tán thành và biểu quyết thông qua Phương án phát hành trái phiếu riêng lẻ chuyển đổi của VCR trong năm 2019.

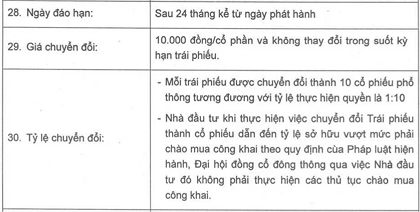

Theo đó, năm 2019 VCR dự kiến sẽ phát hành 3 triệu trái phiếu doanh nghiệp chuyển đổi thành cổ phiếu không có đảm bảo cho dưới 100 nhà đầu tư không kể nhà đầu tư chuyên nghiệp theo quy định hiện hành.

Cổ phiếu VCR liên tục tăng trần thời gian vừa qua

Cổ phiếu VCR liên tục tăng trần thời gian vừa qua

Giá phát hành là 100.000 đồng/ trái phiếu với lãi suất năm thứ nhất 11%/năm. Lãi suất năm thứ 2 điều chỉnh theo Lãi suất huy động tiết kiệm khách hàng cá nhân kỳ hạn 12 tháng của Ngân hàng Nông nghiệp và Phát triển Nông nghiệp nông thôn Việt Nam vào ngày làm việc đầu tiên sau 12 tháng kể từ ngày phát hành +4%, nhưng không thấp hơn 11%/năm.

Sau khi phát hành thành công, VCR dự kiến sử dụng toàn bộ số tiền thu được từ đợt phát hành để thực hiện dự án Khu đô thị Du lịch Cái Giá – Cát Bà ( Cát Bà Amatina)

Có nhiều lý do để hiểu được việc tại sao Vinaconex – ITC lại phải phát hành trái phiếu, trong đó liên quan chủ yếu đến việc Vinaconex – ITC cần “tiền tươi thóc thật” để giành lại hoàn toàn quyền kiểm soát dự án tỷ đô Cát Bà Amatina.

Dù khả năng bị thu hồi dự án đã qua đi, nhưng Vinaconex ITC sẽ phải đối mặt với không ít rủi ro, trong đó một trong những rủi ro lớn là việc vi phạm nghĩa vụ tài chính do không nộp tiền sử dụng đất trong thời gian dài.

Theo Thông báo số 51/TB-CCT ngày 9/1/2019 của Chi cục Thuế huyện Cát Hải, Vinaconex ITC vẫn còn nợ số tiền sử dụng đất của dự án lên đến 284,11 tỷ đồng (bao gồm cả tiền gốc và phạt chậm nộp).

Tuy nhiên, nhìn vào tình hình tài chính hiện nay, Vinaconex ITC không có nguồn vốn để nộp ngay tiền sử dụng đất này và điều này đã được chính Ban lãnh đạo Công ty thừa nhận tại Đại hội đồng cổ đông diễn ra vào ngày 7/3/2019 vừa qua.

Cổ phiếu VCR liên tục tăng trần thời gian vừa qua

Cổ phiếu VCR liên tục tăng trần thời gian vừa qua

Tính đến hết ngày 31/12/2018, tổng tài sản ngắn hạn của Vinaconex ITC vỏn vẹn 32,6 tỷ đồng, trong đó "Tiền và các khoản tương đương tiền" chỉ 6,75 tỷ đồng, còn lại chủ yếu là các khoản phải thu ngắn hạn, gồm 10,2 tỷ tiền "Tạm ứng" và phải thu khác.

Trong khi đó, tài sản dài hạn cũng không khá khẩm hơn khi toàn bộ tài sản nằm ở chi phí sản xuất kinh doanh, xây dựng dở dang tại chính Dự án Cát Bà Amatina. Đồng thời, toàn bộ tài sản hình thành từ dự án cũng đã được Vinaconex ITC sử dụng để đảm bảo cho khoản tiền vay từ các tổ chức tín dụng.

Ở chiều ngược lại, nợ ngắn hạn của Vinaconex ITC lên tới hơn 433,77 tỷ đồng, bao gồm các khoản thuế và các khoản phải nộp Nhà nước, các khoản cổ tức phải trả cổ đông và các khoản tiền đã thu từ khách hàng mua đất tại các khu B2, B3, BT4, A3 nằm trong diện dự kiến bị thu hồi như đã nêu ở trên.

Ngoài ra, Vinaconex ITC cũng đang phải chịu khoản vay tài chính tới hạn cuối năm 2018 lên tới hơn 85 tỷ đồng. Khoản vay này đã quá hạn thanh toán và được Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam giãn thời hạn trả nợ.

Trong một diễn biến khác, mặc dù là công ty con trực thuộc Tổng công ty Vinaconex, nhưng theo dự đoán của các nhà đầu tư, việc tái cấu trúc để triển khai dự án của Vinaconex ITC chủ yếu công ty này vẫn tự "bơi", bởi công ty mẹ đang theo đuổi chiến lược "ăn chắc" với những dự án có thể mang lại lợi nhuận ngay, thay vì đầu tư vào những dự án dài hơi như Cát Bà Amatina.

Chính vì vậy, việc phải tự chủ về tài chính và tiến hành huy động tiền thông qua việc phát hành trái phiếu của VCR sẽ dễ dàng hơn so với kế hoạch phát hành cổ phiếu.

Một điều ủng hộ cho kế hoạch phát hành trái phiếu của VCR là theo quy định mới từ Nghị định số 163/2018/NĐ-CP thay thế Nghị định số 90/2011/NĐ-C, điều kiện phát hành không cần phải có lãi năm liền kề, mà chỉ có báo cáo tài chính năm trước liền kề của năm phát hành được kiểm toán bởi tổ chức kiểm toán đủ điều kiện theo quy định. Trong đó, tổ chức kiểm toán được chấp thuận thực hiện kiểm toán báo cáo tài chính của đơn vị có lợi ích công chúng theo quy định của Luật Kiểm toán độc lập.

Do đó, mặc dù thua báo lỗ nặng trước đó vào năm 2017, 2018, VCR vẫn có thể được chấp nhận huy động trái phiếu doanh nghiệp nếu đảm bảo tuân thủ các điều kiện theo quy định mới.

Tuy nhiên, việc "có thể" được phát hành trái phiếu doanh nghiệp mới chỉ là điều kiện cần, trên thực tế VCR còn cần một điều kiện đủ hơn cả mới thuyết phục được các nhà đầu tư mua trái phiếu chuyển đổi của doanh nghiệp này là liên quan đến mệnh giá chuyển đổi.

Trong tờ trình xin phê duyệt kế hoạch phát hành trái phiếu, mệnh giá chuyển đổi mà VCR đưa ra ở mức 10.000 đồng/cổ phiếu, tương đương 1 trái phiếu đổi 10 cổ phiếu và không thay đổi trong suốt thời kỳ.

Mặc dù, mức giá chuyển đổi này tương đối thấp so với nhiều doanh nghiệp khác, thế nhưng, lưu ý rằng tình hình tài chính của VCR rơi vào hoàn cảnh rất khó khăn sau nhiều năm ngụp lặn với dự án.

Do phải gánh chịu chi phí lãi vay quá lớn cộng với tiền bảo lãnh để đầu tư vào Dự án Cát Bà Amatina đã ăn mòn vào lợi nhuận. Cùng với đó, VCR cũng liên tục đối mặt với nguy cơ mất cân đối về thanh toán.

Ngay trong báo cáo tài chính kiểm toán 2018, Công ty TNHH Kiểm toán và Định giá Việt Nam cũng đặc biệt lưu ý tới vấn đề tài sản ngắn hạn của Vinaconex ITC thấp hơn nhiều so với nợ ngắn hạn, cho thấy Vinaconex ITC có thể đang rơi vào tình trạng mất cân đối trong việc thanh khoản.

Việc lập báo cáo tài chính được lập trên cơ sở giả định rằng Công ty sẽ hoạt động liên tục. Tuy nhiên, do chu kỳ luân chuyển tài sản khác với chu kỳ thanh toán, nên bài toán tài chính đang là một dấu hỏi tại doanh nghiệp này.

Cùng với tình hình tài chính kinh doanh đi xuống, giá cổ phiếu của VCR cũng là một trong những yếu tố quyết định tới việc nhà đầu tư tham gia mua trái phiếu chuyển đổi riêng kẻ không đảm bảo này.

Để đảm bảo cho kế hoạch phát hành các trái phiếu chuyển đổi được thành công, thị giá của cổ phiếu VCR giao dịch trên sàn bắt buộc sẽ phải ở mức cao so với giá chuyển đổi sau này (ở đây theo phương án của VCR là 10.000 đồng/cổ phiếu).

Việt Trang

Theo Đầu tư Chứng khoán