Như đã thông tin trong bài viết trước đó “Điểm nhấn vĩ mô năm 2020: Tăng trưởng GDP 2020 phục hồi hơn kỳ vọng”. Việt Nam đã chứng kiến mức tăng trưởng GDP 2020 ở mức thấp nhất trong vòng 20 năm qua. Dù vậy, sự hồi phục của ngành nông nghiệp, hoạt động sản xuất và đặc biệt tiêu dùng nội địa trong nửa cuối năm 2020 là điểm sáng và giúp Việt Nam trở thành một trong số ít quốc gia hiếm hoi trên thế giới vẫn duy trì được tốc độ tăng trưởng dương.

Ảnh minh họa

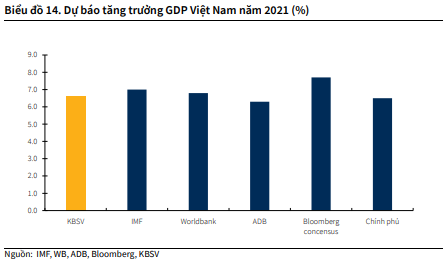

Trong báo cáo triển vọng kinh tế vĩ mô của Công ty Cổ phần Chứng khoán KB Việt Nam (KBSV) cũng cập nhật về triển vọng kinh tế Việt Nam năm 2021. Theo đó, KBSV dự báo tăng trưởng GDP năm 2021 đạt 6.6%.

Dự báo tăng trưởng GDP 2021

Trong năm 2021, KBSV kỳ vọng dịch Covid vẫn được kiểm soát tương đối tốt ở Việt Nam. Vắc-xin hiện tại đã phân phối tại một số nước phát triển với số lượng hạn chế và được kỳ vọng phân bố diện rộng, đến được những quốc gia có thu nhập trung bình thấp như Việt Nam sớm nhất cũng vào nửa sau của 2021. Do vậy, hoạt động dịch vụ, du lịch, lưu trú chưa thể hồi phục như thời điểm trước dịch và việc mở cửa cho các đường bay quốc tế cũng sẽ giới hạn trọng nhóm các quốc gia kiểm soát tốt dịch.

Với kịch bản cơ sở như trên, KBSV dự báo tăng trưởng GDP năm 2021 của Việt Nam đạt 6.6%. Các yếu tố hỗ trợ tăng trưởng bao gồm tiêu dùng nội địa, hồi phục hoạt động sản xuất chế biến chế tạo, các hiệp định FTAs, và sự quay lại của dòng vốn FDI. Trong khi đó, rủi ro sẽ đến từ việc áp thuế bổ sung của Mỹ và nguy cơ bị hạ xếp hạng tín nhiệm do nợ công cao.

Nguồn: Báo cáo KBSV

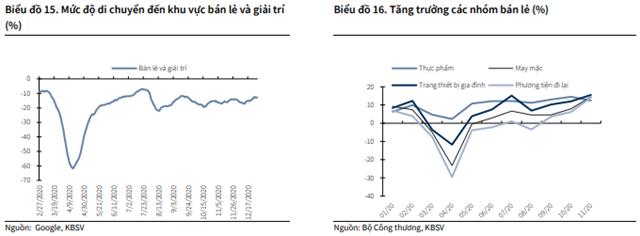

Chính phủ tiếp tục kiểm soát hiệu quả dịch bệnh trong những lần bùng phát gần đây là yếu tố then chốt giúp nhu cầu tiêu dùng nội địa hồi phục trong năm 2021. Khảo sát mức độ di chuyển của Google cho thấy di chuyển tới khu vực bán lẻ và giải trí, tuy chưa hồi phục như giai đoạn trước dịch (một phần do mức nền cao khi giai đoạn đó là dịp Tết Nguyên đán) nhưng duy trì tương đối ổn định trong vòng 5 tháng qua với xu hướng tăng dần. Nhu cầu tiêu dùng tích cực khi đơn đặt hàng mới của ngành sản xuất hàng tiêu dùng trong chỉ số PMI liên tục tăng trong vòng 6 tháng qua.

Bên cạnh đó, tăng trưởng doanh thu bán lẻ tăng dần trong 6 tháng cuối của năm 2020 ở tất cả các nhóm và KBSV kỳ vọng tăng trưởng tiêu dùng sẽ phục hồi về mức tăng trước trước đại dịch với tổng doanh thu bán lẻ hàng hóa và dịch vụ tiêu dùng dự kiến tăng 8-9% trong năm 2021.

Nguồn: Báo cáo KBSV

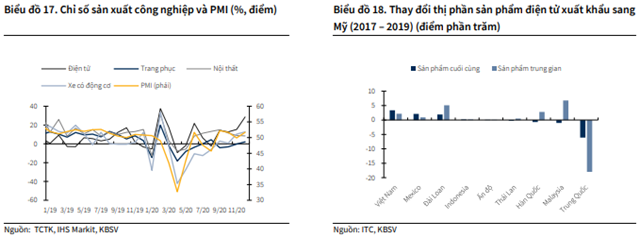

Hoạt động sản xuất chế biến chế tạo của Việt Nam đang trên đà hồi phục mạnh mẽ kể từ tháng 4/2020. Dữ liệu xuất khẩu, PMI và IIP cho thấy sự hồi phục này không đồng đều giữa các nhóm ngành, chủ yếu đến từ ngành sản xuất hàng điện tử và linh kiện. Động lực của ngành sản xuất điện tử hiện đang rất mạnh với nhu cầu ở mức cao, thể hiện qua số lượng đơn hàng mới liên tục tăng trong vòng nhiều tháng qua tại các quốc gia trụ cột trong chuỗi giá trị như Hàn Quốc, Trung Quốc, Đài Loan. Do vậy, chúng tôi kỳ vọng Việt Nam sẽ tiếp tục hưởng lợi từ chu kỳ trên, khi Việt Nam ngày càng củng cố vị thế với tư cách là trung tâm sản xuất hàng đầu Đông Nam Á (Việt Nam đã lấy được thị phần xuất khẩu sản phẩm điện tử sang Mỹ từ Trung Quốc với cả sản phẩm trung gian và cuối cùng).

Nguồn: Báo cáo KBSV

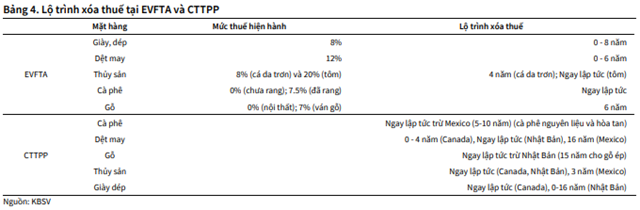

Ba hiệp định thương mại lớn nhất mà Việt Nam đã tham gia và ký kết trong vòng 2 năm qua là CTTPP, EVFTA và RCEP. Trong đó, đáng chú ý là CTTPP và EVFTA đã có hiệu lực từ 2019 và 2020, mở đường cho việc gia tăng thương mại giữa EU, 6 nước đối tác trong CTTPP và Việt Nam. EVFTA đã loại bỏ gần 99% thuế hải quan giữa hai nước với lộ trình 8 năm trong khi CTTPP cam kết xóa 97% - 100% hàng hóa từ Việt Nam tùy từng đối tác với lộ trình 16 năm.

Nguồn: Báo cáo KBSV

Điểm khác biệt trong RCEP là quy tắc xuất xứ, khi Trung Quốc, Hàn Quốc và ASEAN là những đối tác chính Việt Nam nhập khẩu nguyên vật liệu đầu vào và hàng hóa xuất khẩu sang thị trường các nước thành viên RCEP sẽ có thể đáp ứng điều kiện xuất xứ một cách dễ dàng hơn. Như vậy, các hiệp định FTAs sẽ tạo ra một sự thúc đẩy rất cần thiết cho các ngành công nghiệp của Việt Nam và việc xóa bỏ thuế quan sẽ có lợi cho các ngành xuất khẩu chủ lực, bao gồm sản xuất điện thoại và các sản phẩm điện tử, dệt may, da giày, nông sản (gạo và cà phê) và thủy sản (cá da trơn và tôm).

Thu hút vốn đầu tư FDI vào Việt Nam được kỳ vọng sẽ có nhiều khởi sắc mặc dù phải đối mặt với nhiều cạnh tranh từ các quốc gia ASEAN và Ấn Độ. CTTPP và EVFTA đã có hiệu lực, và RCEP vào nửa cuối năm sau giúp Việt Nam có lợi thế tự do thương mại đối với đối tác thương mại lớn, cùng với việc kiểm soát tốt dịch bệnh giúp hoạt động sản xuất hồi phục trở lại là yếu tố tạo sự khác biệt giữa Việt Nam và các nước trong khu vực. Trong năm 2020, mặc dù việc hạn chế đi lại khiến kế hoạch đầu tư sang Việt Nam bị hoãn, tổng vốn FDI đăng ký cấp mới trong năm 2020 chỉ giảm 12.5% so với cùng kỳ và FDI giải ngân chỉ giảm 2% YoY. Điều này khiến triển vọng dòng vốn FDI cho năm 2021 tích cực hơn.

Ở chiều ngược lại, KBSV đánh giá khả năng áp thuế bổ sung từ Bộ Thương mại Mỹ sau khi điều tra thương mại Việt Nam và rủi ro bị hạ bậc tín nhiệm là 2 yếu tố rủi ro tác động đến tăng trưởng kinh tế Việt Nam trong giai đoạn tới:

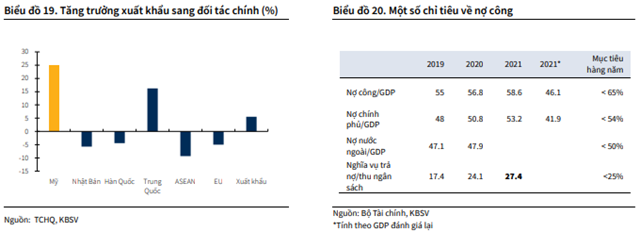

Bộ Thương Mại Mỹ đã hoàn thành phiên điều trần về việc điều tra thương mại theo Mục 301, Đạo luật Thương Mại 1974 về việc nhập khẩu và sử dụng gỗ khai thác và hành vi của Việt Nam vào việc định giá thấp đồng tiền và hậu quả gây ra cho thương mại Mỹ vào cuối tháng 12/2020. Bên cạnh đó, động thái cáo buộc Việt Nam là thao túng tiền tệ từ Bộ Tài chính Mỹ cho thấy nhiều khả năng Việt Nam sẽ bị áp thuế bổ sung, hoặc trong kịch bản tệ hơn là bị áp thuế toàn diện đối với hàng hóa xuất khẩu sang Mỹ tương tự như Trung Quốc giai đoạn 2018. Chính quyền của tổng thống Trump sẽ có khoảng 2 tuần để đưa ra quyết định áp thuế đối với Việt Nam trước khi chuyển giao quyền lực cho tổng thống mới. Trong trường hợp kịch bản xấu nhất xảy ra, tác động trước mắt là hoạt động xuất khẩu bị ảnh hưởng. Mỹ là đối tác xuất khẩu lớn nhất của Việt Nam và tăng trưởng xuất khẩu sang Mỹ tăng nhanh trong vòng 2 năm qua là một trong những động lực chính của tăng trưởng GDP giai đoạn này.

Nguồn: Báo cáo KBSV

Chính sách tài khóa nới lỏng trong năm 2020 nhằm hỗ trợ các tác động của Covid-19 đã khiến thâm hụt ngân sách tăng từ mức 3.4% GDP năm 2019 lên 4.2% GDP năm 2020. Nghĩa vụ trả nợ so với thu NSNN ước tính năm 2020 là 24% và năm 2021 có thể vượt ngưỡng 25% GDP của Quốc Hội. Bên cạnh đó, để tiếp tục hỗ trợ phục hồi kinh tế và trang trải các khoản vay cũ, dự báo thâm hụt ngân sách và nợ công Việt Nam sẽ vẫn duy trì mức cao trong năm 2021 lần lượt ở mức 4% GDP và 58% GDP (đối với GDP chưa đánh giá lại). Điều này sẽ khiến rủi ro bị hạ bậc tín nhiệm tăng cao, khi trước đó (tháng 12/2019) Moody’s đã hạ triển vọng Việt Nam xuống tiêu cực với tiềm ẩn rủi ro chậm trả nghĩa vụ nợ gián tiếp của Chính phủ.

Dự báo lạm phát 2021

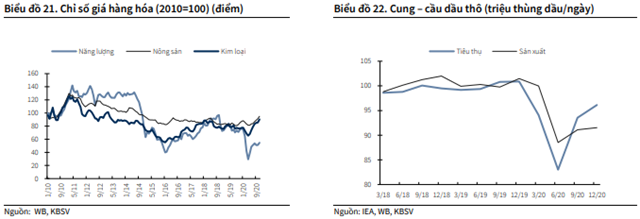

KBSV dự báo lạm phát trong năm 2021 là 3.6%, với rủi ro nghiêng về giá hàng hóa duy trì đà tăng và độ trễ của chính sách tiền tệ - tài khóa mở rộng.

Dịch Covid-19 đã thay đổi sự cân bằng cung – cầu trong hàng hóa nguyên liệu trong năm 2020 và khiến giá hàng hóa giảm mạnh. Tuy nhiên, giá hàng hóa đã phục hồi đáng kể từ nửa cuối năm 2020 với một trong những động lực chính đến từ Trung Quốc. Trung Quốc đã đẩy mạnh nhập khẩu năng lượng, kim loại (do tăng đầu tư vào cơ sở hạ tầng) và các mặt hàng nông nghiệp (nhằm đảm bảo an ninh lương thực). Tuy nhiên, nếu so sánh mức biến đông giá lương thực trong giai đoạn 2011, mức tăng giá trong nửa cuối 2020 vẫn chưa đáng lo ngại. Thêm vào đó, dự báo nguồn cung lương thực nói chung vẫn đầy đủ trong năm 2021 khi tỷ lệ tổng dự trữ trên nhu cầu sử dụng đã đạt trung bình gần 30% kể từ năm 2015, tăng từ mức dưới 20% trong 2011. Do vậy, chỉ số giá lương thực của Worldbank dự kiến sẽ chỉ tăng thêm 1.5% vào năm 2021 và tác động tới lạm phát 2021 sẽ cần được theo dõi thêm, nhưng không quá lo ngại như giai đoạn 2011. Điểm tích cực trong năm 2021 là giá thịt lợn sẽ không còn tăng đột biến như giai đoạn trước khi nguồn cung thịt lợn được tăng cường. Chính phủ đã ưu tiên tăng sản lượng thịt lợn trong nước, sau khi dịch bệnh ASF bùng phát. Ước tính sản lượng thịt lợn hơi xuất chuồng cả năm 2020 tăng 4.4% so với năm 2019 và xu hướng tăng tiếp tục duy trì.

Nguồn: Báo cáo KBSV

KBSV kỳ vọng rằng thị trường dầu mỏ sẽ giảm lượng tồn kho trong suốt năm 2021 do nhu cầu tiếp tục phục hồi và thỏa thuận cắt giảm nguồn cung của OPEC+ được giữ cho đến hết năm 2021 với kỳ vọng vắc-xin sẽ được phân phối trên diện rộng vào nửa cuối năm. Giá dầu Brent dự báo từ EIA sẽ đạt trung bình USD48.5/thùng trong năm 2021, tương đương với mức tăng 17% YoY.

Chính phủ tiếp tục đẩy lùi lộ trình tăng giá của các dịch vụ công trong năm 2021 khi Nghị quyết về dự toán ngân sách Nhà nước năm 2021 đã chính thức được Quốc hội thông qua, với quyết định không tăng lương cơ sở cho cán bộ, công chức, viên chức trong năm 2021. Do vậy, giá các dịch vụ y tế cũng sẽ không điều chỉnh theo. Ngoài ra, lộ trình tăng học phí theo Nghị định số 86/2015/NĐ-CP cũng sẽ kết thúc vào năm 2020 và hiện tại KBSV chưa quan sát thấy động thái tiếp theo của Chính phủ trong năm học 2021-2022. Tuy nhiên, với việc duy trì chính sách tiền tệ và tài khóa mở rộng trong năm 2020 và 2021, độ trễ của chính sách sẽ tạo những áp lực tới lạm phát.

Nguồn: Báo cáo KBSV

Dự báo lãi suất 2021

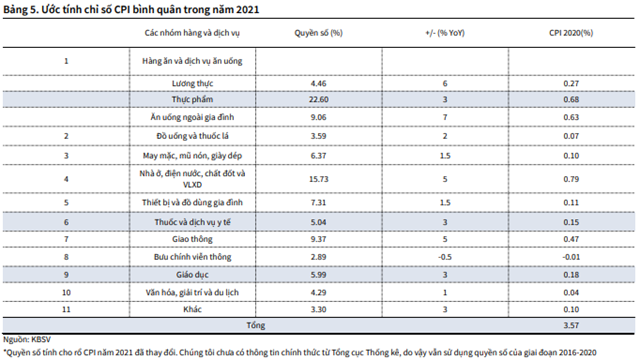

KBSV cho rằng chính sách tiền tệ sẽ duy trì trạng thái nới lỏng trong năm 2021 nhằm tiếp tục hỗ trợ các doanh nghiệp và hộ gia đình gặp khó khăn. Nhiều khả năng NHNN sẽ hạ lãi suất điều hành thêm 1 lần nữa trong nửa đầu năm 2021, khi áp lực giá tiêu dùng vẫn chưa đáng lo ngại. Tăng trưởng M2 sẽ tăng nhẹ so với năm 2020, dự kiến đạt 14% và nằm trong biên độ NHNN duy trì từ năm 2018. Mức tăng trưởng này được đánh giá là vừa đủ để có thể cung cấp một lượng tiền lớn vào nền kinh tế (khoảng 1.5 triệu tỷ đồng) và không tạo áp lực lên bong bóng giá tài sản. Tuy nhiên, điểm bất lợi trong năm 2021 là công cụ bơm tiền đồng thông qua việc mua ngoại tệ bị hạn chế. Trong trường hợp thanh khoản thiếu hụt tạm thời, nhiều khả năng NHNN sẽ phải nới thời gian đáo hạn trên thị trường OMO (hiện tại là 7 ngày).

KBSV kỳ vọng tăng trưởng tín dụng tiếp tục đà hồi phục trong năm 2021, với mức tăng 12 – 14% khi quan sát thấy các chỉ số chỉ báo như IIP, PMI cho thấy hoạt động sản xuất đang dần phục hồi, cũng như mặt bằng lãi suất cho vay đang ở mức thấp trong nhiều năm qua nhờ định hướng chính sách của NHNN. Tín dụng kỳ vọng sẽ hồi phục nhanh trong nửa cuối năm 2021, trong kịch bản vắc-xin được phân phối rộng trên nhiều quốc gia tạo điều kiện cho hoạt động sản xuất hồi phục.

Tính đến thời điểm hiện tại, mặt bằng lãi suất liên ngân hàng và lợi suất TPCP đã chạm mức đáy từ trước đến nay trong khi lãi suất huy động cũng giảm xuống mức thấp nhất trong vòng 15 năm qua. KBSV dự báo mặt bằng lãi suất có thể sẽ chạm đáy vào nửa đầu năm 2021, khi NHNN hạ lãi suất điều hành thêm 1 lần nữa và tăng nhẹ trở lại trong nửa cuối năm 2021 khi: 1) Kênh bơm thanh khoản tiền đồng vào thị trường bị giới hạn do công cụ mua ngoại tệ bị hạn chế và có thể đẩy mặt bằng lãi suất trên thị trường 2 tăng; 2) Tốc độ tăng trưởng tín dụng trong 6 tháng cuối năm thường sẽ hồi phục nhanh; và 3) Lộ trình siết tỉ lệ huy động ngắn cho vay trung và dài hạn có hiệu lực vào tháng 10/2021 sẽ đẩy mạnh mức độ cạnh tranh về tiền gửi và làm đảo chiều xu hướng lãi suất tiền gửi đang giảm.

Nguồn: Báo cáo KBSV

Dự báo tỷ giá 2021

Kịch bản của đồng VND trong năm 2021 sẽ tăng giá khoảng 0.5 – 1% – trong bối cảnh nguồn cung ngoại tệ tích cực và đồng USD giảm giá cũng với những nỗ lực của NHNN nhằm gỡ bỏ mác thao túng tiền tệ.

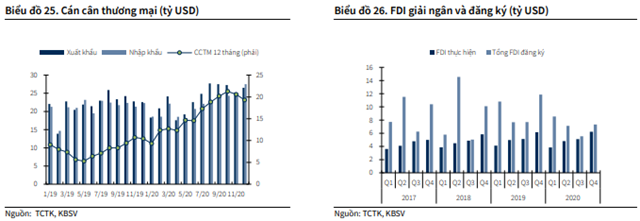

Nguồn cung ngoại tệ được đánh giá vẫn duy trì trạng thái dồi dào 2021, khi hoạt động xuất nhập khẩu và kỳ vọng dòng vốn FDI chảy mạnh về Việt Nam. IMF đã dự báo khối lượng thương mại toàn cầu sẽ tăng khoảng 8% vào năm 2021 và với tỷ trọng đóng góp ngày càng cao trong xuất khẩu toàn cầu, Việt Nam chắc chắn sẽ được hưởng lợi từ sự phục hồi thương mại toàn cầu. Dòng vốn FDI giải ngân cũng kỳ vọng tích cực nhờ sự dịch chuyển sản xuất và hiệu quả của vắc-xin Covid-19.

Nguồn: Báo cáo KBSV

Xu hướng của đồng USD nghiêng nhiều về phía giảm giá trong năm 2021 nhờ các tín hiệu như sau:

Thứ nhất, Sự lạc quan về vắc-xin Covid-19 giúp các nhà đầu tư chuyển hướng chú ý hơn sang các tài sản rủi ro, thay vì đồng tiền trú ẩn như USD và khiến cho cầu USD giảm;

Thứ hai, Sự chuyển giao chính quyền của Mỹ vào đầu năm 2021 với việc chính quyền Dân chủ lên nắm quyền sẽ tăng khả năng duy trì chính sách tài khóa và tiền tệ mở rộng tại Mỹ;

Thứ ba, Lập trường ôn hòa của Fed, ít nhất cho đến hết năm 2021 và việc Fed chuyển sang mục tiêu lạm phát trung bình có nghĩa là: (1) lãi suất thực duy trì âm; (2) đường cong lợi suất dốc hơn; và (3) đồng đô la yếu hơn.

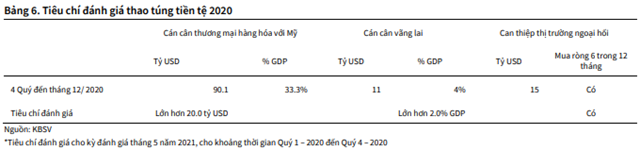

VND sẽ tiếp tục chịu áp lực tăng giá trong năm 2021 khi chúng tôi đánh giá tiêu chí thao túng tiền tệ cho kỳ đánh giá tháng 5/2021 và cho thấy Việt Nam vẫn vi phạm cả ba tiêu chí. Như vậy ngoại trừ trường hợp Việt Nam đàm phán thành công với Bộ Tài chính Mỹ trong giai đoạn tới đây, mác thao túng tiền tệ của Việt Nam sẽ vẫn được duy trì trong kỳ đánh giá tiếp theo. Trong khi đó, những động thái thay đổi chính sách quản lý ngoại hối của NHNN cho thấy NHNN đã và sẽ không còn tích cực can thiệp vào thị trường ngoại tệ một chiều và đồng VND sẽ được điều tiết theo cung-cầu của thị trường.

Nguồn: Báo cáo KBSV

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành

Theo KTDU