Trong 9 tháng năm 2020, thu nhập của VCB tăng yếu, chi phí cao, chưa ghi nhận lợi nhuận bất thường.

Ảnh minh họa

Bộ phận phân tích của Công ty Cổ phần Chứng khoán Rồng Việt (VDSC) mới đây vừa có báo cáo cập nhật đối với Ngân hàng Thương mại Cổ phần Ngoại thương (HSX: VCB).

Tăng trưởng tín dụng giảm tốc và NIM chịu áp lực

Trong Q3 2020, TN lãi giảm 1,5% YoY, kéo tăng trưởng TN lãi thuần 9 tháng xuống -0,4% YoY. Do là nhân tố đóng góp lớn nhất vào TNHĐ (75% trong 9T2020), NII đi ngang giải thích cho việc TNHĐ giảm -1,3% 9T, khi các khoản TN khác không thay đổi đáng kể. TN lãi thuần giảm do tín dụng giảm tốc cũng như NIM thu hẹp, vốn là tác động của đại dịch.

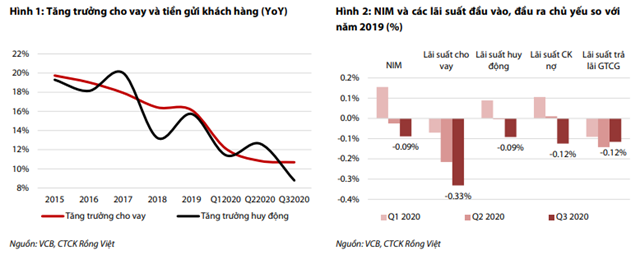

Trong 9T2020, mở rộng tín dụng cho thấy sự giảm tốc đáng kể (+6,5% YTD, so với +11,9% YTD trong 9T2019). Cho vay khách hàng, vốn chiếm phần lớn dư nợ tín dụng, chỉ tăng 6,7% kể từ cuối năm 2019. Tăng trưởng tín dụng và cho vay trì trệ, cũng như thanh khoản dồi dào dẫn đến huy động khách hàng tăng trưởng khiêm tốn, mặc dù chiếm phần lớn nguồn vốn huy động (bao gồm tiền gửi khách hàng và giấy tờ có giá). VCB duy trì mức chênh lệch dương giữa tăng trưởng cho vay và huy động trong quý 3. Mặc dù hiệu quả tăng trưởng cho vay kém, việc mức tăng trưởng dư nợ cho vay cao hơn so với trung bình ngành vẫn thể hiện thị phần cho vay ổn định. Trong năm 2021, VDSC kỳ vọng VCB sẽ duy trì chênh lệch dương giữa tăng trưởng cho vay và tiền gửi nhờ thanh khoản dồi dào và lãi suất thấp.

NIM cũng gặp phải các sức ép đến từ lãi suất đầu ra. Lợi suất tài sản giảm mạnh hơn chi phí vốn là nguyên nhân khiến NIM giảm trong quý 3. NIM (TTM) đến cuối tháng 9 được ghi nhận ở mức 3,01%, giảm 6 bps so với quý 2. Lãi suất cho vay giảm mạnh là nguyên nhân chính, do VCB buộc phải đưa ra mức lãi suất ưu đãi để hỗ trợ khách hàng bị ảnh hưởng.

Trong quý 4, VDSC kỳ vọng tốc độ thu hẹp NIM sẽ chậm lại. Lãi suất huy động được dự báo sẽ giảm do thanh khoản lành mạnh và các biện pháp điều chỉnh để phù hợp với mức cắt giảm lãi suất cho vay. Trong năm 2021, tùy thuộc vào tình hình đại dịch và kết quả của đợt tăng vốn, VDSC kỳ vọng NIM sẽ dao động trong khoảng 2,9-3,1% do mức thanh khoản hiện tại có thể duy trì mức chênh lệch dương giữa tăng trưởng cho vay và huy động. Sự phục hồi kinh tế có thể kéo theo nhu cầu cho vay tăng vọt và qua đó, gián tiếp làm tăng mạnh lãi suất cho vay. Việc tăng vốn khiến ROE giảm cũng có thể tạo áp lực lên việc tăng trưởng lợi suất tài sản.

Nguồn: Báo cáo VDSC

Một số mảng kinh doanh ghi nhận tăng trưởng chậm

VCB được biết đến là ngân hàng hàng đầu trong lĩnh vực tài trợ thương mại và thanh toán quốc tế với thị phần lớn, thương hiệu lâu đời và cơ sở khách hàng rộng bao gồm các nhà xuất nhập khẩu hàng đầu.

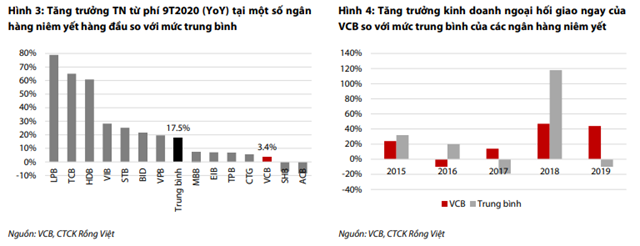

VDSC đánh giá đây là một luận điểm đầu tư vững chắc dựa trên tiềm năng của Việt Nam trong thương mại quốc tế, qua đó thúc đẩy đáng kể nhu cầu thanh toán quốc tế và ngoại hối. Tuy nhiên, tốc độ tăng trưởng trong các phân khúc này của VCB gần đây đang nằm dưới mức trung bình. Xem xét quy mô của ngân hàng và tiềm năng của thị trường, VDSC cho rằng sự gia tăng thâm nhập của các ngân hàng khác là điều dễ hiểu, do đó thị phần của VCB có thể bị thu hẹp trong ngắn hạn.

Trong dài hạn, VDSC cho rằng dư địa của thị trường vẫn còn rất lớn. Thị phần của VCB dự kiến sẽ dần ổn định dựa trên nền tảng vững mạnh. Mạng lưới toàn cầu rộng khắp (với hơn 2.000 ngân hàng trên toàn thế giới) và các dịch vụ đạt tiêu chuẩn quốc tế với chiến lược ngân hàng định hướng ngoại thương kể từ khi thành lập là các lợi thế cạnh tranh giúp củng cố niềm tin vào khả năng duy trì thế mạnh và thị phần của ngân hàng. Tài trợ thương mại và thanh toán quốc tế vẫn sẽ là động lực tăng trưởng bất chấp áp lực ngắn hạn của cạnh tranh gia tăng và đại dịch.

Trong 9T2020, TN từ phí dịch vụ và hoa hồng của VCB tăng trưởng yếu (-2,6% YoY), nhưng TN dịch vụ thuần vẫn duy trì mức tăng trưởng nhẹ 3,4% YoY do chi phí dịch vụ và hoa hồng giảm mạnh. Mức tăng này vẫn thấp hơn đáng kể so với hầu hết các ngân hàng niêm yết, đạt bình quân 18% YoY.

VDSC ước tính rằng một phần lớn của nguồn TN này đến từ mảng thanh toán và một phần khác đến từ bancassurance. Do đó, VDSC cho rằng thị trường thanh toán đang có sự cạnh tranh cao, khi các ngân hàng khác bắt đầu cung cấp các chương trình ưu đãi phí để thu hút CASA và tăng thị phần, đồng thời quá trình chuyển đổi số hướng dến thanh toán không dùng tiền mặt cũng giúp tiết kiệm chi phí thu hút khách hàng và chi phí chuyển đổi.

Trong Q4, VDSC dự đoán tăng trưởng TN thuần từ hoạt động dịch vụ sẽ phục hồi nhẹ do nền so sánh thấp (Q4/2019 ghi nhận giảm 31% QoQ). Trong năm 2021 và dài hạn hơn, VDSC kỳ vọng TN từ thanh toán sẽ tăng trưởng ở mức hai con số do nhu cầu thương mại quốc tế tăng trở lại.

Nguồn: Báo cáo VDSC

Đối với TN từ bancassurance, thỏa thuận bancassurance độc quyền với FWD đã mang về cho VCB 400 triệu USD phí trả trước (tương đương 40% LNTT năm 2019), sẽ được phân bổ trong 5 năm. Điều này mang lại cho VCB một khoản TN bất thường hàng năm, vốn chưa được ghi nhận trong 9T2020. VDSC kỳ vọng TN bất thường này sẽ được ghi nhận trong Quý 4 để hỗ trợ TNHĐ. Một nguyên nhân khác khiến TN dịch vụ tăng trưởng yếu là sự giảm tốc của tăng trưởng dư nợ cho vay trong 9T2020, qua đó ảnh hưởng đến TN phí bancassurance. Trong năm 2021, TN thuần từ dịch vụ dự kiến sẽ được hỗ trợ bởi việc tăng tốc mở rộng danh mục cho vay.

Về thế mạnh kinh doanh ngoại hối của VCB, ngân hàng này đã duy trì tốc độ tăng trưởng cao trong kinh doanh ngoại hối giao ngay kể từ năm 2017. Đây là động lực chính cho TN từ kinh doanh ngoại hối (chiếm hơn 80% trong năm 2018 và 2019). Trong 9T2020, tốc độ tăng trưởng có phần chậm lại, khi VCB chỉ ghi nhận tăng trưởng 16,9% LN từ kinh doanh ngoại hối (9T2019 ghi nhận mức tăng trưởng hơn 50%).

VDSC cho rằng lượng giao dịch giảm là do dòng vốn FDI và kim ngạch xuất nhập khẩu tăng trưởng yếu. Điều này cũng vô hiệu hóa tác động tích cực của việc mở rộng chênh lệch giá mua – bán của tỷ giá USDVND. Tuy nhiên, về dài hạn, VDSC dự đoán rằng vai trò vững chắc trong lĩnh vực giao dịch ngoại hối, lợi thế sở hữu hệ thống thanh toán liên ngân hàng đa phương, đa tệ (VCB-Money) có hầu hết các tổ chức tín dụng trong nước và một số chi nhánh ngân hàng nước ngoài mở và duy trì tài khoản ngoại tệ, cùng với dịch vụ chất lượng cao là các luận điểm đầu tư vững chắc để đặt niềm tin vào đà tăng trưởng mạnh mẽ cũng như thị phần lớn trong lĩnh vực giao dịch ngoại hối của VCB. VDSC cũng kỳ vọng TN từ ngoại hối sẽ đóng góp một phần ổn định từ 5-8% vào TNHĐ.

Chi phí tín dụng tăng mạnh vì nợ xấu gia tăng dưới tác động của đại dịch

Nợ xấu của VCB tăng lên 1.0% trong quý 3 từ mức 0,8% trong quý 2 do ảnh hưởng của đại dịch. Tuy nhiên, chiến lược trích lập dự phòng thận trọng đã giúp tạo ra một bộ đệm tốt giúp giảm bớt áp lực trong thời kì đại dịch. VCB duy trì chi phí tín dụng trong kì cho các khoản vay trên 1% trong nhiều năm.

Trong 9T2020, trong khi nợ xấu tại các ngân hàng lớn khác vốn có tỷ lệ NPL thấp (ACB & TCB) tăng gấp nhiều lần, thì VCB lại chứng kiến chi phí tín dụng tăng 25% so với cùng kỳ năm ngoái, trong đó tỉ lệ chi phí tín dụng trên dư nợ cho vay giảm nhẹ. VCB thậm chí còn tăng LLR lên hơn 200% trong 9 tháng, đạt đỉnh hơn 250% trong quý 2/2020, trong khi lãi suất cho vay thấp hơn các ngân hàng cùng ngành nên được hiểu là có mức rủi ro thấp hơn.

VDSC ước tính rằng bộ đệm dự phòng này có thể hấp thụ mức NPL lên đến 1,2% trong quý 4 và vẫn duy trì LLR trên 170% mà không cần tăng chi phí tín dụng trên tỷ lệ cho vay, với giả định không xóa nợ xấu.

Triển vọng 2020/2021

Quý cuối năm 2020 có thể sẽ chứng kiến một kết quả tích cực đáng kể nhờ ghi nhận phí trả trước. VDSC ước tính LNTT tăng trưởng 23% trong quý cuối năm, trong đó TN bất thường đóng góp 22%. Cho năm 2020, VDSC ước tính LNTT tăng trưởng âm -2%, trong khi TNHĐ tăng nhẹ 5%. Điều này là do OPEX tăng 6% và chi phí dự phòng tăng 24%. Nhìn chung, khoản phí trả trước chỉ giúp bù đắp một phần sự giảm tốc của hoạt động cho vay chính và TN ngoài lãi. NIM ước tính giảm còn 2,9%. Nợ xấu có thể ổn định ở mức 1,0%, nhờ vào việc xóa nợ bù đắp cho tỉ lệ hình thành nợ xấu mới. Tỷ lệ chi phí tín dụng trên dư nợ cho vay được dự đoán là 1,1%, tương đương với việc chi phí dự phòng tăng 24%, giữ LLR trên 200%.

Năm 2021, VDSC kỳ vọng rằng việc kiểm soát được đại dịch sẽ thúc đẩy sự phục hồi kinh tế và hoạt động cho vay của VCB. VDSC kỳ vọng tín dụng của VCB sẽ tăng trưởng 13-15%, do nhu cầu vay trở lại và đợt tăng vốn VCB thông qua đợt phát hành riêng lẻ, mà VDSC giả định trong mô hình một đợt bán vốn bằng 50% kế hoạch (kế hoạch là 6,5% vốn điều lệ) với mức giá 80.000 đồng/cổ phiếu.

Ngoài đà tăng trưởng cho vay mạnh mẽ kéo theo NIM phục hồi, VDSC dự đoán chênh lệch tăng trưởng cho vay và huy động vẫn duy trì ở mức dương (2-3%) do thanh khoản dồi dào. LNTT sẽ tăng trưởng 16% (26.375 tỷ đồng), trong khi chi phí tín dụng tăng với tốc độ chậm hơn (+4%) do nền so sánh cao.

Trên thực tế, VDSC cho rằng tỷ lệ chi phí tín dụng trên cho vay sẽ giảm nhẹ xuống 1,0%. Phí trả trước sẽ chiếm khoảng một phần ba mức tăng LNTT, trong khi đó TN lãi mở rộng mạnh mẽ (+14%) là chìa khóa cho đà tăng trưởng năm 2021.

VDSC cho rằng hệ số CIR sẽ được duy trì ở mức 35% để không gây áp lực lên LNTT. Nợ xấu dự kiến sẽ được duy trì ở mức 1,1% trong trường hợp đại dịch được kiểm soát trong nửa đầu năm 2021 với độ trễ trong ghi nhận nợ xấu kì vọng kéo dài tối đa đến cuối năm 2021 và hiệu lực của Thông tư 01 sẽ được giảm dần dần chứ không kết thúc ngay lập tức. Điều này sẽ làm dịu bớt áp lực lên LLR, vốn ước tính đạt 200%. ROA dự kiến sẽ tăng lên 1,6% vào năm 2021 và 1,7-1,8% trong dài hạn để bù đắp cho sự sụt giảm ROE (17,5-19,0%) dưới tác động của đợt phát hành riêng lẻ.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành

Theo KTDU