Công ty Cổ phần Chứng khoán KB Việt Nam (KBSV) khuyến nghị MUA với mã cổ phiếu DRC, doanh nghiệp sản xuất lốp xe hàng đầu Việt Nam với hai loại sản phẩm chủ lực là lốp Radial và lốp Bias. Giá mục tiêu 26,800VNĐ cho triển vọng 12 tháng.

Ảnh minh họa

Bộ phận phân tích của KBSV mới đây cũng đã có báo cáo cập nhật đối với Công ty Cổ phần Cao su Đà Nẵng (DRC).

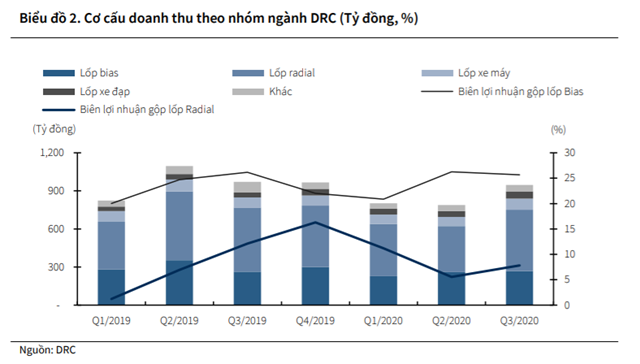

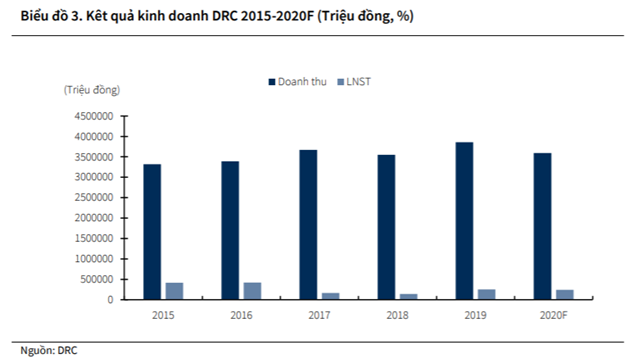

Lũy kế 9 tháng đầu năm, lợi nhuận DRC đạt 147.0 tỷ đồng (-13.4 % YoY), doanh thu 2,538.6 tỷ đồng (-12.2% YoY) và biên lợi nhuận gộp đạt 15%, tăng nhẹ so với mức 13.9% cùng kỳ. Kết quả kinh doanh tiêu cực chủ yếu do sản lượng tiêu thụ sụt giảm bởi nhu cầu thấp bởi ảnh hưởng từ dịch Covid-19 và chi phí bán hàng cao do cạnh tranh gia tăng.

Kết quả kinh doanh Q3/2020 với lợi nhuận 61.6 tỷ đồng (+28.5% qoq), doanh thu 946.7 tỷ đồng (+20% qoq), biên lợi nhuận gộp tăng lên mức 15.3% (so với mức 15.1% của Q2/2020). Trong đó, doanh thu từ mảng lốp Radian tăng mạnh 33.4% và mảng lốp Bias, xe máy, xe đạp ghi nhận tăng lần lượt 3%, 20%, 27% so với quý trước.

Nguồn: Báo cáo KBSV

Nguồn: Báo cáo KBSV

DRC là doanh nghiệp sản xuất lốp xe tại Việt Nam với hai loại sản phẩm chủ lực là lốp Radial và lốp Bias có công suất 600,000 lốp/năm cho mỗi dòng phục vụ cho nhu cầu tiêu thụ nôi địa và xuất khẩu chủ yếu sang Mỹ, Brazil và Ấn Độ. KBSV cho rằng việc đẩy mạnh sản xuất lốp Radial là bước đi đúng đắn của doanh nghiệp khi xu hướng Radial hóa trong sản xuất lốp xe đã và đang lan rộng trên toàn cầu.

Kỳ vọng hồi phục nhu cầu tiêu thụ lốp xe hậu Covid-19 cùng triển vọng tăng trưởng khả quan

Sản lượng tiêu thụ lốp xe dần cải thiện nhờ nhu cầu tiêu thụ xe hồi phục tích cực: Dịch bệnh Covid-19 bùng phát, đặc biệt là các lệnh giãn cách xã hội được thực hiện ở Việt Nam và nhiều nước trên thế giới đã tác động tiêu cực tới nhu cầu tiêu thụ các phương tiện giao thông khiến doanh thu DRC sụt giảm trong 9 tháng đầu năm, tuy nhiên đã ghi nhận dấu hiệu cho thấy sự cải thiện tốt tại cả thị trường xuất khẩu và nội địa. Trong kịch bản dịch bệnh sớm được kiểm soát trên toàn cầu khi các nước tiến hành tiêm vaccine trên diện rộng, KBSV kì vọng sản lượng tiêu thụ sẽ gia tăng trở lại giúp doanh nghiệp đạt được mức tăng trưởng cao trong tương lai.

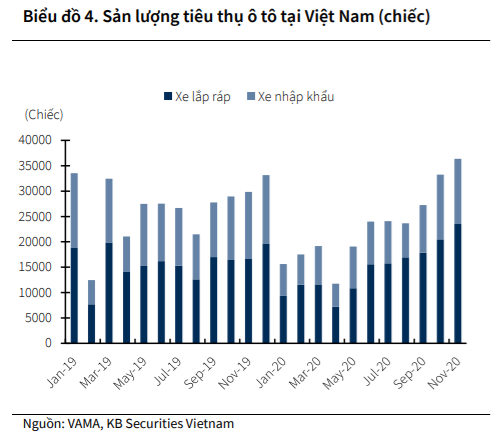

Đối với thịtrường nội địa, theo Hiệp hội các nhà Sản xuất Ô tô Việt Nam (VAMA), sau khi giảm mạnh trong 9 tháng đầu năm, doanh số bán hàng toàn thị trường tháng 10 và 11 tăng đột biến đạt 69,613 xe (tăng 18.4% YoY), trong đó đóng góp chính từ xe lắp xe ráp trong nước với mức tăng trưởng ấn tượng 33% YoY nhờ: (1) tình hình dịch bệnh trong nước được kiểm soát tốt giúp nhu cầu tiêu thụ ô tô hồi phục; (2) Chính phủ ban hành Nghị định 70/2020/NĐ-CP giảm 50% mức thu lệ phí trước bạ đối với ô tô sản xuất, lắp ráp trong nước từ 28/06/2020 đến hết ngày 31/12/2020, (3) các nhà cung cấp chủ động giảm giá bán để kích cầu và đẩy mạnh ra mắt các sản phẩm mới cùng chính sách ưu đãi hấp dẫn.

Đối với thị trường xuất khẩu cũng ghi nhận kết quả khả quan, Trong quý 3/2020, xuất khẩu lốp radial của DRC tăng mạnh 46.2% qoq đạt 104,542 chiếc, chiếm 76.6% tổng lượng tiêu thụ lốp radial và xuất khẩu lốp bias tăng mạnh lên 43,829 chiếc (+45.7% qoq), chiếm 27.3% tổng lượng tiêu thụ lốp bias của doanh nghiệp. KBSV kỳ vọng giá trị xuất khẩu sản phẩm của DRC tiếp tục tích cực trong Q4/2020 và thời gian tới.

Nguồn: Báo cáo KBSV

Triển vọng tăng trưởng ngành khả quan: KBSV đánh giá cao triển vọng ngành sản xuất lốp xe nội địa sẽ tăng trưởng vững chắc trong dài hạn, đặc biệt đối với sản phẩm lốp xe ô tô nhờ: (1) triển vọng tích cực chung của ngành lốp xe toàn cầu; (2) mở rộng thị trường xuất khẩu khi các hiệp định FTA có hiệu lực; (3) tăng tỷ lệ sản xuất nội địa hóa và công nghiệp ô tô là ngành mũi nhọn được Chính phủ ưu tiên trong chiến lược công nghiệp hoá.

Thị trường lốp xe ô tô - sản phẩm chính của DRC có thể đạt mức tăng trưởng CAGR = 4.1% trong giai đoạn 2020-2025, tăng lên 2740 triệu đơn vị vào năm 2025 so với mức 2240 triệu đơn vị của năm 2020 (Theo TechSci Research). Bên cạnh đó, các hiệp định thương mại tự do có hiệu lực với lộ trình giảm thuế nhập khẩu là động lực giúp DRC gia tăng xuất khẩu, chiếm thêm một phần miếng bánh trong thị trường lốp xe toàn cầu, đặc biệt trong đó EU là thị trường tiềm năng mà DRC đang nhắm tới.

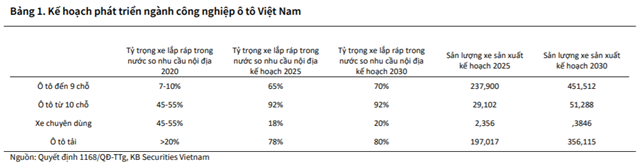

Ngành sản xuất ô tô Việt Nam sẽ phát triển mạnh mẽ và tỷ lệ nội địa hóa tiếp tục gia tăng trong khoảng thời gian từ năm 2020-2030 với mức tăng trưởng tiêu thụ xe ôtô sẽ đạt mức 22.6%/năm trong giai đoạn 2020-2025 và khoảng 18.5% trong giai đoạn 2025-2035 (theo IPSI). Quy hoạch phát triển ngành công nghiệp ô tô Việt Nam tầm nhìn đến năm 2030 của Thủ tướng Chính phủ đã coi phát triển ngành công nghiệp ô tô Việt Nam trở thành ngành công nghiệp mũi nhọn, dự kiến tổng lượng xe sản xuất trong nước ngày càng chiếm tỷ trọng lớn so với nhu cầu nội địa từ đó giúp tăng nhu cầu sử dụng linh kiện, phù tùng sản xuất ô tô, trong đó mảng ô tô tải được dự báo đạt sản lượng cao với mức trưởng CAGR=12.6% giai đoạn 2025-2030.

Nguồn: Báo cáo KBSV

Máy móc thiết bị Giai đoạn 1 của nhà máy radial hết khấu hao và chi phí lãi vay giảm tác động tích cực đến tăng trưởng lợi nhuận cho DRC từ 2021

Máy móc của cơ sở sản xuất lốp radial Giai đoạn 1 của DRC đã hoàn tất khấu hao vào cuối T8/2020 giúp chi phí khấu hao giảm 13.3 tỷ đồng/tháng từ T9/2020 và DRC có khả năng sẽ hoàn tất trả nợ vay dài hạn trong năm nay là động lực tăng trưởng mạnh cho doanh nghiệp kể từ 2021 trở đi cùng với việc gia tăng sản lượng tiêu thụ.

Tuy nhiên, KBSV đánh giá cao khả năng DRC sẽ chuyển thời gian khấu hao máy móc nhà máy radial giai đoạn 2 từ 15 năm xuống 7 năm do tiền lệ rút ngắn thời gian khấu hao máy móc ở Giai đoạn 1 khiến khấu hao tăng khoảng 23 tỷ đồng so với trước. Theo đó, KBSV dự phóng rằng lợi nhuận doanh nghiệp năm 2021 có thể tăng khoảng hơn 126 tỷ VNĐ nhờ vào giảm khấu hao từ máy móc của cơ sở sản xuất lốp radial giai đoạn 1 và lãi vay tài chính.

Chính sách cổ tức hấp dẫn

Với tỷ lệ trả cổ tức cao trong quá khứ giao động từ 70%-95% trong giai đoạn 2016-2019 khi cổ đông lớn nhất là Vinachem thường yêu cầu chi trả cổ tức tiền mặt cao từ các công ty liên kết, nền tảng cơ bản vững chắc cùng triển vọng lợi nhuận sáng sủa và chưa có quyết định chính thức về việc mở rộng công suất, KBSV cho rằng DRC sẽ tăng mức chi trả cổ tức tiền mặt trong thời gian tới.

Dự báo cổ tức tiền mặt trong giai đoạn 2021-2024 sẽ dao động trong khoảng 2,000-3,000 đồng/cp, tỷ suất cổ tức hấp dẫn ở mức 8.8%-13.2% so với thị giá.

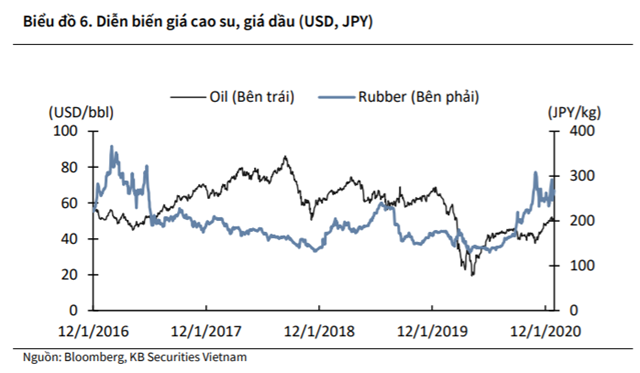

Rủi ro tăng giá nguyên vật liệu đầu vào – giá cao su, than đen, hóa chất

Nguyên vật liệu chiếm 75% giá vốn của DRC, do đó biến động của giá nguyên vật liệu sẽ tác động mạnh đến hoat động kinh doanh. Giá cao su tự nhiên ghi nhận diễn biến tăng mạnh kể từ tháng 7 do sản xuất ô tô phục hồi, nhu cầu găng tay y tế đang gia tăng trên toàn cầu và nguồn cung giảm.

Bên cạnh đó, giá dầu – nguyên liệu để sản xuất cao su tổng hợp cũng đã hồi phục mạnh từ đáy tháng khi nhu cầu tiêu thụ phục hồi, nguồn cung dần trở về trạng thái “bình thường” khi hàng tồn kho đã giảm đáng kể và kỳ vọng vào nhu cầu gia tăng trong tương lai. Giá than đen và hóa chất chiếm khoảng 30% chi phí nguyên vật liệu nên sự biến động giá 2 nguyên vật liệu trên cũng ảnh hưởng đến lợi nhuận của DRC.

Nguồn: Báo cáo KBSV

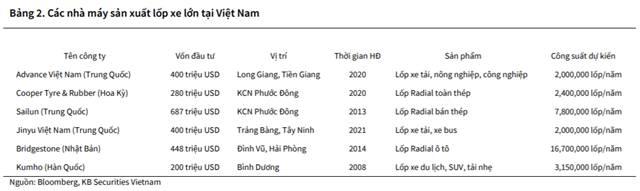

Rủi ro từ các nhà máy lốp xe Trung Quốc dịch chuyển sang các nước Đông Nam Á để tránh thuế

Hoạt động xuất khẩu khả quan từ thị trường chính bao gồm Mỹ, Ấn Độ khi đây là những nước đang áp dụng mức thuế cao với sản phẩm lốp xe Trung Quốc và Brazil mới hết thời hạn áp thuế lên lốp xe ô tô nhập từ Trung Quốc vào 4/5/2020 với mức từ 1,12 - 2,29 USD/1 kg nhưng không trừ khả năng sẽ tiếp tục áp thuế trong thời gian tới.

Tuy nhiên, cạnh tranh tại thị trường Mỹ và Brazil đang trở nên gay gắt hơn với sản phẩm của Trung Quốc được trung chuyển qua các nước ASEAN trước khi xuất khẩu vào 2 thị trường nói trên và việc Trung Quốc đầu tư nhiều nhà máy sang các nước ASEAN bao gồm Thái Lan, Malaysia và cả Việt Nam với công suất cao và giá thành rẻ. Mặc dù duy trì được giá bán trên thị trường nội địa nhờ có nguồn khách hàng truyền thống như Thaco, Huyndai, nhưng DRC đã phải giảm 10-15% giá bán trên các thị trường xuất khẩu để duy trì được tính cạnh tranh sản phẩm của mình.

Nguồn: Báo cáo KBSV

Mỹ áp thuế lên các sản phẩm lốp nhập khẩu từ Việt Nam

KBSV cho rằng việc lượng sản phẩm lốp từ các nước ASEAN có nguồn gốc Trung Quốc tăng mạnh sẽ khiến áp lực cạnh tranh gia tăng và việc cạnh tranh bằng giá bán có thể khiến chính phủ Mỹ mở thêm các cuộc điều tra bán phá giá.

Mặc dù Mỹ áp thuế lên lốp xe du lịch và tải nhẹ gần như không có tác động đáng kể lên hoạt động xuất khẩu sang Mỹ của DRC bởi doanh nghiệp không xuất khẩu lốp xe du lịch và tải nhẹ mà xuất khẩu sản phẩm lốp tải nặng Radial sang Mỹ nhưng vẫn tồn tại rủi ro tiềm ẩn nếu Mỹ mở rộng phạm vi điều tra nếu phát hiện thấy dấu hiệu bất thường.

Định giá

KBSV đưa ra khuyến nghị MUA với DRC, giá mục tiêu 26,800VND/CP, tiềm năng tăng giá 17% so với mức giá đóng cửa ngày 30/11/2020, dựa theo phương pháp chiết khấu dòng tiền DCF sau khi xem xét triển vọng kinh doanh cũng như các yếu tố rủi ro có thể phát sinh. Cổ phiếu DRC hiện đang giao dịch với FY21 P/E bằng 8.7x.

Trong kịch bản Mỹ áp thuế lên mặt hàng lốp xe có xuất xứ từ Việt Nam, bao gồm các sản phẩm xuất khẩu chủ lực của DRC, mức giá mục tiêu của DRC điều chỉnh giảm xuống 23,000 VND, cao hơn 0.4% giá hiện tại. Trong đó, KBSV dự phóng doanh thu từ xuất khẩu sang Mỹ giảm 50% do giảm giá bán khi mỹ áp thuế và sản lượng sụt giảm do gia tăng cạnh tranh. Theo đó, cả năm 2021 lợi nhuận DRC đạt 257.9 tỷ đồng và doanh thu đạt 3,471.7 tỷ đồng, EPS tương ứng 2,171 VNĐ.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành

Theo KTDU