Room tín dụng cạn dần, nhu cầu tín dụng tăng cao làm ngân hàng ngày càng thận trọng trong việc cho vay, xem xét ưu tiên phân khúc khách hàng hoặc lĩnh vực kinh doanh. Nhiều ngân hàng đã phải bán bớt lượng trái phiếu sở hữu để có thêm room giải ngân cho khách hàng.

Ảnh minh hoạ: ABBank.

Ảnh minh hoạ: ABBank.

Nhu cầu tín dụng của người dân tăng nhanh, tuy nhiên Ngân hàng Nhà nước (NHNN) vẫn chưa có động thái về việc cấp thêm hạn mức tín dụng. Các ngân hàng đều mong mỏi được nới thêm room vì đã sử dụng gần hết chỉ tiêu tín dụng cả năm, khó để cho vay.

Tổng Giám đốc Ngân hàng Techcombank, ông Jens Lottner cho biết ngân hàng đang chờ quyết định của NHNN về việc cấp hạn mức tín dụng. Ông cho rằng Techcombank sẽ nhận được hạn mức tín dụng tốt nhờ bảng cân đối khoẻ mạnh, ngân hàng cũng đang chờ đợi đến tháng 8 để biết hạn mức được cấp là bao nhiêu.

Ngoài ra, VietinBank cũng được cho là sẽ sớm được ưu tiên nới room thêm room trong thời gian tới khi đây là ngân hàng chủ lực triển khai gói hỗ trợ lãi suất 2% với 30% tổng dư nợ thuộc nhóm hỗ trợ lãi suất và nhu cầu vay vốn dự kiến sẽ tăng mạnh.

Tình trạng này đã kéo dài từ những ngày cuối tháng 5 và duy trì cho tới thời điểm hiện tại, thị trường, đặc biệt là các ngân hàng thương mại đang ngóng trông từng ngày cơ hội được nới room.

Ngân hàng làm gì khi gần hết room?

Tại buổi Gặp gỡ nhà đầu tư, bà Lưu Thị Thảo, Phó tổng Giám đốc thường trực VPBank cho biết VPBank cũng như nhiều ngân hàng khác đã dùng gần hết room NHNN cấp và đang chờ NHNN phân bổ room tín dụng.

Bà cho biết tín dụng của VPBank tập trung cho khối khách hàng cá nhân và SMEs trong khi đó tín dụng với khách hàng doanh nghiệp làbài toán nan giải. Ngân hàng sẽ ưu tiên cho những cam kết thanh toán quốc tế cần kíp, những nghĩa vụ nào có thể trễ được thì ngân hàng đành phải nói không với khách hàng.

Hay tại Techcombank, đến hết quý II/2022, cho vay khách hàng của ngân hàng đã tăng 12,8% so với đầu năm. Trong bối cảnh chưa cấp thêm hạn mức tín dụng mới, ngân hàng đã giảm mạnh giá trị nắm giữ trái phiếu doanh nghiệp từ 76.800 tỷ cuối quý I/2022 xuống còn 49.300 tỷ cuối quý II để có hạn mức tín dụng cho vay khách hàng.

Tại một số ngân hàng khác như Sacombank, TPBank,...việc sử dụng "room" tín dụng còn lại cũng được lựa lọc kỹ càng hơn. Các khoản vay nằm trong những lĩnh vực được đánh giá là rủi ro như đầu tư bất động sản, trái phiếu doanh nghiệp hay chứng khoán sẽ không được ưu tiên lúc này.

Trước đó, vào cuối tháng 5, Sacombank đã từng yêu cầu các giám đốc khu vực, giám đốc chi nhánh không cấp tín dụng cho các giao dịch bất động sản mới đến hết tháng 6 để chờ nới room.

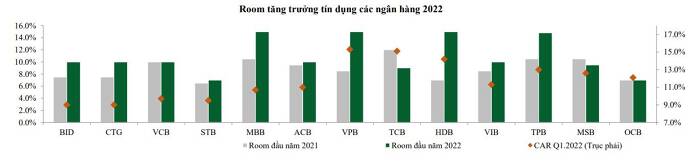

(Nguồn: NHNN, NHTM, VCBS tổng hợp)

Trước đó, NHNN phát đi tín hiệu sẽ không nới room tín dụng toàn ngày trong năm nay. Thống đốc Nguyễn Thị Hồng cho hay NHNN sẽ tiếp tục điều hành theo chỉ tiêu định hướng 14% đã đề ra từ đầu năm mặc dù sức ép lạm phát đang gia tăng.

Tính đến ngày 20/7, tổng dư nợ tín dụng toàn hệ thống đã tăng 9,27% so với cuối năm 2021, cao hơn nhiều so với cùng kỳ năm 2021 là 6,47%. Với chỉ tiêu tăng trưởng tín dụng 14% trong năm 2022, "room" tăng trưởng tín dụng toàn hệ thống chỉ còn gần 500.000 tỷ đồng trong khi trong nửa đầu năm con số này đã đạt gần 1 triệu tỷ đồng.

Ở thời điểm NHNN vẫn chưa đưa ra thông báo mới nào về việc nới room tín dụng cho các ngân hàng. Tuy nhiên, trong thông điệp được các lãnh đạo Ngân hàng Nhà nước đưa ra tại Hội nghị Sơ kết hoạt động ngân hàng 6 tháng đầu năm và triển khai nhiệm vụ 6 tháng cuối năm 2022 là một số ngân hàng sẽ được nới room tín dụng nếu được đánh giá là cần thiết.

Vào cuối tháng 7, NHNN đã phản hồi về nguyên nhân một số tổ chức tín dụng từ chối cho vay. Theo NHNN, việc từ chối cho vay đối với khách hàng không hẳn do ngân hàng hết room mà còn có thể do phải đảm bảo các tỷ lệ an toàn, hoặc một số ngân hàng xếp hạng thấp không được tăng trưởng tín dụng cao.

Hạn mức được cấp thêm có thể chỉ ở mức vừa phải

Theo ý kiến của một số chuyên gia và lãnh đạo, room tín dụng được nới thêm nhưng không nên nới mạnh mà chỉ ở mức vừa phải để tránh tạo áp lực lên lãi suất, là dấu hiệu tiềm ẩn của rủi ro lạm phát.

Phó vụ trưởng Vụ Chính sách tiền tệ, ông Phạm Chí Quang cũng cho hay, trong 3 năm qua, nhu cầu tăng trưởng tín dụng của các ngân hàng thương mại đều trên 20%, nếu năm nay tiếp tục đáp ứng kỳ vọng ở mức cao thì rất dễ xảy ra tình trạng vượt quá khả năng quản trị của ngân hàng, tạo áp lực lớn đến lạm phát và mặt bằng lãi suất.

Ông Phạm Đức Ấn, Chủ tịch HĐTV Agribank, nhận định, tăng trưởng tín dụng nửa đầu năm đã ở mức cao, nếu tiếp tục tăng mạnh trong nửa cuối năm thì áp lực lạm phát sẽ rất lớn. Ông không ủng hộ việc nới mạnh room tín dụng trong hai quý cuối năm 2022, bởi tín dụng hai quý đầu năm tăng cao gấp đôi so với huy động vốn (tăng 4,61%) là dấu hiệu tiềm ẩn rủi ro cho lãi suất.

"Để kiểm soát lạm phát, NHNN có thể thận trọng hơn trong việc nới hạn mức tín dụng trong nửa cuối năm 2022. Hạn mức được cấp thêm có thể chỉ ở mức vừa phải, đi cùng với điều kiện các ngân hàng phải hạn chế giải ngân cho các phân khúc rủi ro”, chuyên gia SSI Research phân tích.

Tuy nhiên, ngay cả trong trường hợp việc nới hạn mức tăng trưởng tín dụng thấp hơn so với những năm gần đây, SSI vẫn kỳ vọng tăng trưởng tín dụng cả năm có thể đạt hoặc nhỉnh hơn con số 14%, phản ánh tác động của lạm phát.

SSI Research nhận định động lực tăng trưởng tín dụng cho 6 tháng cuối năm 2022 có thể sẽ khác với nửa đầu năm, khi trọng tâm chuyển sang cho vay dài hạn đối với các lĩnh vực cơ sở hạ tầng, sản xuất, giáo dục, y tế và truyền tải điện. Ngay cả khi hoạt động cho vay chủ đầu tư bất động sản bị hạn chế, nhu cầu tín dụng từ các lĩnh vực khác vẫn đủ lớn để đạt được mục tiêu tăng trưởng tín dụng cho năm 2022.

Huyen Vi

Theo Doanh Nghiệp & Kinh Doanh