Theo VDSC, mặc dù định giá VN-INDEX đã về mức hấp dẫn so với các giai đoạn trước đây. Tuy nhiên, trong nước, thanh khoản dòng vốn đang bị tắc nghẽn và các rủi ro về trái phiếu doanh nghiệp đang là vấn đề cần được giải quyết để thị trường có động lực phục hồi trở lại.

Ảnh minh họa.

Áp lực tăng lãi suất Fed kỳ vọng giảm trong giai đoạn sắp tới

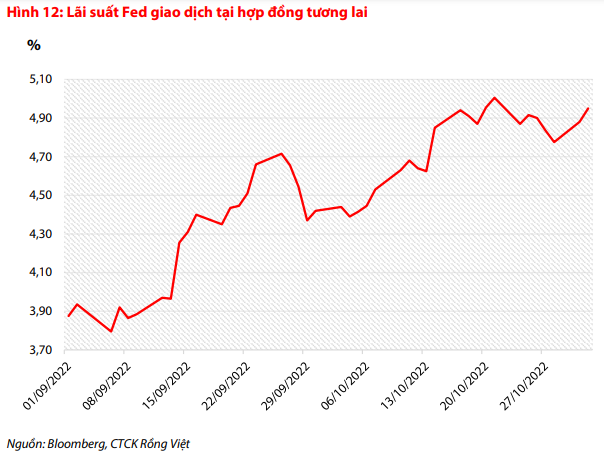

Trong báo cáo chiến lược đầu tư tháng 11/2022, Chứng khoán Rồng Việt (VDSC) cho biết, theo số liệu giao dịch hợp đồng tương lai, tốc độ tăng lãi suất Fed đã có xu hướng hạ nhiệt từ nửa cuối tháng 10 sau đà tăng nhanh nhiều tháng trước đó. Lãi suất chạm mức 5,1% tại ngày 21/10/2022, sau đó có xu hướng đi ngang ở mức 4,8%-4,9% cho đến nay. Nếu lãi suất Fed tiếp tục được thị trường kỳ vọng giữ ở mức này trong thời gian tới, điều này sẽ khiến giảm áp lực rút ròng đồng USD tại các quốc gia, từ đó sẽ giảm áp lực lên tỷ giá và lãi suất.

Nguồn: Báo cáo VDSC

Trong nước, thanh khoản dòng vốn đang bị tắc nghẽn và các rủi ro về trái phiếu doanh nghiệp đang là vấn đề cần theo dõi sát sao. Mặc dù NHNN và các ban ngành liên quan đã và đang có những động thái hỗ trợ thị trường về mặt thanh khoản và tâm lý, tuy nhiên vẫn chưa đủ lớn để khơi thông dòng vốn.

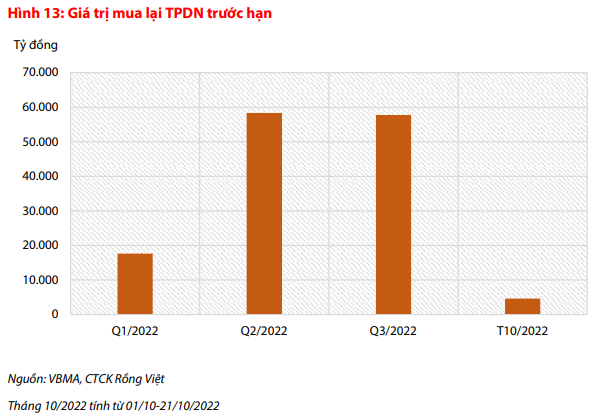

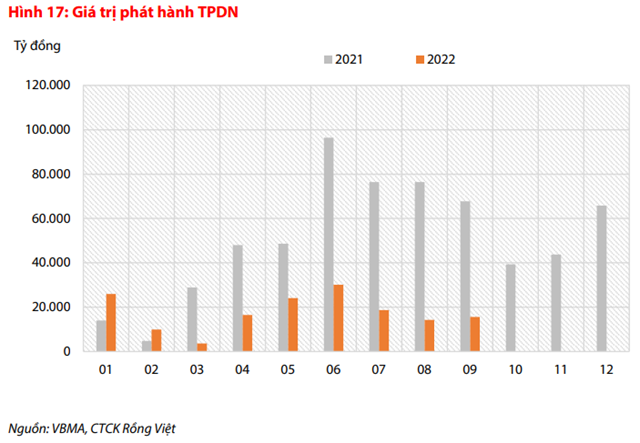

Theo thống kê của VBMA, tính đến thời điểm 21/10, đã có 142.458 tỷ đồng trái phiếu doanh nghiệp được mua lại trước hạn, chiếm khoảng 11,8% dư nợ trái phiếu doanh nghiệp cuối 2021. Điều này đã làm giảm dư nợ đáo hạn năm 2023 và 2024 ước tính lần lượt còn lại ở mức 350 và 370 ngàn tỷ đồng.

Nguồn: Báo cáo VDSC

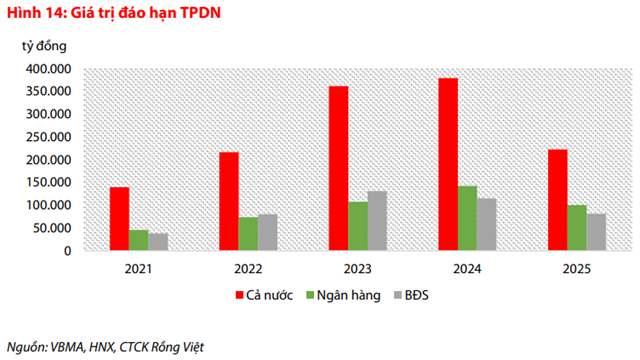

Báo cáo chiến lược của VDSC cũng cho biết, mặc dù giá trị TPDN được mua lại có xu hướng tăng từ tháng 06/2022 trở lại đây. Tuy nhiên, theo VDSC, áp lực đáo hạn trái phiếu năm 2023 vẫn còn khá lớn. Tổng giá trị đáo hạn năm 2023 ước tính ở mức 350 ngàn tỷ, tương đương gần bằng ¼ dư nợ tăng thêm của hệ thống ngân hàng năm 2022 (giả định tăng trưởng tính dụng năm 2022: 14%). Mặc dù, trong số trái phiếu đáo hạn có khoảng 30% giá trị từ nhóm ngành ngân hàng mà VDSC cho rằng khả năng cao vẫn có thể tái phát hành, song tỷ lệ hấp thụ sẽ bị hạn chế trong bối cảnh lãi suất cao và thanh khoản yếu đang diễn ra trong hệ thống.

Nếu nhìn ở góc độ hẹp hơn, tập trung vào ngành bất động sản đang chịu nhiều áp trong thời gian gần đây. Trong năm 2023 ước tính có khoảng 130 ngàn tỷ đồng trái phiếu từ ngành bất động sản sẽ đáo hạn (sau khi loại trừ phần đã mua lại tính đến tháng 10/2022), chiếm khoảng 36% tỷ trọng giá trị đáo hạn năm 2023. Con số này tương đương với hơn 9% dư nợ tín dụng ngân hàng tăng thêm trong năm 2022. VDSC cho rằng khả năng đảo nợ trái phiếu của các doanh nghiệp này khá thấp do nhà đầu tư nắm giữ chủ yếu là cá nhân đang bị hạn chế rất nhiều do niềm tin đang bị xói mòn cũng như do các quy định chặt chẽ hơn của NĐ 65/2022 NĐ-CP và do các hạn chế trong việc tiếp cận vốn vay từ các ngân hàng. Đồng thời, dòng tiền từ hoạt động bán hàng đang gặp nhiều khó khăn trong bối cảnh lãi suất tăng và tín dụng thắt chặt. Do đó, VDSC nhận thấy một số rủi ro đáng chú ý về nợ xấu và tăng lãi suất của thị trường từ khả năng đáo hạn TPDN các doanh nghiệp bất động sản trong thời gian tới.

Nguồn: Báo cáo VDSC

Ở một chiều hướng tích cực, hiệp hội trái phiếu doanh nghiệp đã có các buổi hội thảo cùng các quỹ trái phiếu, CTCK và đã có một số đề xuất một số phương án để trình lên Bộ Công Thương. Tuy nhiên VDSC cho rằng vấn đề này sẽ cần nhiều thời gian để các ban ngành có thể đưa ra hướng xử lý cuối cùng. Do đó, trong khoảng thời gian này VDSC cho rằng hoạt động giao dịch trên thị trường chứng khoán vẫn sẽ diễn biến khá thận trọng.

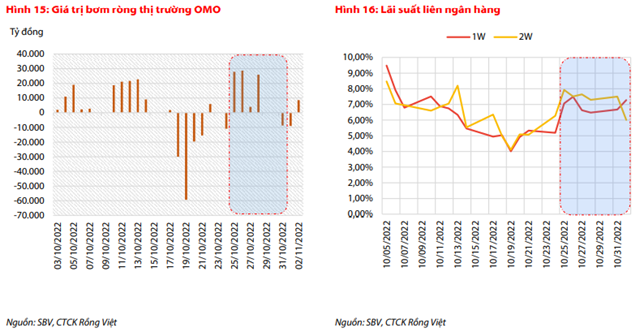

Mặt khác, trên cơ sở tỷ giá đã bớt căng thẳng trong tuần cuối tháng 10, NHNN đã có động thái hỗ trợ thanh khoản trên thị trường mở, đã có khoảng 77.699 tỷ đồng được bơm ra thị trường từ ngày 25-31/10 (hình 15). Tuy nhiên, theo VDSC, việc hỗ trợ này của NHNN vẫn chưa đủ mạnh mẽ để khơi thông dòng vốn hiện đang tắc nghẽn trên thị trường, lãi suất liên ngân hàng vẫn ở mức cao, các công ty chứng khoán tham gia hoạt động phân phối trái phiếu đều chủ động hạ tỷ lệ cho vay margin để tăng khả năng thanh khoản, TPDN không ghi nhận phát hành mới trong tháng 10.

Nguồn: Báo cáo VDSC

Nguồn: Báo cáo VDSC

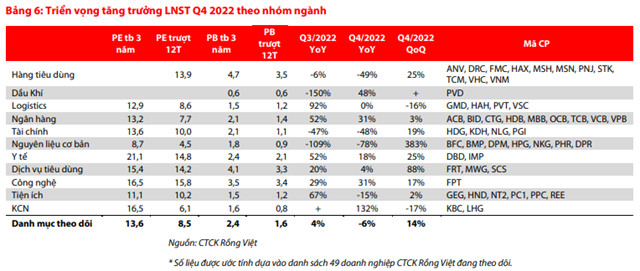

Tốc độ tăng trưởng LNST trong quý 4/2022 của các doanh nghiệp theo dõi dự báo giảm so với mức tăng trưởng quý 3/2022

Nguồn: Báo cáo VDSC

Nhìn chung, theo ước tính các doanh nghiệp trong danh sách theo dõi của VDSC, tốc độ tăng trưởng trong Q4/2022 được dự báo ở mức -6% yoy, giảm 10% so với mức +4% trong Q3/2022. Trong đó, VDSC dự báo các nhóm ngành dầu khí, ngân hàng, y tế, công nghệ và khu công nghiệp sẽ ghi nhận tăng trưởng lợi nhuận tích cực trong Q4/2022 so với cùng kỳ 2021. Ở chiều ngược lại, các ngành tài chính, vật liệu cơ bản dự báo sẽ suy giảm lợi nhuận so với Q4/2021. Trong khi ngành logistics được dự báo sẽ tăng trưởng giảm so với quý trước.

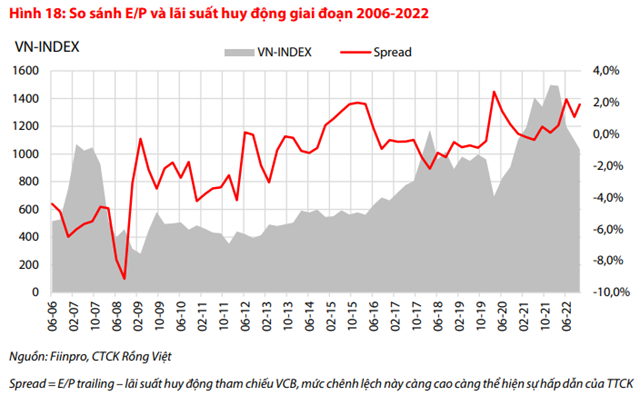

Định giá thị trường đang ở mức hấp dẫn trong dài hạn, tuy nhiên thiếu động lực tăng điểm trong ngắn hạn

Cũng theo VDSC, hiệu suất E/P (tỷ số tổng LNST của CĐ mẹ/tổng vốn hóa thị trường) của VN-INDEX thời điểm hiên tại (02/11/2022) ước tính ở mức 9,8%, đang ở mức cao hơn lãi suất huy động khoảng 1,9 điểm phần trăm. Đồng thời, mức chênh lệch hiện nay cũng đang ở mức khá hấp dẫn (cao) so với dữ liệu lịch sử. VDSC cho rằng thị trường đang hấp dẫn cho chiến lược đầu tư mua và nắm giữ dài hạn. Tuy nhiên trong ngắn hạn thị trường vẫn đang gặp nhiều khó khăn từ yếu tố thanh khoản vốn và rủi ro thông tin.

Nguồn: Báo cáo VDSC

Nhật Minh

Theo KTĐU