VDSC cho biết, tháng bảy, VDSC kỳ vọng VN-Index sẽ biến động trong vùng 1.180 – 1.250 điểm. Trong kịch bản tiêu cực, khi giá dầu tăng mạnh trở lại, đồng thời tăng trưởng kinh tế Mỹ xác nhận đi vào “suy thoái kỹ thuật”, chỉ số VN-INDEX có thể diễn biến xấu hơn so với mức kỳ vọng của chúng tôi. Chiến lược đầu tư mang tính phòng thủ cao vẫn được khuyến nghị cho tháng Bảy. NĐT cần duy trì sức mua tốt để có thể nắm bắt cơ hội trong những phiên dao động mạnh của thị trường.

Ảnh minh họa.

Kinh tế thế giới còn tiềm ẩn nhiều yếu tố khó đoán định

Chứng khoán Rồng Việt (VDSC) mới đây đã có báo cáo chiến lược tháng 7/2022. Theo đó, hiện tại VDSC nhận thấy giá dầu là biến số quan trọng nhất đến chỉ số lạm phát, đã tạm hạ nhiệt.

Giá dầu Brent đã có xu hướng giảm từ đỉnh 123,6 USD/bbl (08/06/2022) xuống còn 116,3 USD/bbl (29/06/2022, giảm 5,9%). Sau cuộc họp OPEC+ ngày 30/6/2022, nhóm OPEC+ đã thông báo tiếp tục chính sách tăng sản lượng mỗi tháng thêm 648.000 thùng/ngày vào tháng 7 và tháng 8, giá dầu đã tiếp tục điều chỉnh giảm về mốc 111,6 USD/bbl, giảm 4,0% so với giá trước cuộc họp.

Tuy nhiên, vẫn còn đó các rủi ro đến từ căng thẳng giữa Nga và Ukraina, chính sách phản vệ của Nga với Mỹ và Châu Âu và khả năng thực thi kế hoạch của nhóm OPEC+ được cho là tác động tiêu cực, khiến giá dầu có thể tăng lại mức trên 130 USD/bbl. Điều này sẽ ảnh hưởng rất lớn đến lạm phát toàn cầu, đang là mối lo lớn nhất của các nền kinh tế.

Đối với triển vọng phục hồi nền kinh tế Trung Quốc: Theo VDSC, sau khi các biện pháp phong tỏa được dỡ bỏ trong tháng Năm và một loạt các hỗ trợ chính sách tài khóa & tiền tệ được thực thi, các chỉ số kinh tế Trung Quốc trong tháng 06/2022 mới đây bước đầu đã cho thấy một số tín hiệu khởi sắc:

Thứ nhất: Xuất khẩu của Trung Quốc tăng 16,9% YoY, đạt giá trị 308,25 tỷ USD mức cao nhất trong 4 tháng trở lại đây, vượt mức dự báo của thị trường là 8% và tăng mạnh so với mức tăng 3,9% một tháng trước đó. Trong khi, giá trị nhập khẩu tăng 4,1% YoY, ghi nhận lần tăng trưởng đầu tiên trong Q2/2022.

Thứ hai: Sản lượng thông qua cảng Thượng Hải trong tháng 06/2022 đã gần như hồi phục, ở mức 96% so với giai đoạn trước dịch. Các chỉ số logistics cũng cho thấy sự cải thiện hơn trong tháng 06/2022.

Thứ ba: Chỉ số PMI tháng 06/2022 đạt 50,2, từ mức 48,1 tháng trước, đây là lần đầu tiên chỉ số này vượt 50 kể từ tháng 02/2022.

Thứ tư: Chỉ số ISM đo lường hoạt động trong lĩnh vực xây dựng và dịch vụ (phi sản xuất) đã tăng lên 54,7, cao nhất trong hơn một năm và cao hơn nhiều so với dự báo đồng thuận 50,5.

Cũng theo VDSC, dấu hiệu phục hồi của nền kinh tế Trung Quốc đang mang lại kỳ vọng về sự phục hồi tăng trưởng toàn cầu, cũng như giảm áp lực lạm phát khi chuỗi cung ứng và giao thương thế giới dần trở lại. Tuy nhiên, các tín hiệu chỉ mới khởi sắc trong tháng đầu tiên và cần có thêm thời gian để kiểm chứng tính hiệu quả các chính sách hỗ trợ của chính phủ Trung Quốc.

Triển vọng kinh tế Mỹ và mức tăng lãi suất của Fed trong kỳ họp tháng 07/2022 tới đây: Sau lần tăng lãi suất cao nhất trong vòng trong 28 năm trở lại đây, Fed đã phát đi tín hiệu rõ ràng, các đợt tăng lãi suất liên tục sẽ phù hợp với việc tập trung vào việc kiềm chế lạm phát. Câu hỏi đặt ra là Fed sẽ quyết liệt như thế nào trong tháng 7 và những năm còn lại của năm nay sẽ phụ thuộc rất lớn vào dữ liệu kinh tế Mỹ, đặc biệt là lạm phát trong bối cảnh Fed quyết tâm giữ kỳ vọng lạm phát “cố định ở mức 2%”.

Chính sách tiền tệ trong nước thận trọng dưới áp lực lạm phát và biến động tỷ giá

Theo nội dung báo cáo chiến lược, VDSC cho rằng lãi suất và tỷ giá trong nước vẫn đứng trước áp lực điều chỉnh tăng từ rủi ro tăng lãi suất của Fed theo lộ trình. Dù vậy, nhà điều hành đang thể hiện cam kết “hỗ trợ phục hồi kinh tế song song với kiểm soát lạm phát, duy trì lãi suất điều hành và lãi suất cho vay trên thị trường 1 ổn định”. Do đó, như quan điểm ở phần vĩ mô, VDSC cho rằng NHNN sẽ tiếp tục có động thái can thiệp nhằm ổn định tỷ giá. Đồng thời, cho đến lạm phát bình quân có dấu hiệu tăng tốc và vượt ngưỡng 4%, NHNN sẽ chưa điều chỉnh tăng lãi suất cơ bản.

Về tăng trưởng tín dụng, tính đến ngày ngày 10/6, mức tăng cả ngày là 8,2% YTD và nhiều NHTM hiện đã hết hạn mức tăng trưởng trong 6T2022. Hạn mức tăng trưởng mới có thể sẽ được cấp thêm trong nửa đầu Q3 song mức độ có thể chậm hơn so với các năm trước.

Giao dịch T+2: liệu có phải là tín hiệu tốt cho thanh khoản thị trường?

Gần đây, VSD vừa lấy ý kiến dự thảo Quy chế hoạt động bù trừ thanh toán giao dịch chứng khoán, điều chỉnh thời gian hoàn tất thanh toán chu kỳ T+2 theo chỉ đạo của UBCKNN. Theo đó chứng khoán về tài khoản vào thời gian 11h30 – 12h00 ngày T+2, và tiền giao dịch chứng khoán cũng sẽ về tài khoản của nhà đầu tư sớm hơn 1 ngày so với quy chế cũ. Dự thảo này nếu được áp dụng đúng theo kế hoạch sẽ chứng minh nỗ lực của cơ quan chủ quản trong việc thúc đẩy sự tăng trưởng và phát triển của thị trường trong dài hạn.

Trong ngắn hạn, VDSC chưa có những nghiên cứu cụ thể về đánh giá tác động tức thời của việc rút ngắn (chỉ 1 ngày) thời gian giao dịch lên chỉ số. Đặc biệt trong bối cảnh thị trường vừa trải qua đợt điều chỉnh mạnh, tâm lý nhà đầu tư cá nhân vẫn còn nhiều e ngại như hiện tại. Song, VDSC nhận thấy:

Thứ nhất: Tháng 09/2012, khi UBCK áp dụng thay đổi T+4 sang T+3, giá trị giao dịch khớp lệnh bình quân hàng tuần trong 12 tháng tiếp theo đã tăng 12% yoy so với khoản thời gian trước đó, cũng trong bối cũng thị trường vừa giảm mạnh trong năm 2011 và kéo dài sang 2012.

Thứ hai: Ngoài ra, xét về hiệu quả cho một “trader” sử dụng đòn bẩy thì việc rút ngắn 1 ngày giao dịch cũng tương ứng lãi suất phải trả (cho một vòng quay cổ phiếu) sẽ giảm khoảng 25%. Giả sử ở mức dư nợ khoảng 100 ngàn tỷ đồng (như cuối Q1/22), với mức lãi suất vay khoảng 13%/năm, thì số tiền lãi vay mà thị trường có thể tiết kiệm được là 3.250 tỷ đồng.

Triển vọng kinh doanh Q2 & Q3 khó tạo nên sự đột biến về tăng trưởng chỉ số thị trường, song nền tảng khá vững chắc để giúp chỉ số hồi phục nhanh nếu có những phiên điều chỉnh mạnh

Nguồn: Báo cáo VDSC

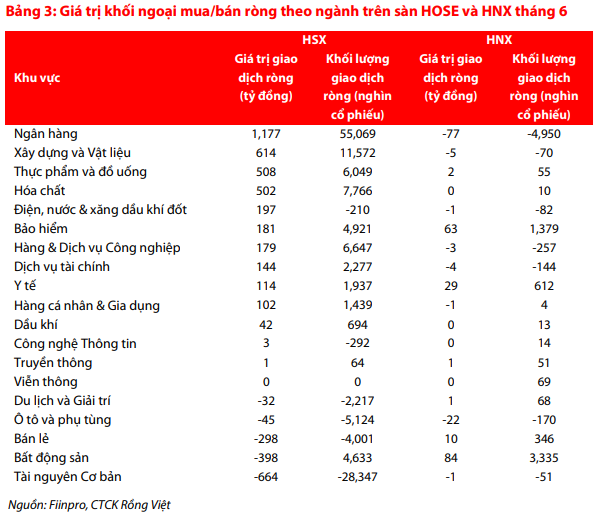

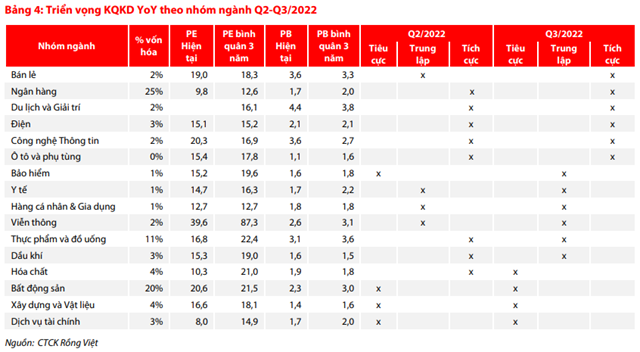

Thống kê quan điểm của các chuyên viên phân tích của chúng tôi cho thấy KQKD Q2 & Q3 đang số mang màu sắc trung lập – tích cực. Dù vậy, xu hướng (Q2 sang Q3) có sự phân hóa giữa các nhóm ngành, trong đó tổng các ngành chiếm hơn 1/3 vốn hóa thị trường cho thấy xu hướng là tích cực, hơn 1/3 cho thấy xu hướng kém tích cực. Trong đó:

Thứ nhất: 6/20 ngành, bao gồm Du lịch giải trí, Thực phẩm đồ uống, Bán lẻ, Công nghệ thông tin, Ô tô và Ngân Hàng vẫn có triển vọng kinh doanh khả quan trong Q2-Q3/2022. Tuy nhiên, trong đó phần lớn các giá thị trường các cổ phiếu của năm nhóm ngành đầu tiên đã tăng khá nhanh trong tháng 5-6/2022. Vì vậy, chúng tôi cho rằng mức ảnh hưởng lên VN-INDEX của các nhóm ngành này trong ngắn hạn không còn nhiều.

Thứ hai: Ngành ngân hàng sẽ là nhóm ngành duy trì sắc xanh cho thị trường. Trong đó, VDSC đang có quan điểm tích cực về mặt bằng tăng trưởng ở nhóm ngân hàng quốc doanh (gồm VCB, BID, CTG) hơn so với mặt bằng nhóm ngân hàng tư nhân trong danh mục theo dõi. Tuy nhiên, VDSC cũng kỳ vọng sẽ có ngân hàng tư nhân đạt kết quả đột phá trong Q2. Động lực tăng trưởng nhìn chung sẽ đến từ nền so sánh và khả năng phục hồi ở NIM và chi phí tín dụng biên ở một số ngân hàng.

Nhìn sang Q3, VDSC cho rằng sẽ có nhiều luồng tin tức tích cực hơn so với Q2 vừa qua. VDSC kì vọng hạn mức tăng trưởng tín dụng sẽ được nới trong quý và hạn mức mới sẽ không tăng mạnh so với hạn mức hiện tại ở đa số các ngân hàng. Kết quả kinh doanh Q3/22 dự kiến sẽ tiếp tục xu hướng hồi phục theo nền kinh tế trên nền thấp với tốc độ tăng trưởng tốt trong kịch bản lãi suất điều hành được ổn định và lạm phát ở trong mức kiểm soát.

Thứ ba: Dự báo ba nhóm ngành sẽ tiếp tục bị ảnh hưởng tiêu cực trong Q3/2022 là Bất động sản, VLXD và Hóa chất. Trong đó, BĐS và VLXD là hai nhóm ngành đã bị điều chỉnh mạnh nhất từ đầu năm đến nay, với mức giảm 28% và 37% so với mức giảm 22% của VN-INDEX vẫn chưa cho thấy các tín hiệu khởi sắc.

Nguồn: Báo cáo VDSC

Nhật Minh

Theo KTĐU