Liên tiếp trong 6 quý của năm 2018 - 2019 và 2 quý gần đây, các Báo cáo tài chính mà Ngân hàng Thương mại Cổ phần Công thương Việt Nam (VietinBank) công bố cho thấy nợ xấu liên tục duy trì mức tăng chóng mặt lên tới hàng nghìn tỉ đồng chỉ sau một quý.

Nợ xấu phình to, khả năng mất vốn trên 8.830 tỷ đồng

Đến thời điểm cuối tháng 9/2019, nợ xấu của VietinBank lên tới 14.066 tỷ đồng, tăng 2,7% so với đầu năm. Trong đó, nợ có khả năng mất vốn tới hơn 8.830 tỷ đồng, tương đương chiếm 62,7% trong tổng nợ xấu.

Trước đó, Báo cáo tài chính hợp nhất quý I và quý II/2018 được VietinBank công bố trên website www.vietinbank.vn, tổng nợ xấu của ngân hàng này tăng mạnh từ 9.011 tỉ đồng thời điểm cuối năm 2017 lên 10.295,5 tỉ đồng vào cuối quý I/2018 và tiếp tục leo thang lên đỉnh mới 11.227,7 tỉ đồng vào thời điểm ngày 30.6.2018.

Chưa dừng lại ở đây, nợ xấu của VietinBank ghi nhận trong Báo cáo tài chính hợp nhất quý III và quý IV/2018 tiếp tục tăng lên 12.127,1 tỉ đồng và chạm mốc 13.517,5 tỉ đồng vào thời điểm cuối năm 2018. Như vậy, chỉ trong vòng vỏn vẹn một năm, tổng số nợ xấu của Vietinbank tăng thêm tới hơn 4.506,5 tỉ đồng và tương đương mức tăng tới trên 50% so với thời điểm đầu năm.

Chưa hết, bước sang năm 2019, tổng số dư nợ xấu của VietinBank mới thực sự phồng to và tăng lên mức kỷ lục 15.962,2 tỉ đồng trong Báo cáo tài chính hợp nhất quý I/2019 mà ngân hàng này công bố. Dù có mức giảm nhẹ trong các tháng sau, con số nợ xấu mà VietinBank công bố gần đây nhất tại Báo cáo tài chính hợp nhất quý III/2019 lại tiếp tục tăng thêm hơn 1.056,3 tỉ đồng so với thời điểm giữa năm 2019.

Điều đáng lo ngại là nhóm nợ “xấu nhất” của VietinBank được Ngân hàng Nhà nước phân loại là nợ nhóm 5 - nợ có khả năng mất vốn luôn chiếm con số lớn nhất và lấn át hai nhóm nợ còn lại có rủi ro thấp hơn là nợ dưới tiêu chuẩn và nợ nghi ngờ. Thực tế tại thời điểm ngày 31.3.2019, nợ có khả năng mất vốn ghi nhận trong Báo cáo tài chính hợp nhất quý I/2019 của VietinBank tăng lên tới hơn 10.488 tỉ đồng và chiếm tới 65,7% tổng số nợ xấu tại ngân hàng (15.962,2 tỉ đồng).

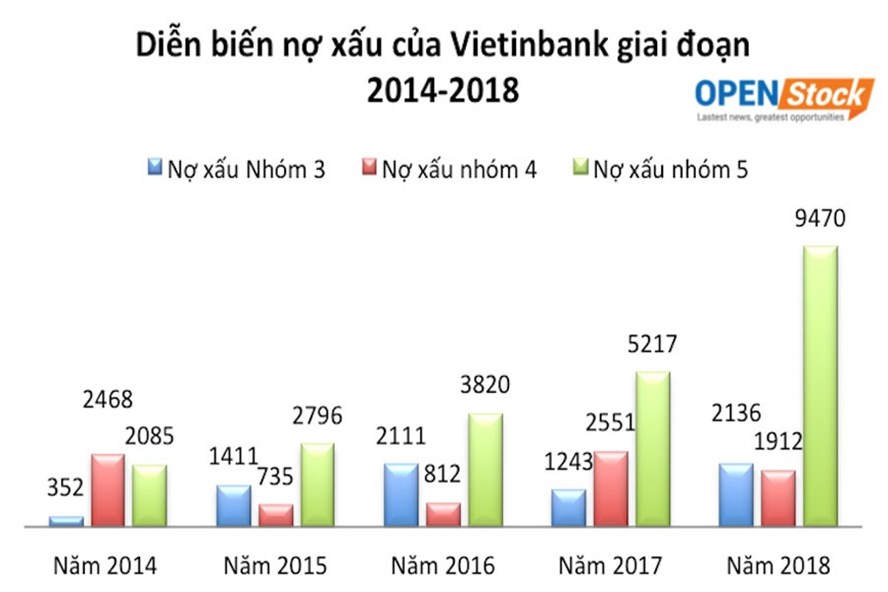

Cũng như mức tăng nợ xấu chung, nợ có khả năng mất vốn tại ngân hàng liên tiếp tăng mạnh từ con số 5.217 tỉ đồng trong Báo cáo tài chính hợp nhất kiểm toán năm 2017 và đạt đỉnh 10.488 tỉ đồng ghi nhận trong Báo cáo tài chính hợp nhất quý I/2019. Như vậy, nợ có khả năng mất vốn tại VietinBank chỉ sau hơn 1 năm tăng tới trên 5.271 tỉ đồng và gây nhiều lo ngại bởi đây là nhóm nợ có rủi ro cao nhất với các ngân hàng khi cho vay. Theo quy định tại Thông tư 02/2013 của Ngân hàng Nhà nước về phân loại tài sản có và mức trích lập dự phòng rủi ro, với nhóm nợ có khả năng mất vốn này, các ngân hàng phải trích lập dự phòng rủi ro với tỉ lệ trích lập dự phòng cao nhất là 100%.

Mới đây nhất, Báo cáo tài chính hợp nhất quý III/2019 mà VietinBank công bố ghi nhận dư nợ có khả năng mất vốn tại ngân hàng này cũng tiếp tục tăng thêm 1.483,3 tỉ đồng so với con số được cập nhật trong Báo cáo tài chính hợp nhất quý II/2019, lên mức 8.831 tỉ đồng. Theo đó, so với con số tổng nợ xấu tại Báo cáo tài chính hợp nhất quý III/2019 là 14.065,7 tỉ đồng, dư nợ có khả năng mất vốn tại VietinBank tại thời điểm ngày chốt báo cáo là 30.9.2019 vẫn chiếm đến 62,7%.

Nếu nhìn vào cơ cấu cổ đông hiện nay của VietinBank, tỉ lệ nợ có khả năng mất vốn chiếm phần lớn trong tổng nợ xấu đi kèm với mức trích lập dự phòng lên tới 100% gây nhiều lo lắng về những tác động tới hiệu quả phần vốn nhà nước sở hữu tại ngân hàng này. Báo cáo tài chính hợp nhất quý III/2019 vừa được Vietinbank công bố cho thấy, tính đến ngày 30.9.2019, nhà nước hay Ngân hàng Nhà nước vẫn là cổ đông lớn nhất tại VietinBank khi nắm giữ tỉ lệ sở hữu cổ phần lên tới 64,46%.

Liên quan đến công tác xử lý nợ xấu tại VietinBank, theo báo cáo của Ban điều hành VietinBank tại đại hội cổ đông thường niên 2019 do Tổng Giám đốc Trần Minh Bình ký, phương án cơ cấu lại gắn với xử lý nợ xấu giai đoạn 2016 - 2020 mà Ngân hàng Nhà nước phê duyệt cho VietinBank có những nội dung trọng tâm mà ngân hàng phải hướng tới là nâng cao năng lực tài chính, khắc phục triệt để các vấn đề còn hạn chế, hướng tới chuẩn mực an toàn mới và nâng cao chất lượng tài sản có.

Với định hướng này, VietinBank cần sớm áp dụng các chuẩn mực khắt khe về chất lượng tín dụng theo chuẩn Basel II để lành mạnh hóa bảng cân đối của ngân hàng. Tuy nhiên cho đến nay, trong khi rất nhiều ngân hàng lớn nhỏ như Vietcombank, VIBank, Techcombank, ACB hay VPB, MSB được Ngân hàng Nhà nước phê duyệt áp dụng theo chuẩn mực khắt khe Basel II về chất lượng tín dụng, VietinBank vẫn nằm ngoài danh sách này. Gần đây nhất, Standard Chartered Việt Nam là ngân hàng mới nhất và là ngân hàng thứ 15 được Ngân hàng Nhà nước phê duyệt áp dụng theo chuẩn mực khắt khe Basel II tại Quyết định số 2472/QĐ-NHNN ngày 27.11.2019.

Nan giải chuyện tăng vốn

Báo cáo tài chính hợp nhất đã được kiểm toán năm 2016 của VietinBank ghi nhận tổng nợ xấu tại ngân hàng ở mức 6.742 tỉ đồng. Tuy nhiên chỉ sau đó một năm, tại Báo cáo tài chính kiểm toán hợp nhất năm 2017 tổng nợ xấu của ngân hàng bất ngờ tăng lên 9.011 tỉ đồng. Tại Báo cáo tài chính kiểm toán hợp nhất 2018, tổng nợ xấu của ngân hàng vọt lên 13.690,8 tỉ đồng. Báo cáo tài chính hợp nhất quý 3/2019 cho thấy nợ xấu tại VietinBank tiếp tục tăng lên 14.065,8 tỉ đồng. Điều đáng lo ngại là trong số này có đến 8.831,1 tỉ đồng nợ có khả năng mất vốn, chiếm tới 62,7% tổng nợ xấu tại ngân hàng.

Được biết, theo quy định tại Thông tư 02/2013 của Ngân hàng Nhà nước về phân loại tài sản có và mức trích lập dự phòng rủi ro, với nhóm nợ có khả năng mất vốn này, các ngân hàng phải trích lập dự phòng rủi ro với tỷ lệ trích lập dự phòng cao nhất là 100%.

Tuy nhiên, nếu nhìn vào cơ cấu cổ đông hiện nay của VietinBank, tỷ lệ nợ có khả năng mất vốn chiếm phần lớn trong tổng nợ xấu đi kèm với mức trích lập dự phòng lên tới 100% gây nhiều lo ngại về những tác động tới hiệu quả phần vốn nhà nước sở hữu tại ngân hàng. Tính đến ngày 30/9/2019, Nhà nước vẫm là cổ đông lớn nhất tại VietinBank khi nắm giữ tỷ lệ sở hữu cổ phần lên tới 64,46%.

Theo tìm hiểu của phóng viên, hiện nay, VietinBank đang gặp phải hai khó khăn rất lớn đó là xử lý các tài sản xấu và tăng vốn để đáp ứng tỷ lệ an toàn vốn. Trong khi đó, do bị hạn chế tăng vốn cho cổ đông nước ngoài theo quy định của Ngân hàng Nhà nước, hiện tại VietinBank đang gặp nhiều khó khăn trong việc tìm kiếm nguồn vốn mới.

Khi không tăng được vốn điều lệ, tỷ lệ an toàn vốn (CAR) của VietinBank xuống gần ngưỡng cảnh báo, thậm chí nếu tính theo Basel II thì đã xấp xỉ ngưỡng thấp nhất, hệ quả là ngân hàng khó có thể mở rộng hoạt động, tăng trưởng tín dụng của ngân hàng lại rất thấp so với mức quy định của Basel II.

Để bù đắp tình trạng thiếu hụt vốn, thời gian qua, VietinBank liên tục thông báo phát hành trái phiếu, lần gần đây nhất, nhà băng này thông báo chào bán 1.000 tỷ đồng trái phiếu, sau khi phân phối thành công 4.000 tỷ đồng trái phiếu kỳ hạn 7 năm và 10 năm. Trước đó, vào hồi tháng 3/2019, Ngân hàng Nhà nước cho phép VietinBank phát hành 10.000 tỷ đồng trái phiếu với lãi suất tự quyết định.

Kiểm toán Nhà nước vào cuộc

Kiểm toán Nhà nước vừa gửi công văn số 538 tới Ngân hàng TMCP Công thương Việt Nam (VietinBank) về việc gửi báo cáo kiểm toán năm 2018 của ngân hàng này. Theo đó, VietinBank phải thực hiện điều chỉnh số liệu báo cáo tài chính riêng lẻ và hợp nhất năm 2018 được kiểm toán bởi đơn vị kiểm toán độc lập theo báo cáo kiểm toán của Kiểm toán Nhà nước.

Báo cáo kiểm toán của Kiểm toán Nhà nước chỉ ra rằng, VietinBank phải điều chỉnh lợi nhuận sau thuế của các cổ đông ngân hàng trong năm 2018, giảm tới hơn 139 tỉ đồng so với báo cáo trước đó của ngân hàng.

Cụ thể, Kiểm toán Nhà nước điều chỉnh số liệu trên bảng cân đối kế toán hợp nhất, báo cáo kết quả kinh doanh hợp nhất nên VietinBank phải điều chỉnh tương ứng với bảng cân đối kế toán riêng lẻ và báo cáo kết quả kinh doanh riêng lẻ theo phụ lục đính kèm. Vì vậy, trên bảng cân đối kế toán hợp nhất năm 2018, VietinBank phải thực hiện điều chỉnh phân loại nợ, nguyên giá tài sản cố định, khấu hao, tài sản hiện có khác, các khoản phải trả và công nợ khác, vốn và các quỹ.

Theo công bố của VietinBank, sau khi thực hiện điều chỉnh các khoản mục, tổng tài sản của ngân hàng giảm xuống còn gần 1,15 triệu tỉ đồng, giảm hơn 145 tỉ đồng so với trước khi điều chỉnh. Đáng chú ý trên bảng kết quả hoạt động kinh doanh hợp nhất năm 2018, thu nhập lãi của ngân hàng này cũng bị điều chỉnh giảm hơn 306 tỉ đồng. Trong lúc VietinBank cũng phải điều chỉnh tăng gần 52 tỉ đồng chi phí dự phòng và giảm hơn 172 tỉ đồng chi phí hoạt động.

Sau các điều chỉnh trên đây, lợi nhuận trước thuế và lợi nhuận sau thuế của cổ đông ngân hàng VietinBank lần lượt giảm gần 172 tỉ đồng và hơn 139 tỉ đồng so với báo cáo được kiểm toán độc lập trước đó. Với con số lợi nhuận sau thuế sau điều chỉnh giảm còn 6.559 tỉ đồng trong năm 2018, VietinBank tiếp tục bị tụt lại phía sau trong cuộc đua lợi nhuận với các ngân hàng quốc doanh khác như Vietcombank, BIDV, Agribank hay thậm chí là các ngân hàng cổ phần như Techcombank, MBBank, VPBank có quy mô và tiềm lực tài chính nhỏ hơn rất nhiều.

Trái ngược với kết quả này, VietinBank trong Báo cáo tài chính hợp nhất quý II/2019 ghi nhận đang là ngân hàng có vốn điều lệ lớn nhất hệ thống (37.234 tỉ đồng), đồng thời cũng là ngân hàng có quy mô tổng tài sản lớn thứ hai trong hệ thống các ngân hàng trong nước với 1,15 triệu tỉ đồng.

VietinBank là một trong những ngân hàng có kết quả kinh doanh sa sút nhất trong năm 2018, mặc dù đây là thời điểm hầu hết các ngân hàng trong ngành đều công bố lợi nhuận tăng đột biến.

Nguyên An

Theo Thương Trường