Dừng lúc đóng cửa, chỉ số VN-Index tăng 8,48 điểm (+0,83%) lên 1.029,98 điểm, trong đó chỉ số VN30 tăng 7,67 điểm (+0,78%) lên 992,01 điểm. Độ rộng thị trường nghiêng về bên mua, toàn thị trường có 275 mã tăng/149 mã giảm, ở rổ VN30 có 18 mã tăng, 7 mã giảm và 5 mã giữ tham chiếu. Bên cạnh đó, nhóm midcap và nhóm smallcap lần lượt tăng 0,55% và 1,39%.

Ảnh minh họa

Ảnh minh họa

Dựa theo báo cáo phân tích một số cổ phiếu đáng quan tâm trước phiên 8/12 của một số công ty chứng khoán. Chúng tôi xin trích lược lại như sau:

BSC: Khuyến nghị đối với cổ phiếu HT1

Theo BSC, HT1 đang nằm trong xu hướng tăng giá trung hạn từ ngưỡng giá 14. Thanh khoản cổ phiếu vượt ngưỡng trung bình 20 phiên, đồng thuận với đà tăng giá của cổ phiếu.

Chỉ báo MACD đang ủng hộ nhịp tăng giá nhưng chỉ báo RSI đang cho thấy tín hiệu điều chỉnh ngắn hạn 1 hoặc 2 phiên. Tuy nhiền, việc đường giá cổ phiếu cũng đã vượt lên dải mây Ichimoku đã giúp HT1 duy trì xu hướng tăng giá trung hạn.

Như vậy, nhà đầu có thể mở vị thế cổ phiếu quanh vùng giá 17.0 và cân nhắc chốt lãi khi cổ phiếu trở về vùng giá 20.0, cắt lỗ nếu mất ngưỡng hỗ trợ 15.0.

Nguồn: BSC

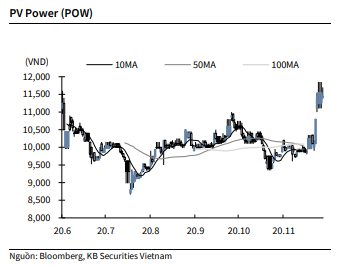

KBSV: Khuyến nghị đối với cổ phiếu POW

Kết thúc phiên giao dịch ngày 7/12, cổ phiếu POW giảm -0.9% xuống 11,450 VNĐ/cổ phiếu.

Liên danh nhà đầu tư POW, TTG, Quantum đề xuất với UBND tỉnh Hà Tĩnh đầu tư dự án Trung tâm điện lực Vũng Áng 3 với tổng mức đầu tư 3.48 tỷ USD với cơ cấu vốn chủ đầu tư 20% và vốn vay từ các nguồn khác 80%. Công suất của dự án 3,000 MW bao gồm 2 nhà máy điện khí, và có thể xem xét mở rộng thêm 1 nhà máy 1,500MW. Theo dự kiến, Nhà máy điện khí Vũng Áng 3.1 sẽ vận hành vào năm 2025 sau đó nhà máy điện khí Vũng Áng 3.2 sẽ vận hành vào năm 2030.

Nguồn: KBSV

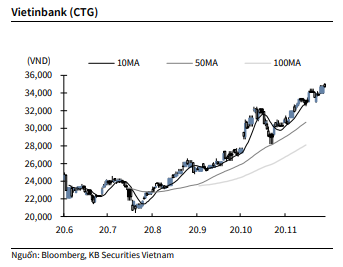

KBSV: Khuyến nghị đối với cổ phiếu CTG

Kết thúc phiên giao dịch ngày 7/12, cổ phiếu CTG đi ngang đóng cửa ở 34,700 VNĐ/cổ phiếu.

CTG thông báo chốt quyền chia cổ tức tiền mặt tỷ lệ 5%, ngày đăng ký cuối cùng là 18/12/2020 và thời gian chi trả dự kiến vào 21/1/2021.

Bên cạnh đó, mới đây, cổ đông ngân hàng đã thông qua việc phát hành hơn 1.07 tỷ cổ phiếu để trả cổ tức, tương ứng tỷ lệ gần 28,8% cổ phiếu đang lưu hành. Sau khi hoàn thành, vốn điều lệ CTG nâng từ 37,234 tỷ đồng lên 47,953 tỷ đồng.

Nguồn: KBSV

MBS: Khuyến nghị đối với cổ phiếu CTR

MBS khuyến nghị MUA đối với cổ phiếu CTR với giá mục tiêu 85,200 đồng trên cơ sở (i) CTR là một trong những trụ cột quan trọng của Tập đoàn Viettel, hưởng lợi độc quyền nhóm của ngành viễn thông Việt Nam, (ii) là DN dẫn đầu trong lĩnh vực xây lắp hạ tầng viễn thông & vận hành hạ tầng viễn thông, (iii) triển vọng khả quan của ngành công nghệ - viễn thông và năng lượng sạch, tạo tiền đề tăng trưởng bền vững hoạt động Xây lắp và Giải pháp tích hợp, và (iv) sở hữu sức khỏe tài chính lành mạnh kết hợp với tính chủ động cao về nguồn vốn.

Tập đoàn Viettel dự kiến sẽ thoái vốn 7.75 triệu cổ phiếu CTR, tương đương với 11% tỷ lệ sở hữu sẽ là yếu tố tác động đến giá cổ phiếu trong ngắn hạn.

Lãi ròng Q3 2020 tăng 46% n/n. Bất chấp những khó khăn của dịch Covid-19, hoạt động kinh doanh của CTR vẫn vượt trội với mức lãi cao kỷ lục, đạt tương ứng 70 tỷ đồng. Doanh thu trong kỳ đạt 1,550 tỷ đồng, tăng 24% n/n nhờ tăng trưởng khá ở tất cả cả các mảng kinh doanh của DN. Mảng vận hành khai thác tiếp tục chiếm tỷ trọng lớn trong cơ cấu doanh thu với 55%.

Lũy kế 9T2020, tổng doanh thu đạt 4,235 tỷ đồng, tăng 15% và lợi nhuận sau thuế đạt 168.3 tỷ đồng – tăng 35% so với cùng kỳ năm 2019. Với kế hoạch doanh thu 6,000 tỷ đồng và lợi nhuận sau thuế 199 tỷ đồng năm 2020, CTR đã hoàn thành 70.6% chỉ tiêu doanh thu và 84.6% chỉ tiêu lợi nhuận.

Mảng hạ tầng cho thuê (TowerCo) chứng kiến tăng trưởng vượt bậc với 22 tỷ đồng doanh thu trong Q3 và 36.7 tỷ đồng trong 9 tháng đầu năm, cao hơn so với mức 1.7 tỷ đồng và ~3.5 tỷ đồng cùng kỳ năm ngoái.

Về chiến lược đến năm 2025 trở thành TowerCo số 1 Việt Nam, CTR cho biết công ty sẽ đầu tư khoảng 10,000 tỷ cho lĩnh vực này. DN cho biết công ty sẽ vừa xây mới trạm phát sóng (BTS), vừa nhận thêm trạm từ Tập đoàn Viettel. Theo kế hoạch, CTR sẽ mua lại 10 nghìn trạm từ Viettel và xây mới (chưa tính 5G) mỗi năm 1,500 đến 3,000 trạm.

Mục tiêu đến 2025: CTR đặt mục tiêu chuyển dịch từ đơn vị xây lắp và vận hành khai thác viễn thông thành nhà đầu tư và cho thuê hạ tầng viễn thông số một Việt Nam vào năm 2025. Doanh thu đến năm 2025 kỳ vọng đạt 2,550 tỷ đồng, chiếm 22% doanh thu, với mức tăng trưởng bình quân cao hơn 50%.

DN hưởng lợi độc quyền từ nhóm ngành viễn thông. Ngành viễn thông Việt Nam có sự tham gia của 3 Tập đoàn lớn với thị phần trên 90%, gồm: Viettel, Mobiphone và Vinaphone. Trong đó, Viettel là tập đoàn viễn thông dẫn đầu ngành, chiếm hơn 54% thị phần của toàn ngành viễn thông.

85% doanh thu của CTR liên quan tới Viettel. DN được hưởng lợi độc quyền không chỉ từ Viettel mà còn từ các Tập đoàn viễn thông lớn trong nước khi trực tiếp tham gia thi công các công trình viễn thông và vận hành hạ tầng viễn thông như Mobifone, Bộ Công an, CMC…

KQKD ghi nhận tốc độ tăng trưởng cao với CAGR 39% doanh thu và 13% LNTT trong giai đoạn 2015 – 2019. Trong năm 2019, CTR ghi nhận doanh thu 5,054 tỷ đồng, tăng 18%; Lợi nhuận sau thuế 181 tỷ đồng, tăng 23% so với năm trước đó.

Chiến lược phát triển: tập trung 4 trụ cột chiến lược gồm: Vận hành khai thác, Xây lắp, Hạ tầng cho thuê và Giải pháp tích hợp. Định hướng duy trì.

Biên LN gộp mảng TowerCo cao nhất trong 4 hoạt động chính của CTR với ~25%. Chúng tôi nhận thấy các công ty lớn hoạt động trong mảng này đều ghi nhận mức biên LN gộp cao với >50%.

DN sở hữu sức khỏe tài chính lành mạnh. Nợ vay chiếm tỷ trọng rất nhỏ trong cơ cấu nguồn vốn. Hiệu quả hoạt động ổn định và tăng dần qua các năm với ROE duy trì cao, >20%.

Nhà đầu tư chỉ nên xem những phân tích của các công ty chứng khoán là nguồn thông tin tham khảo. Các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên. KTDU và tác giả không chịu trách nhiệm về các thiệt hại phát sinh (nếu có) liên quan đến nội dung được đăng tải.

Tạ Thành

Theo KTDU